界面新闻记者 |

券商“公募化”审批收紧后,业内第二家临期大集合变更管理人的券商出现了。

10月14日,国元证券旗下参公大集合产品国元元赢四个月定开债(970070)发布关于以通讯方式召开份额持有人大会公告。

公告显示,因本集合计划将于2024年10月27日到期,本次持有人大会拟审议产品变更管理人为国元证券参股的公募子公司长盛基金,即“国元元赢四个月定期开放债券型集合资产管理计划”相应转型变更为“长盛元赢四个月定期开放债券型证券投资基金”。

会议投票表决时间自2024年10月14日起至2024年11月13日17:00止。

界面新闻记者关注到,国元元赢四个月定开债同时需主要完成8项事项调整。

除变更产品名称、产品管理人、产品基金经理、变更会计师事务所、调整估值方法以及业绩比较基准外,本次调整还涉及费率以及产品投资范围改变。

管理费率方面,上述产品拟由“0.50%”调整至“0.30%”;托管费率由“0.15%”调整至“0.10%”;同时新增销售服务费,年费率为“0.15%”。

投资范围方面,产品拟将“主动投资信用债的债项信用评级范围为AA及以上”调整为“主动投资信用债的债项信用评级范围为AA+及以上”。

而为充分准备本集合计划变更相关事项,国元证券公告中指出,本集合计划拟在履行必要程序后将存续期限延长至2025年4月27日。

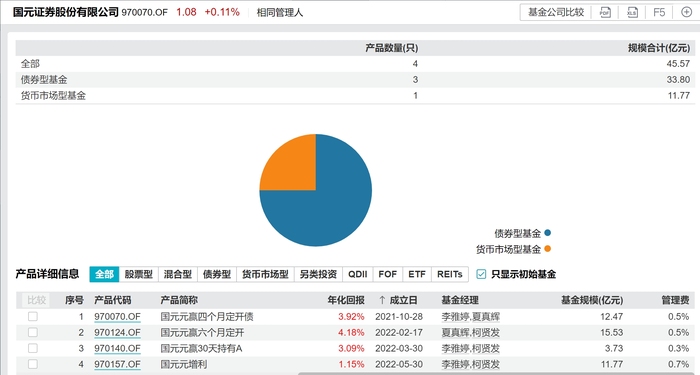

国元证券自2021年以来共完成4只资管大集合产品的参公改造,截至2024年6月末,四只大集合产品规模合计45.57亿元。

其中,国元元赢四个月定开债转型时间最早,截至今年6月底,产品规模12.47亿元。截至10月11日,产品年化回报3.92%,同类排名81/547。

其余三只大集合产品的转型时间均在2022年上半年,按照参公大集合三年存续期为限,2025年上半年也将陆续到期。

“由于国元元赢四个月定开债才开始走投资者投票表决流程,后期能否顺利变更管理人至长盛基金尚不确定,建议关注产品的后续公告。”有知情人向记者表示,“其余三只产品目前还正常存续,到期后将如果改造目前也未有明确方案。”

界面新闻记者关注到,国元证券在公募化业务方面布局较弱。公司名下无券商资管子公司,仅参股长盛基金,并持有后者41%股权。

国元证券半年报显示,截至今年上半年底,长盛基金总资产管理规模1241.52亿元,较2023年末增长3.58%,其中公募规模925.75亿元,较2023年末增长15.72%;非货规模672.24亿元,较2023年底增长19.22%。

根据wind数据,截至今年6月末,长盛基金管理的公募规模位列业内第61名,排名大致处于行业腰部位置。

国元证券方面,截至2024年6月末,公司资产管理规模262.67亿元,较年初增长10.86%,其中集合资产管理规模为192.46亿元,较年初增长52.89%,单一资产管理规模61.21亿元,专项资产管理规模9.00亿元。

值得关注的是,今年以来,券商资管公募化转型进程明显放缓,年内不仅未有新的券商资管子公司获批,公募管理资格申请也未见有新的牌照落地。

由此也导致大批临期券商资管大集合参公改造产品的去留成为问题。国元证券并非首家拟变更管理管理人至旗下公募子公司的券商。

去年9月,已有方正证券率先宣布将方正证券金立方一年持有(970009)的管理人调整为控股公募基金方正富邦基金;今年9月,天风证券还将旗下天风六个月滚动持有重新变回私募小集合产品;也有券商选择直接清盘了部分规模小的参公改造产品。

“目前来看,大集合产品的去留主要看各家公司安排。若公司未来不准备在大集合或者公募业务端发力,产品到期后可以考虑转私募,或清盘。”华南一券商资管向记者透露,“由于目前很多产品已获监管延期存续,但延期后的下一步安排,也要视政策而定。”

此外,wind数据显示,截至10月15日,券商共有192只产品完成参公大集合改造(A、C份额未合并,剔除已持有公募牌照的券商/券商资管产品),产品规模合计近2500亿元。其中,超1900亿元为货币型产品,占比接近8成。

一家货币型产品存续规模较大的券商资管还向界面新闻记者透露,目前货币型产品由券商保证金产品改造而来,兼具保证金属性,与券商经纪业务联系紧密,且规模较大,后期如何存续政策层面也无定论。

沪上一券商人士就向记者表示,券商资管这类货币型产品本质并非公募基金,理论上是不允许T+0快速取现的,但目前均参照货币基金可以在限额内T+0取现。

“这部分产品到期后转私募并不现实,且当前监管更鼓励做权益,如果临期券商仍未拿到公募牌照,预计此类产品后续也以清盘为主。”上述人士判断。

还没有评论,来说两句吧...