界面新闻记者 |

界面新闻编辑 | 任雪松 楼绮沁

给NBA篮球巨星凯里·欧文(Kyrie Irving)的经纪人打电话,是徐阳接任安踏专业运动品牌群CEO之后干的第一件事。

那时距离2022年12月欧文因政治立场分歧被耐克公司解约,刚过去一个多月。这突如其来的解约让徐阳看到了“捡漏”的机会。他说,“篮球就是依靠球星。安踏以前是没有这种机会签到这个级别的球星的。”

欧文球鞋是耐克近年来最畅销的现役球员战靴之一。欧文自称他在七年时间里为耐克创造了26亿美元(约合187.88亿元人民币)的收入。

6个月后,安踏与欧文的合作尘埃落定。在双方共同发布的声明中,安踏宣布欧文成为安踏篮球全球品牌代言人,并任命其为品牌首席创意官。欧文将不仅负责安踏篮球的一系列产品开发和个人签名鞋的设计,还将帮助安踏在美国和中国开展一系列青年营活动。

2024年3月,欧文与安踏合作的第一款篮球鞋“KAI I 欧文一代”正式发售。这双限定联名款球鞋在北京和美国达拉斯进行了全球同步发布,这引发了粉丝的抢购,安踏位于北京的一家门店甚至因现场混乱临时闭店。在全球发售仅四天的时间内,这款产品在内地二手平台上的价格一度冲到8000元以上。

这种市场表现没有辜负徐阳的期望。这是他接手安踏主品牌打造的一系列全新商品IP中的一部分,是安踏改造策略的一个缩影。而明眼的买家也会发现,发售这款鞋的门店本身也不同寻常,对于安踏品牌来说,同样属于新生事物,它们是其史上首个鞋类专门店ANTA SNEAKER VERSE作品集门店(以下简称“SV鞋店”)。

迄今为止最早的两间安踏SV鞋店是在北京合生汇和三里屯商圈,前者以黑色为主视觉,后者以白色为主视觉,也因此被俗称为“黑标店”和“白标店”。店内主售安踏球鞋、跑鞋等鞋类商品,留给类目服饰产品的空间非常有限。徐阳在这两家店内限定渠道发售了不同配色的“欧文一代”篮球鞋。

无论是售卖的货品,还是店铺的形象,这都与过去千篇一律、大而全的安踏门店形成巨大差异。安踏似乎有了具象的产品和空间可以被拿出来与On昂跑、Salomon萨洛蒙,乃至于耐克鞋店这样专门卖鞋的品牌或者门店进行比较。

围绕篮球品类采取的这一系列行动是徐阳试图改变安踏篮球品类增长曲线的一次努力和尝试。此前,作为安踏主攻专业运动市场的核心品类之一,安踏篮球的销售额已经连续两年下降,销售占比还不到15%,亟需提振。

而改造篮球品类又只是徐阳爆改安踏主品牌计划的一环。在过去一年多,徐阳围绕安踏品牌旗下多个专业运动品类,都分别从品牌营销资源、商品IP、渠道网络等三大方面进行了大改造。

1

徐阳是安踏品牌历史上第一个市场营销背景出身的CEO,此前三任安踏品牌CEO都是销售出身。

2023年1月初,安踏集团做出了公司上市后最大一次高层人员架构调整,创始人丁世忠卸任首席执行官并留任董事会主席,集团首席财务官赖世贤、专业运动品牌群首席执行官吴永华成为新的联席首席执行官,而几位核心高层的管理领域分为了安踏主品牌、FILA品牌、其他品牌与亚玛芬四大板块。

此前执掌始祖鸟大中华区的徐阳回到安踏集团,接任安踏专业运动品牌群即主品牌CEO。在始祖鸟中国团队,徐阳被员工称为“鸟总”,他是盘活始祖鸟中国生意和品牌价值的一号人物。

始祖鸟中国的生意从徐阳2019年接手时的8个亿人民币,发展至2022年的4.09亿美元(约合29.54亿元人民币),其中大中华区的销售额占比增长至43%。始祖鸟的门店开到了一二线城市的高端商圈,品牌成为了“中产三宝”,被都市精英和城市中产津津乐道。

实际上在更早以前,徐阳就知道丁世忠计划把他调回集团,只是那时候并不确定是不是回到安踏品牌。在一切还没尘埃落定之前,徐阳被丁世忠催促着去始祖鸟母公司、亚玛芬体育的加拿大总部去学习西方品牌管理的经验,虽然那时还处在疫情管控期间,国际旅游还极为不便。

现在回想起来,徐阳执掌始祖鸟大中华区的经历丰富了他运营一个成熟商业品牌的经验,而去往总部学习又吸收了海外市场的经验,这些都是现阶段处在改革期的安踏品牌所需要的。

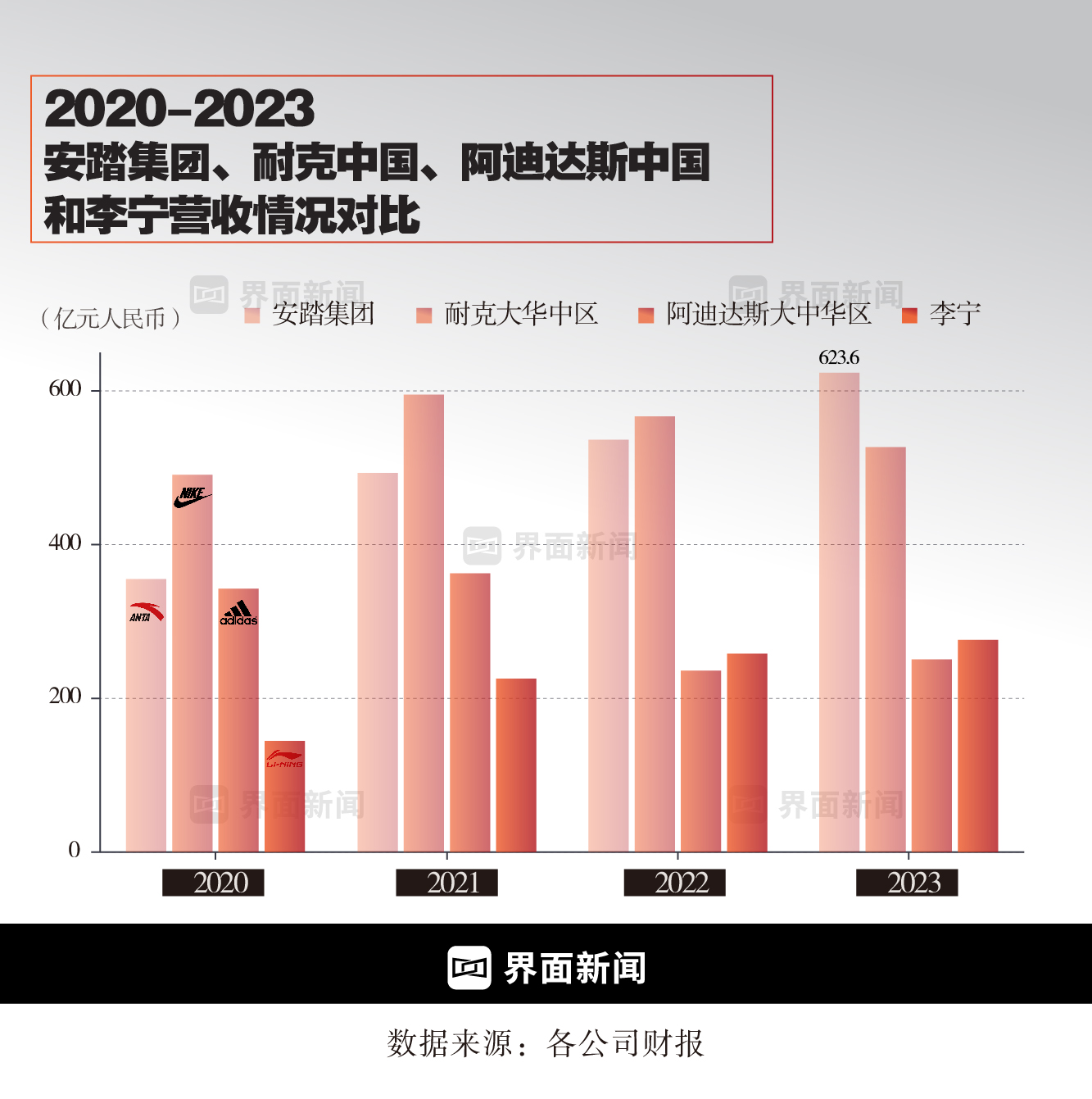

作为中国最大的体育用品制造商,安踏集团现在已今非昔比。创始人丁世忠在福建晋江从廉价的代工制造起家,到如今安踏已经是全球市值排名第三的运动品公司,在中国的销售额甚至超过了耐克、阿迪达斯和李宁,成为市场第一。安踏体育2023年的业绩报告数据显示,2023年全年,集团实现营业收入623.56亿元,净利润109.45亿元,同比增长44.9%。

2023年10月,在一次投资者日活动上,丁世忠宣布安踏集团要在2026年前达到至千亿营收规模。

安踏主品牌无疑是这场“千亿”赛跑的核心引擎之一。徐阳在返回安踏主品牌时向董事会立下了承诺,主品牌计划未来三年的营收按照10%至15%的年复合增长率增长,到2026年实现600亿元的收入规模。

但事实上,安踏主品牌是安踏集团体系内增速最慢的品牌。2023年安踏主品牌营收303.06亿元,同比增长9.3%。其作为单独品牌还不具备足矣撼动单品牌巨头耐克的实力。耐克公司在中国市场2022年营收72.48亿美元(约合525.6亿元人民币),尽管整体低于安踏集团中国营收,从单一品牌看,却接近安踏主品牌与FILA两个品牌的营收之和。而耐克公司在全球市场的年营收更是高达512亿美元,是安踏集团整体营收的5倍还多。

而如果徐阳的计划得以顺利推进,意味着安踏主品牌在2030年成为一个千亿元规模的品牌。

在与界面新闻记者的采访过程中,徐阳有时会用“对赌”来指向安踏主品牌的三年增长目标。他承认这是“一个激进的目标”,但他希望安踏可以“创造奇迹”。

改善篮球品类,就是他主导安踏踏出的第一步。但与此同时,安踏品牌内部还有诸多其他问题亟待解决。 “过去一段时间里,安踏的DTC转型(指企业绕开中间渠道直接面向消费者的销售模式)没有实现突破,(一些地区)店效没有增加。”徐阳说。

截至2023年底,安踏在中国大陆总计约有5400家门店,这些门店全部都是“DTC直接面向消费者”的直营模式。而当前安踏主品牌的年平均店效只有三四百万。“如果不能提升店效,那么DTC转型基本上是失败的。”

外部环境也不乐观。2023年疫情后市场并未迎来期望中的消费市场大规模复苏,整个运动鞋服行业的增长也仅有个位数。耐克、阿迪达斯、李宁、安踏四大品牌的增速都没有突破个位数,有的甚至增长为零。

再加上On跑、Lululemon、Hoka等聚焦单一运动的新兴专业运动品牌的崛起,传统运动品牌原本的市场份额与生存空间逐渐被侵蚀,在这样巨变的市场环境中保持双位数的增长并非易事。

在国内市场,另一个为安踏集团带来丰沛现金流的FILA品牌业务也面临增长放缓。数据显示,2019年至2023年间,FILA营收增长率为73.9%、18.1%、25.1%、-1.4%、16.6%,增长呈下滑趋势。这让安踏主品牌维持高增长的压力更大了。

2

回到安踏不久以后,徐阳开启了一个崭新的“千万征程”核心管理层计划,目标是把安踏线下门店一年的店效提升至1000万元。按照这个思路,一万家安踏门店就意味着1000亿元的规模。

为了实现这个目标,安踏从门店选址、门店形象、商品组合、场景划分、营销手段等方方面面都要进行改造。“当你的店铺进行DTC转型时,你需要通过整个价值链来提高店效。在零售端,通过货品运作来降低租售比,并提升店效和零售利润,这样DTC才有意义。 ”

概括而言,徐阳爆改安踏主品牌的一套打法是:通过与国内外顶尖的品牌资源合作,凭借自身的组织和供应链优势打造IP化的新品,并把安踏内部品类在零售终端进行拆分,以子品牌的概念重新包装店铺形象,以承载相对应的IP商品,最终配合饥饿营销、流量营销等更加激进的营销手段,推动各个“品类品牌”的快速增长,最终从整体上盘活安踏品牌整体的品牌资产。

具体来看,以安踏在2023年下半年于北京合生汇商场内开设的SV“黑标店”为例,它的诞生首先有赖于内部一支位于北京的企划团队,由安踏从李宁挖来的首席球鞋设计师周世杰领导。徐阳依托这个团队做主要的协调人,横向打通包括服装、市场部、零售部、空间部、分公司等所有部门。

值得注意的是,安踏SV作品集店、安踏冠军店、安踏零碳店等聚焦一种品类或特定概念的门店,在安踏内部被视为“品类品牌”。它们都脱胎于安踏原本组织架构,作为某一垂类的最关键组织来横向打通公司其他部门和内部资源。

这么做从根本上改变了安踏组织内部的协作方式。从一个针对垂直品类的企划团队出发,使得安踏内部不管是产品也好,还是其他各个环节部门最后都是以服务企划方案和完成落地为导向。各环节都在服务于最核心的以市场调研为导向的企划团队,连产品也不例外。

如果说安踏SV作品集店是一个“盒子”,那填满这个盒子的关键就是“鞋类商品”。作为全国首间安踏SV鞋店,北京合生汇店实际上在一开始并没有在商品上做出区别,其他安踏店铺买的鞋品在这间店也能买到。

但这家门店帮忙验证了这一概念渠道的可行性:安踏才稍微做了一点改变,货还是那一票货,但消费者就愿意买单了。

“那家店从原来单月销售额就十几万,商场找我想关掉,一下子变成了月销售额六七十万元。”徐阳告诉界面新闻,“没有北京合生汇(黑标店),就没有后来的三里屯(白标店)。 ”

2024年3月下旬,安踏在北京正式开出第二间SV鞋店,ANTA SNEAKER VERSE作品集“白标店”。这家门店面积不到80平方米,门店视觉形象以白色作为主基调,外立面采用白色砖块,门店专属LOGO找了尤伦斯当代艺术中心实验室UCCA Lab专门设计。

从这间店开始,安踏SV作品集店的商品组合开始出现差异化。

一大前提是,引入欧文、克莱·汤普森等NBA顶尖球星为安踏带来了优质的品牌资源,这为重新包装安踏篮球鞋及球鞋科技提供了丰富的素材。随着“欧文一代”等IP商品陆续上市,安踏需要为这些产品提供更为优质的落地空间及渠道。

2024年3月初,安踏与欧文合作的首款“欧文一代”篮球鞋正式上市,这双鞋的配色以紫色为主。在中国市场,安踏仅指定了全国六家线下门店,而北京北京发售门店为合生汇SV黑标店。

随着三里屯SV白标店开业,安踏又出了一双SV渠道专供配色的“欧文一代”球鞋,以及其他联名款设计款T恤等服饰也进入了这一渠道售卖。

徐阳此前在广州的一场商业地产分享会上介绍道,计划进入安踏ANTA SNEAKER VERSE作品集门店的产品还包括安踏与克莱·汤普森合作开发的篮球鞋,与贝克勒等顶级跑者合作开发的“C家族”系列跑鞋,与“校园跑步训练营”合作的“马赫”系列氮科技跑鞋,以及安踏与流量明星代言人王一博合作的鞋款等。

“欧文一代”在安踏SV鞋店的独家供应款(中)

安踏PG7巴黎奥运会配色版(右)

这些可以进入安踏SV鞋店的商品IP系列当中,不同的款式又会有不同的备货策略。比如专供SV门店独家供应的橙色“欧文一代”永远不会大规模生产。

不过,后续安踏又推出的不同配色的欧文鞋款,其面向全国范围内的300家安踏门店发售,其产量就比第一双紫色款和SV橙色专供款要大得多。“那款鞋一天(在全国)卖了3000多万元。但我只给各家门店一天时间,所有分公司必须在一天内卖完,卖不完(总公司)就全部回收。”

而收回的这些没卖完的欧文合作款最后又集中到安踏SV鞋店售卖。限产品、限时或者限制渠道数量销售等不同的组合拳打发最终的效果都是限制商品在市场上流通的范围,这在潮流、时尚和奢侈品行业早已不是什么新鲜的营销玩法,但对于一些高品质或者强流量的商品而言却始终奏效。

“我有很多方法可以让这个店铺变得很稀缺,让店铺的商品差异化非常明显。”徐阳说。

三里屯SV“白标店”现在单店店效已经靠近千万级别。根据徐阳提供的数据,这间78平方米的门店月坪效已经达到2万元/平方米,整间店月店效超过155万,保持这个水准,不考虑季节性和月度市场表现浮动,年店效已经超过1000万元。这一表现甚至超过许多奢侈品品牌的店效。

徐阳认为安踏SV鞋店已经是安踏的增量了,他有两个判断依据。一是这间门店的利润率比安踏品牌整体的利润率还高一点。第二,它没有造成“内卷”,“没有去抢安踏现有的生意,抢的是安踏现在做不了的那些商场和人群的生意。”

不过,徐阳也不认可2万元的月坪效是可持续的。在他看来,如果这间门店的回落至每平方米5000至6000元左右,并保持稳定,就可以进行全面的推广。

从北京三里屯的选址来看,安踏SV“白标店”的确有特殊性,而且当所有限定鞋品都集中在少数几家门店销售的时候,其普适性仍有待检验。

商业地产管理公司汉博商业上海公司董事长杜斌对界面新闻表示,“首先是北京不可复制,其次是三里屯不可复制,不是每个位置都有这么大的人流量。这个位置门店的成功不代表你随便(开到哪里)都能成功。”

不过,杜斌认为安踏内部有丰富的零售咨询团队,以及全集团在全国上下数万家零售门店,这是徐阳得以顺畅启动渠道改革的关键,也是巨大的优势。“(SV鞋店)成功以后它不是说大量复制,它进入每个城市最好的商圈是没问题的,我觉得这一波绝对能打。”

事实上,北京两家带有试验性的安踏SV鞋店已经为安踏打开了往高端商圈布局的可能性。截至2024年7月,安踏已经进入长沙IFS和武汉SKP开设独立的SV作品集“白标店”,这两个商场都是所在城市的高端商圈。

“如果SV鞋店开到100家,一年的话线下门店就是5个亿,再加上一些电商的收入,占比差不多是26%,那大概就是6个亿总量,这完全可以成为一个独立的品牌了。”徐阳说。

徐阳改造安踏主品牌的这些做法,多少能看到当年他运营始祖鸟中国业务的身影。

跑到松赞香格里拉酒店开设山地课堂店,在上海顶级商圈开设临街铺位,这些按照财务出身或者销售出身的老板看来都是成本巨大但回报有限的举动,不过徐阳以营销人的思维出发认为这些项目有落地的必要性。其目的是为了让“不同的人,在不同渠道里面,买不同的产品。”

人们同样也能在安踏的改变中看到耐克等其他竞争对手的影响。对于营销和产品的关系,耐克公司对此有更深入的理解。

早在1992年,经历锐步跑鞋冲击、渡过发展危机的耐克品牌创始人菲尔·奈特曾对《哈佛商业评论》谈到,多年来,耐克一直认为其业务核心是产品研发和设计,但耐克已经逐渐意识到,耐克是一家以市场营销为导向,而非以产品为导向的公司,产品的设计元素和功能特性也只是整体营销过程的一环。

耐克意识到,实现增长的方式是“通过将生意分拆成易于消化的模块组织,并创建单独的品牌或子品牌来代表它们。”这也就是今天所谓的把品牌拆得更小、更细、更为轻巧。

耐克也因此很早就在市场上推出了针对不同人群、不同场景的“品类品牌”门店。比如,主卖耐克专业跑鞋的Nike Running,耐克篮球鞋店铺Nike Hoops,耐克还有Kicks Lounge和Beacon这两种运动生活方式店铺。

所以,从市场营销的逻辑主导安踏主品牌的改造并非是体育运动鞋服市场的创举,但先例在前为品牌改革提供了可借鉴经验以及可规避错误的样本。

3

徐阳改造安踏品牌的一整套打法都直接针对如何提升品牌价值,不管是与顶级NBA球星、马拉松运动员签约,还是借助品牌资源打造商品IP,甚至是在顶级商圈开设安踏过去开不进去的新型门店,这都是在为安踏品牌注入更多价值。

但这只是安踏新故事的一个维度。更完整的故事,则是目前安踏管理层对外不断强调的12个字:“品牌向上、专业运动、大众定位。”

安踏集团一位高管告诉界面新闻,“品牌向上其实不是价格向上,是品质向上和品牌价值向上,包括为什么要做零碳店,都是拉动品牌向上的。”

这种品牌、品质和价格之间的关系,意味着其产品要有极致的性价比。这种拿捏的难度可以从其另一实验性的门店“超级安踏”里面看出一些端倪。

2024上半年,安踏在青岛、佛山、厦门等地开设了几家“超级安踏”门店,对此公司尚未对外过多着墨宣介。在小红书上零星的讨论中,“超级安踏”被解读为“体育界的优衣库”,因为从商品组合来看,这个店型内铺设着大量199、299元价位的低价安踏商品。

在界面新闻的采访中,徐阳表示时机未到,对于这几间还处在试验阶段的“超级安踏”店他不能透露太多。目前,这几家门店的商品组合仍在不断调试中。徐阳直指这几家试验门店的问题:“太廉价、太优衣库、太不专业。”

比如,此前已经开出的这几家超级安踏门店卖的一双鞋价格只有199元,这是安踏品牌以前针对低线城市和下沉市场售卖的商品,这也符合安踏一直以来的大众定位。但徐阳不希望这家店只卖这些东西,“它没有我们最近推的PG7旅步缓震跑鞋的399元。它缺了专业性,它纯粹是低价。”

PG7旅步缓震跑鞋是安踏今年推出的一个“跑鞋刺客”。

这双鞋采用了安踏与中石化材料创新实验室合作开发的缓震材料。与安踏用于专业跑者鞋款的氮科技相比,PG7缓震要略优一些,能量回弹弱一些,但也接近80%,适合普通慢跑者使用。

在跑鞋市场,耐克、HOKA、亚瑟士、New Balance、On昂跑这些品牌推出的适用于大众跑者的缓震跑鞋,定价基本在1000元至1300元左右。安踏的PG7旅步缓震跑鞋在技术、舒适型等方面对标这些国际品牌的产品,但定价只有399元。

它毫无疑问是安踏品牌现在定位的缩影:升级品牌,回归专业,同时又要兼顾大众市场。简而言之,安踏主品牌现在追求的是“极致性价比。”

很显然,理想中的“超级安踏”门店应该是这种极致性价比的另一个载体。

“我希望能把安踏做得更便宜。”徐阳告诉界面新闻,“‘超级安踏’是改变规则的事情,它可能会改变整个行业的规则。”

在运动鞋服零售市场,普遍的行业规则是供应链、品牌和零售各赚一部分钱。对于品牌商品批发商来说,零售环节赚钱是很难的一件事情,利润大部分在掌握了品牌版权的人手中。

而安踏在提供极致性价比商品的同时,仍试图提升品牌价值的一个可行性在于,它有具备完整价值链的优势。从生产制造、到渠道门店,再到品牌层面,安踏集团囊括了所有环节。 “只要整个价值链的利润达到了,这三道钱怎么分配就是我说了算。”徐阳说。

而这也是因应了国内市场正在发生的变化。过去,中国本土品牌的主战场是下沉市场,但随着耐克、阿迪达斯等国际品牌也越来越走向下沉,消费者对不同品牌有了更直观的认知,此时只有更具性价比的产品,以及更精细化的运营,才能满足他们对产品品质要求的提升,但又对高价商品保持谨慎的消费心理。

目前可预见的是,在主打极致性价比的“超级安踏”、主打鞋类的安踏SV门店、侧重户外用品的安踏冠军店等品类品牌门店之外,安踏未来可能还会推出针对性女性消费者的“安踏女子”等其他子品类门店。

但这并不是安踏品牌爆改的终点。

杜斌分析认为,“我觉得安踏肯定是可分可合的,它先把每个系列做大,然后到时候再拿大面积的铺位做主力店。”

而徐阳已经开始打造全新形态的高规格集合店。2024上半年,安踏在沈阳开设了全国首家安踏ARENA竞技场旗舰店,店内综合了安踏多种“品类品牌”,其中包括安踏SV鞋店、安踏女子等的店中店。据悉,安踏即将在2024年晚些时候在高端商场上海港汇恒隆广场开设一间全新的安踏ARENA竞技场门店。

其更大的野心还有海外。截至界面新闻发稿前,安踏品牌已经先后在新加坡、马来西亚、泰国等东南亚市场开设门店,并在美国市场搭建DTC电商平台、进入知名运动鞋批发商渠道进行销售。

在这些海外动作背后是安踏集团的一个更宏伟的计划。2021年,安踏集团用“全球化”替代“全渠道”,明确了整个公司未来基于“单聚焦、多品牌、全球化”的十年战略发展目标,“不做中国的耐克,要做世界的安踏。”而在这个故事里,安踏主品牌是要像耐克、阿迪一样,成为一个具有国际竞争力的品牌。

安踏的改头换面,同时也是这个故事的一个起点。

还没有评论,来说两句吧...