2024年上半年,中欧基金明星基金经理葛兰重拾上海医药,建仓科伦博泰生物、药明合联等多只个股。

8月31日,葛兰在管的3只公募基金2024年中期报告披露,其隐形重仓股也随之曝光。

截至2024年二季度末,葛兰在管公募基金规模约为407.65亿元,相较于一季度末时的458.74亿元,下降11.14%。葛兰管理的一只私募资管计划产品规模则由一季度末的2.06亿元进一步降至1.94亿元。

从2024年中报披露的隐形重仓股持仓(第11名至第20名重仓股)来看,继2023年上半年后,上海医药重回中欧医疗健康持仓名单中;同样是医药主题基金的中欧医疗创新,则于今年上半年首次建仓科伦博泰生物、东阿阿胶、药明合联。

“尽管国内需求仍处在逐步复苏的阶段,消费及服务领域的结构性增长机会或已在酝酿中。”葛兰认为,经历了前一阶段行业深度调整,行业集中度加速提升,一些优质企业的安全边际不断增厚,其竞争格局、护城河以及经营能力持续优化,其中一批提前布局出海的企业在新区域、新品类方面的拓展也值得重点关注。

展望2024年下半年,葛兰称,在供给创新、渠道下沉、消费升级、产品出海等方向都存在可供挖掘的机会。

中欧医疗健康持仓共减少87只个股

目前,葛兰在管的有3只公募基金,分别是中欧医疗健康、中欧明睿新起点和中欧医疗创新。

由于前十重仓股已在2024年二季报中做过披露,此次年报的看点落在2024年半年报披露的隐形重仓股(第11名至第20名重仓股)。对于管理规模较大的基金而言,隐形重仓股因为占基金净值比例不高,基金经理调仓较为灵活,可以更好把握阶段性的投资机会。

葛兰在管的公募基金中,规模最大的产品是中欧医疗健康,截至2024年二季度末,基金规模为327.87亿元。

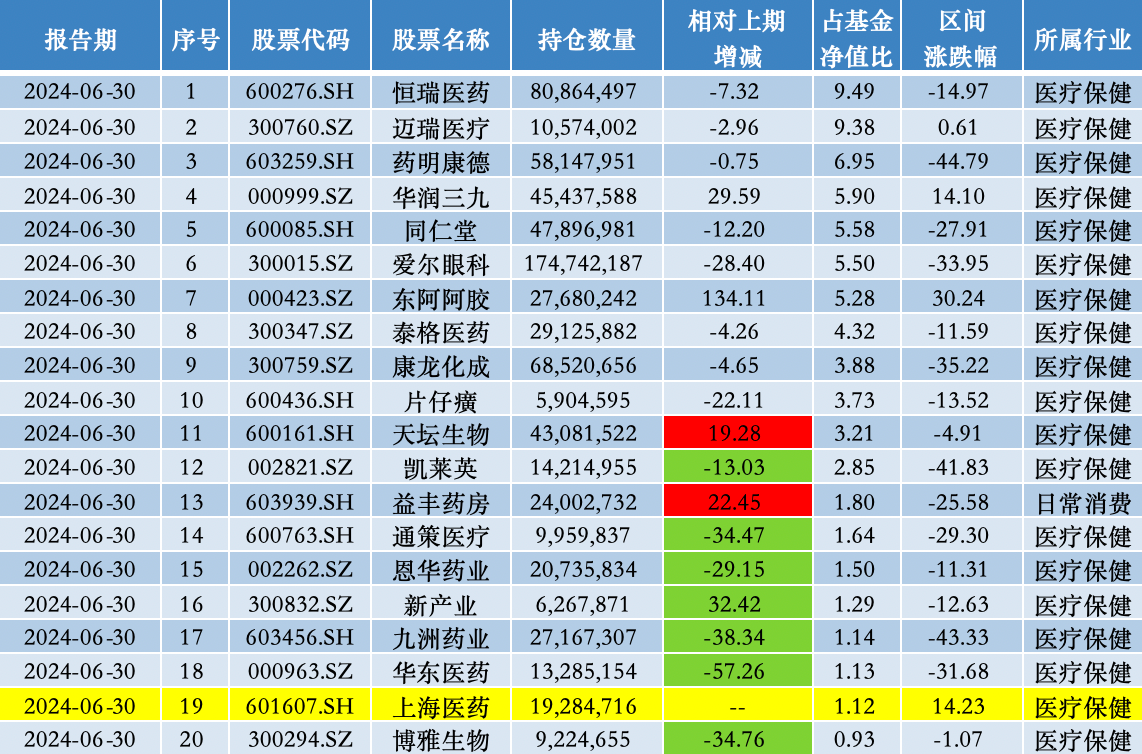

具体来看,中欧医疗健康共持有114只股票,较2023年末减少了87只个股。其隐形重仓股依次为天坛生物(600161.SH)、凯莱英(002821.SZ)、益丰药房(603939.SH)、通策医疗(600763.SH)、恩华药业(002262.SZ)、新产业(300832.SZ)、九州药业(603456.SH)、华东医药(000963.SZ)、上海医药(601607.SH)、博雅生物(300294.SZ)。

值得一提的是,继2023年下半年后,天坛生物、益丰药房再分获19.28%、22.45%的加仓。与之相对的是,凯莱英、通策医疗、恩华药业、新产业、九洲药业、华东医药、博雅生物遭葛兰不同程度减持。

澎湃新闻记者梳理持仓后发现,上海医药在2023年下半年被该只基金清仓后,又于2024年上半年重回持仓名单中。

来源:澎湃新闻记者据Wind数据统计

同样是医药主题基金的中欧医疗创新,截至今年6月末,该只基金在管规模为68.16亿元,是葛兰旗下规模第二大的基金产品。

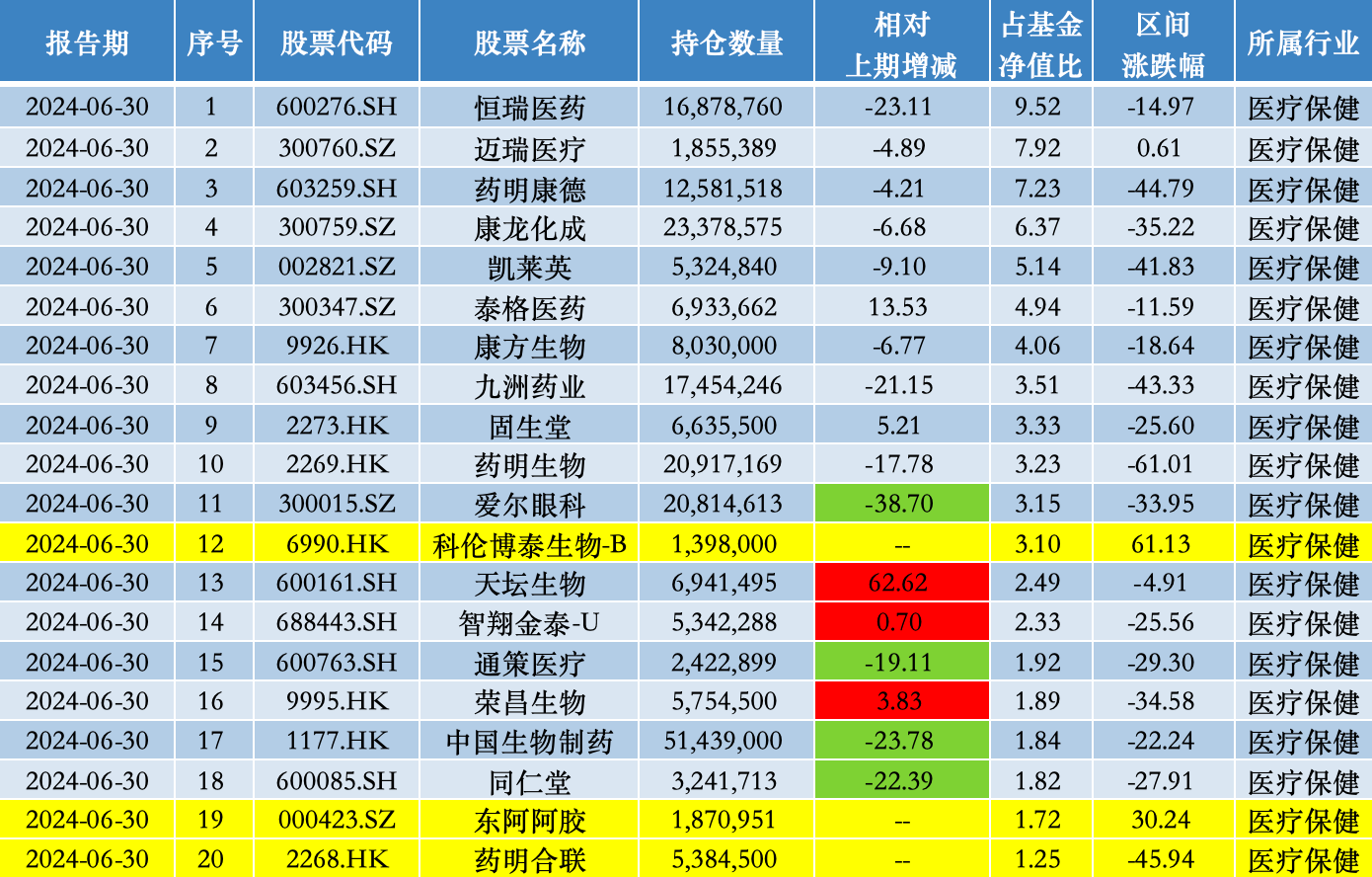

中欧医疗创新共持有142只个股,其隐形重仓股中今年上半年则新增了2只港股,十只隐形重仓股依次为爱尔眼科(300015.SZ)、科伦博泰生物(06990.HK)、天坛生物、智翔金泰(688443.SH)、通策医疗、荣昌生物(09995.HK)、中国生物制药(01177.HK)、同仁堂(600085.SH)、东阿阿胶(000423.SZ)、药明合联(02268.HK)。

澎湃新闻记者梳理过往持仓后发现,科伦博泰生物、东阿阿胶、药明合联为中欧医疗创新首次建仓买入,截至2024年6月末,依次持有139.80万股、187.10万股、538.45万股。

来源:澎湃新闻记者据Wind数据统计

而中欧明睿新起点的隐形重仓股更迭则更为明显,十只隐形重仓股中,新进的个股包括海信家电(000921.SZ)、德业股份(605117.SH)、天孚通信(300394.SZ)、中国中车(601766.SH)、珠海冠宇(688772.SH)、三星医疗(601567.SH)。

此外,中欧明睿新起点还大幅加仓了思源电气(002028.SZ)、宁德时代(300750.SZ)、长电科技(600584.SH)与兆易创新(603986.SH),相对上期分别增持177.69%、74.03%、59%、12.45%。

来源:澎湃新闻记者据Wind数据统计

看好供给创新、渠道下沉、消费升级、产品出海等方向

回顾2024年上半年,葛兰在2024中报里分析道,得益于国内完善的制造业体系以及高生产效率支撑下的强大出口驱动,国内宏观经济总体持续呈现边际企稳趋势,体现了国内经济的韧性。但也看到,目前经济处在新旧动能转换期,经济渐进式复苏仍有待货币和财政政策的进一步传导。

在此背景下,葛兰表示,市场风险偏好总体较低,防御性板块如银行、煤炭、石油石化、公用事业等有着较好的表现。市场风格方面,结合低利率的市场环境,高股息类资产性价比凸显,红利风格持续演绎。成长方面,以AI大模型为引领的科技创新仍是重要的投资主线,人工智能相关板块表现仍旧强势,随着技术的快速迭代以及应用场景的持续拓宽,AI生态日益完善,逐步形成了从基础研究到应用开发再到产品落地的完整链条,板块相关个股表现较好。

葛兰指出,受地缘政治扰动、消费预期不足等影响,传媒、计算机、医药等板块跌幅较大。“尽管国内需求仍处在逐步复苏的阶段,消费及服务领域的结构性增长机会或已在酝酿中。”

葛兰认为,经历了前一阶段行业深度调整,行业集中度加速提升,一些优质企业的安全边际不断增厚,其竞争格局、护城河以及经营能力持续优化,其中一批提前布局出海的企业在新区域、新品类方面的拓展也值得重点关注。

展望2024年下半年,葛兰称,在供给创新、渠道下沉、消费升级、产品出海等方向都存在可供挖掘的机会。

在此次半年报中,葛兰主要阐述了下半年科技板块或将出现的亮点。

科技创新方面,葛兰分析道,无论是从顶层设计还是从各地出台的支持政策,新旧增长动能切换 仍旧是未来长期趋势,而中观来看产业结构也在持续向战略新兴领域转型。海外方面,本轮海外需求复苏相对较弱,美国制造业PMI近期出现了连续性回落,市场预期整体流动性趋势将走向宽松。

围绕硬科技行业,葛兰认为,细分领域的生产力升级和景气度提升或将带来一定机会。从硬件侧来看,以消费电子为例,伴随AI相关系统生态布局逐渐完善,AI端侧、XR设备等在周期复苏叠加创新驱动的双重推动下,有望迎来新的放量增长周期。

从AI大模型侧来看,葛兰表示,各龙头企业仍在持续投入人力、算力等资源,加速丰富应用生态。“目前AI终端应用场景已渗透至医疗、教育、娱乐等各类领域,而这也会推动算力芯片等上游产业的快速迭代与供给提升。叠加国家大基金三期启动等国家政策、资金层面支持,我们认为算力、算法、终端、数据侧仍处在产业周期的快速增长阶段。”

还没有评论,来说两句吧...