界面新闻记者 |

面对日益复杂的地缘政治和金融环境,今年上半年全球央行的购金热情不减。据世界黄金协会的最新统计,今年前6个月,全球央行增持了483吨黄金,同比增长5%,创历史同期新高。

在此之前,2022年,全球央行增持黄金1082吨,创历史纪录,2023年,各国央行又增加黄金储备1037吨,为历史次高。

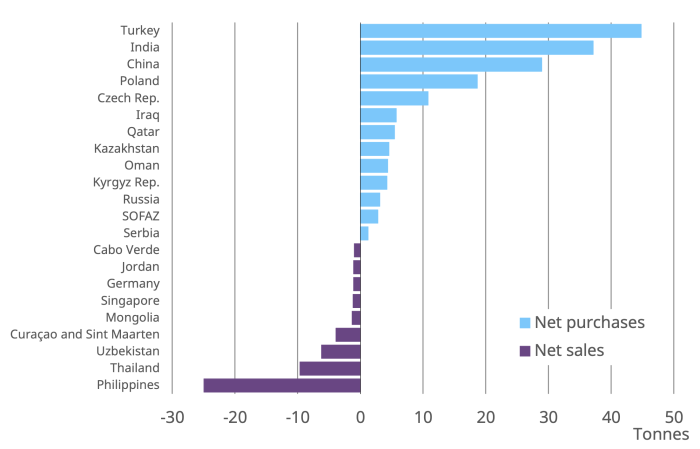

世界黄金协会的报告显示,今年上半年,新兴市场央行依然是购买黄金的主力。其中,土耳其央行增加了45吨的黄金储备,成为最大买家;印度央行则以37吨的购买量位居第二;中国央行位居第三,增持黄金约30吨。

需要指出的是,今年二季度,受金价持续攀升影响,全球央行购金步伐有所放缓。以中国央行为例,自5月来,人民银行已连续3个月暂停增持黄金,最新报告显示,截至7月末,我国黄金储备报7280万盎司(约2264吨),与上个月持平。在今年5月之前,人民银行曾连续18个月增加黄金储备,按公制计算,累计购进黄金约316吨。

尽管各国央行黄金购买量在二季度略有放缓,但依然在今年上半年创下纪录。今年以来,中东战争、美国大选等地缘政治问题一波三折,凸显了黄金作为避险资产的功能。

7月下旬,受日元加息和衰退交易影响,全球流动性紧缺,黄金价格有所调整,但在短期流动性利空消化后,金价正在走出调整行情。截至发稿,伦敦金年初以来涨幅超过18%,纽约Comex黄金今年迄今涨幅接近20%。

分析人士表示,未来几个月,在美联储降息周期临近的大背景下,叠加美国经济降温、全球地缘政治冲突等因素,金价有望继续波动上涨。

“市场对于美联储即将开启降息周期预期持续,据芝加哥商品交易所美联储观察工具,截至8月10日,美联储今年9月将联邦基金目标利率降25个基点至 5.00%-5.25%的概率为51.0%,降50个基点至4.75%-5.00%的概率为49.0%。货币属性和金融属性仍将推升金价震荡上行。”广发证券在研报中称。

盛宝银行大宗商品策略主管Ole Hansen在一份报告中也表示仍然看好黄金。他强调,黄金是一种抵御其他地区动荡的多元化对冲工具,另外,如果美联储在9月开启降息窗口,对利率敏感的投资者可能会通过ETF重返黄金市场。

“对于黄金而言,不确定性和(政治)事件风险的增加可能会让投资者对其兴趣持续高涨。”世界黄金协会在8月8日的最新评论中称,对于美国大选,协会认为黄金可能更多地受益于大选的不确定性。比如,7月,2024年美国总统共和党竞选人唐纳德•特朗普遭遇暗杀,民主党竞选人约瑟夫•拜登退出总统竞选,在这两个日子前后,黄金ETF均出现资金流入,表明避险需求增加。而在大选结束后,投资者可能将目光重新投向美国政府债务和赤字水平,这又会使得投资者对黄金的兴趣继续保持在高位。

中信证券表示,短期内黄金价格走势取决于降息交易、美国经济预期和大选影响。美联储降息开启后,美国经济走势及大选结果将决定黄金能否继续走高。在一系列因素中,央行对黄金的态度是最重要的影响因素。

世界黄金协会6月份发布的最新调查显示,29%的央行计划在未来12个月内增加黄金储备,这是自2018年调查开始以来的最高水平。只有3%的央行表示他们计划减少黄金储备。调查称,各国央行增加储备的主要动机包括:希望重新平衡黄金持有量,使其达到更理想的战略水平;满足国内黄金生产需求;对金融市场和通胀风险的担忧。

另外,东方金诚首席宏观分析师王青表示,近期中国央行停止了增持黄金的进程,这背后是当前黄金价格处于历史高位,央行适当调整增持节奏,有助于控制成本。但他认为,从持续优化国际储备结构,稳慎推进人民币国际化等角度出发,后期央行增持黄金还是大方向。

还没有评论,来说两句吧...