继收购昆药集团后,拥有国资背景的华润三九又要入主上市药企天士力,总价超62亿元。

8月4日晚间,天士力医药集团股份有限公司 (天士力,600535)公告称,公司控股股东天士力集团及其一致行动人天津和悦、天津康顺、天津鸿勋、天津通明、天津顺祺、天津善臻与华润三九(000999)签署《股份转让协议》。根据协议内容,华润三九受让天士力集团及其一致行动人合计持有的约4.18亿股公司股份,占公司已发行股份的28%,转让价格为每股14.85元,转让总价款约为62.12亿元。

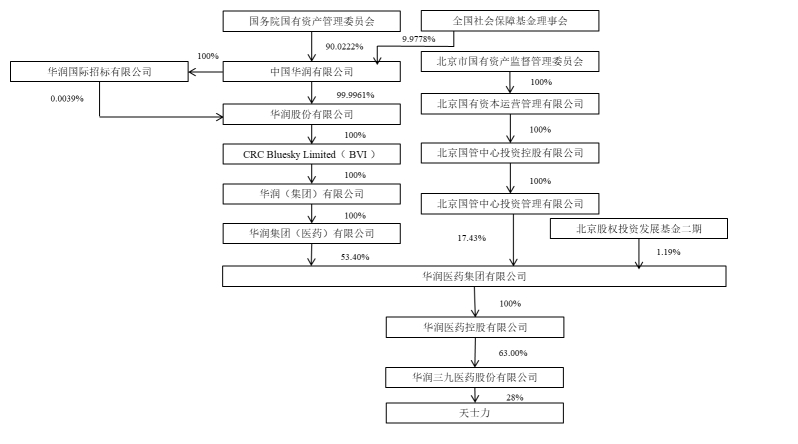

此次权益变动后,天士力的控股股东将由天士力集团变更为华润三九,实际控制人将变更为中国华润。此次股权转让并不意外,7月31日,天士力就曾发布停牌公告称,公司于当日收到公司控股股东天士力产业集团的通知,其正在筹划股份转让事宜,该事项可能导致公司控制权变更。彼时,业内就有消息称,股权转让可能涉及华润三九。

靴子落地后的8月5日,天士力复牌,开盘涨停,收涨5.68%,市值222.3亿元,华润三九盘中一度涨3.73%,收涨0.71%。

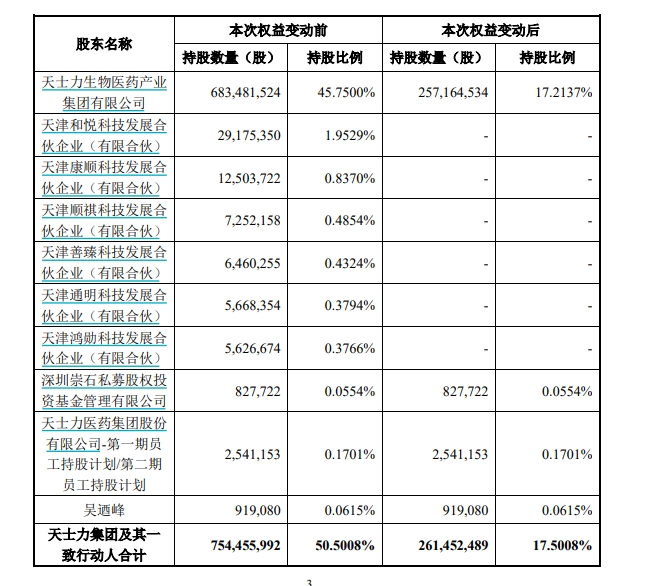

天士力权益变动前后变化

同一天,天士力集团还与国新投资签署《股份转让协议》,约定国新投资受让天士力集团持有的公司4697501股股份,占公司总股本的5%,转让价格为每股人民币14.85元,转让价款为11.09亿元。经过变动,天士力集团并未完全退出天士力。公告显示,权益变动后,天士力集团及其一致行动人合计持有公司 261452489股股份,占公司总股本的17.5008%。

权益变动后的天士力股权结构

值得关注的是,此次控制权转让事项能否取得批准或核准以及最终取得批准或核准的时间均存在不确定性。另外,天士力的医药零售连锁业务与中国华润下属华润医药的零售连锁业务存在同业竞争,天士力生产的右佐匹克隆片与中国华润控制的华润三九生产的佐匹克隆片存在同业竞争。

天士力在公告中称,为保障公司及其股东的利益,华润三九及其控股股东华润医药控股、实际控制人中国华润已出具《关于避免同业竞争的承诺函》,自本次交易完成后五年内,按照法定程序通过包括但不限于托管、资产(股权)转让、业务整合等方式解决承诺方及其控制的下属企业与天士力及其控制的下属企业之间现存的上述同业竞争问题。

华润三九的前身是1985年成立的深圳南方制药厂,1999年,由三九企业集团、深圳三九药业股份有限公司等5家公司发起设立股份制公司;2000年在深圳证券交易所正式挂牌上市;2008年,正式进入华润集团;2010年,公司名称由“三九医药股份有限公司”变更为“华润三九医药股份有限公司”。华润三九的主营核心业务主要包括健康消费品(CHC)和处方药(RX)领域,其中999系列产品拥有较高知名度。

这不是华润三九首次对外收购。2022年,华润三九以29.02亿元完成对昆药集团(600422)的收购,并确立了“打造银发经济健康第一股、成为慢病管理领导者、精品国药领先者”的新战略目标。

此次收购的天士力创建于1994年,2002年上市,当前的主营核心业务与华润三九相似,包括CHC健康消费品和处方药领域,旗下拥有复方丹参滴丸、养血清脑颗粒(丸)、芪参益气滴丸等明星单品。2023年财报显示,全年营收86.74亿元,同比增长0.42%,归母净利润10.71亿元,同比增长505.34%。

对于此次收购对公司的影响,华润三九称,有利于公司巩固行业领先地位,提升核心竞争力,通过充分整合双方资源,实现中药产业链的补链强链延链,发挥研发协同价值,提升创新发展能力。本次交易完成后,上市公司的业务规模得以扩大、盈利能力得以提升,综合竞争实力和抗风险能力将得到增强,有助于提高上市公司资产质量、盈利能力、持续经营能力与核心竞争力,符合公司及全体股东的利益。

方正证券研报认为,天士力主营现代中药业务,经营业绩稳健。华润三九为中药产业链龙头,在中药材、中药配方颗粒、精品国药、三七产业链等均有布局。本次收购天士力有助于公司在中药材种植、创新研发、智能制造、渠道营销等方面与其相互赋能,增强全产业链的核心竞争力。

华安证券研报指出,对于天士力来说,华润三九的收购将带来重要的资金支持,缓解其在业务扩展和研发方面的资金压力。这将有助于天士力加快现有项目的推进,支持其在新市场和新业务领域的拓展,提升整体业务规模和市场影响力。

还没有评论,来说两句吧...