“整体市场的估值分位处于偏下的位置,很多公司的基本面也逐渐进入上行通道,我们对于二级市场的中长期非常看好。”10月24日,“顶流”基金经理、银华基金李晓星在三季报中认为,市场或将会进入一个相对平稳上涨的阶段。

以其目前在管规模最大的基金——银华心佳两年持有期为例,该基金在三季度新进宁德时代、中国宏桥、中航光电以及华海清科。其中,时隔两年半,宁德时代重回头号重仓股的宝座。

另一方面,五粮液、山西汾酒、金山办公、航发动力则退出前十大持仓。

李晓星表示,市场的急涨急跌都不会是常态,三季度末的市场大幅上涨,更多体现的是对于市场过度悲观的心态的修复。

此外,在三季报中,李晓星用近两千字“小作文”,阐述了自己对于科技方向、互联网、新能源、消费、房地产以及银行等各个领域的未来预判。

五粮液、山西汾酒、金山办公、航发动力退出前十大

李晓星在管基金目前有10只,分别为银华中小盘精选、银华盛世精选、银华心诚、银华心怡、银华大盘精选两年定开、银华丰享一年持有、银华心佳两年持有期、银华心享一年持有、银华心兴三年持有、银华心选一年持有。

以其目前在管规模最大的基金——银华心佳两年持有期为例,该基金三季度末的规模为58.75亿元,较二季度末小幅度增长5.27亿元。

截至报告期末,银华心佳两年持有期基金份额净值为0.6412元;报告期内基金份额净值增长率为14.75%,业绩比较基准收益率为13.51%。

重仓股方面,与二季度末相比,银华心佳两年持有基金的三季报前十大重仓股出现了4只个股的更迭。值得一提的是,时隔两年半,宁德时代(300750)再度成为该只基金的第一大重仓股。

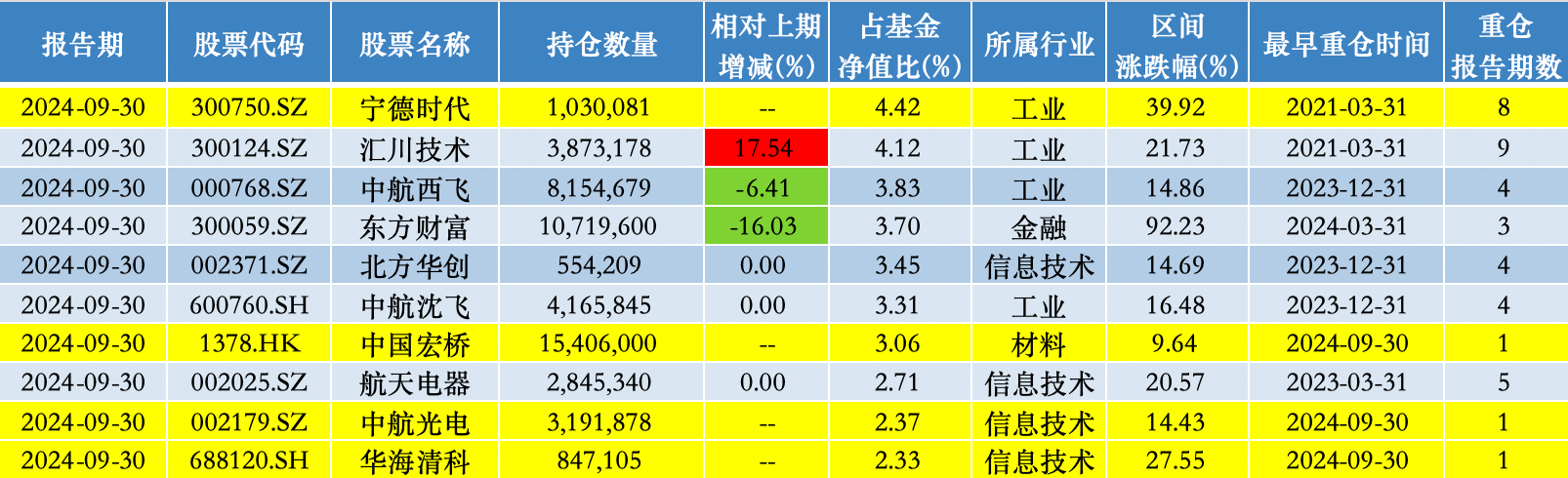

具体来看,截至2024年三季度末,银华心佳两年持有基金的前十大重仓股分别是:宁德时代(300750)、汇川技术(300124)、中航西飞(000768)、东方财富(300059)、北方华创(002371)、中航沈飞(600760)、中国宏桥(01378.HK)、航天电器(002025)、中航光电(002179)、华海清科(688120)。

其中,李晓星在三季度新进了宁德时代、中国宏桥、中航光电以及华海清科,并加仓了汇川技术。

另一方面,五粮液(000858)、山西汾酒(600809)、金山办公(688111)、航发动力(600893)退出前十大持仓;中航西飞与东方财富则分别遭李晓星减持6.41%、16.03%。

来源:澎湃新闻记者据Wind数据统计

相对更看好新质生产力方向

“整体市场的估值分位处于偏下的位置,很多公司的基本面也逐渐进入上行通道,我们对于二级市场的中长期非常看好。”李晓星认为,市场的急涨急跌都不会是常态,三季度末的市场大幅上涨,更多体现的是对于市场过度悲观的心态的修复。

李晓星称,“我们认为市场或将会进入一个相对平稳上涨的阶段,符合国家发展方向的估值合理的优质公司将有可能显著跑赢市场,我们相对更看好新质生产力方向。同时股市的上涨带来的财富效应也会使得消费信心有所恢复,一些被低估的消费股或会有所表现。”

“新质生产力、高水平科技自立自强是我们科技方向重点布局领域。”李晓星分析道,国家政策重点支持下,他重点看好半导体国产替代、信息技术国产化、国防科技等领域。随着全球半导体补库存周期告一段落,会规避顺周期,结构性看好国产替代,看好国内先进制程突破带动的晶圆制造、半导体设备、国产算力芯片的投资机会。

计算机方面,李晓星则表示,信息技术国产化方向有望重启,看好竞争格局较好的CPU、操作系统、数据库等各环节龙头;同时持续关注AI产业进展。国防军工“十四五”规划执行进入冲刺关键期,行业需求有望在年底前从弱复苏转为强复苏。

李晓星指出,展望2027年建军一百年奋斗目标,指引未来两年国防装备建设刚性强,国防军工可以展望两年维度的行业高景气,行业间横向比较优势明显。“我们看好产业链链长主机厂、央国企核心配套厂商、困境反转的导弹产业链,以及无人化、卫星互联网、国产大飞机配套等新质方向。”

新能源目前处于底部运行的状态

李晓星进一步表示,港股互联网板块在三季度迎来大幅上涨,起涨前估值水位处于历史底部,业绩增速较快,横向比较下具备吸引力。

“过去几年互联网板块的业绩持续高增,从结构上主要来自利润率的快速修复,我们判断目前大部分公司利润率修复已接近尾声;后续业绩增长要更多依靠收入端的拉动。”李晓星认为,目前互联网行业的估值修复行情基本告一段落,当前估值处于合理状态,后续股价的持 续性要密切跟踪宏观经济对实际需求侧的变化。

从产业链的基本面角度来说,李晓星称,新能源目前处于底部运行的状态,其中锂电产业链仍然在消化过去快速扩张的产能,部分环节的价格触底之后略有反弹,但整体仍然是在低盈利的状态下运行。

李晓星分析道,光伏和风电产业链的价格也在底部,也面临着像新能源车一样的增速降档以及供给过剩的局面,但未来可能不会有大的下降空间,个别环节可能会有企稳反弹的情况。

此外,李晓星表示,新能源行业海外需求面临的不确定性也在逐步好转。“从资本市场的角度来说,新能源板块调整的时间和幅度都足够大,且行业依旧保持一定的增速水平,股价层面来说会更乐观。从选股角度来说,我们聚焦在成本优势明显的龙头公司上。”

目前大部分消费股估值依然合理偏低

李晓星在三季报中写道,消费在四季度仍处于政策转向后的预期改善中,市场近一段时间反馈非常积极,他认为市场底部区域大概率确立,对行情的持续性也相对乐观。

“虽然消费短期基本面依然有压力,当下从基本面寻找支撑是比较难的,但在央行、财政等一系列政策推出后,房价预期、收入预期会逐步改善。”李晓星表示,市场对经济中长期的信心也会逐步增强。目前大部分消费股估值依然合理偏低,看好食品饮料、家电、汽车等方向的估值修复机会。

另一方面,美联储正式开启降息周期,李晓星看好受益于流动性改善的有色板块,“结构上,本轮预防式降息和软着陆的情景相较于过往的衰退式降息更加有利于分子端逻辑的工业金属;国内的货币政策 空间也随之扩大,此外,后续消费房地产财政等一揽子刺激政策值得期待,内需相关的黑色产业链如焦煤焦炭钢铁和电解铝等更受益,短期反弹幅度不小,我们倾向于选择其中供给格局较好或 者供给受限因而价格弹性高的板块长期配置。”

李晓星称,绿电由于推行市场化交易降电价导致盈利不稳定的悲观预期,股价回调充分,但其发展的长期必然性和短期紧迫性是毋庸置疑的,如果配合以适当的呵护平稳过渡,则相关标的也进入了合适的配置区间。

此外,李晓星称,存量按揭利率调整后,银行的净息差将进一步缩窄,净利息收入和盈利增速短期将继续承压,预计未来存款利率的下降会减缓银行息差的压力。房地产不良生成的高峰已过,银行开始储备更多的拨备,对于业绩的控制力度更强。

“如果房地产销售有所回暖,将会对银行的资产质量产生积极的影响。大部分银行均提升或保持了较高的分红率,股息率也有一定程度的上升,符合长期资金低波动高分红的偏好。”李晓星认为,近期A股交易量增加较多,预计会略微改善券商下半年的业绩,但长期他依旧看好龙头券商,以及潜在的龙头并购。

“主流险企在年报时均下调了自身的精算假设,估值已经经历了一次性影响,政策支持或许能够提升长期利率,这对于保险资产也是利好。”李晓星称。

还没有评论,来说两句吧...