界面新闻记者 |

岭南股份(002717.SZ)再次自曝公司现金流紧张。

10月11日,岭南股份公告,公司已使用公开发行可转换公司债券闲置募集资金1.56亿元临时用于补充流动资金,该资金将于2024年10月16日到期。公司现阶段面临流动资金紧张,预计无法按期归还至募集资金账户。

对于此次1.56亿元无法按时归还至募集资金账户,该公司解释,因行业周期性波动及市场供需变化的影响,政府投资缩减,公司推进优化业务订单结构及战略布局调整,新增订单不达预期;公司工程业务结算 周期拉长、应收账款回款延迟,资金偏紧制约了公司在建项目的施工进度;加上日常经营支出仍需维持,造成了公司资产负债率较高,盈利能力及偿债能力持续下滑,存在流动性压力。

截至2024年上半年,该公司账上货币资金为2.37亿元,公司负债率达86.43%。

事实上,此次可转债已经违约。2018该公司获批发行可转债6.6亿元,实际募集资金净额6.48亿元,期限为6年。彼时发行可转债的用途是用于地方ppp项目的建设和整治。

今年8月以来,岭南股份多次发公告提示,岭南转债按时偿还的可能性明显较低。就在8月14日该公司披露,截至2024年8月13日,“岭南转债”剩余金额为4.89亿元,公司现有货币资金无法偿付“岭南转债”,“岭南转债”无法按期进行本息兑付。

10月11日岭南股份再度表示,截至8月14日,“岭南转债”剩余金额为4.56亿元,公司现有货币资金无法偿付“岭南转债”,“岭南转债”无法按期进行本息兑付。鉴于此,后续可能存在债券投资者诉讼情形,公司债务逾期事项可能会影响其他债权人对公司的信心,从而进一步减弱公司融资能力,加剧公司资金紧张局面。

谁又能挽救此次危局?

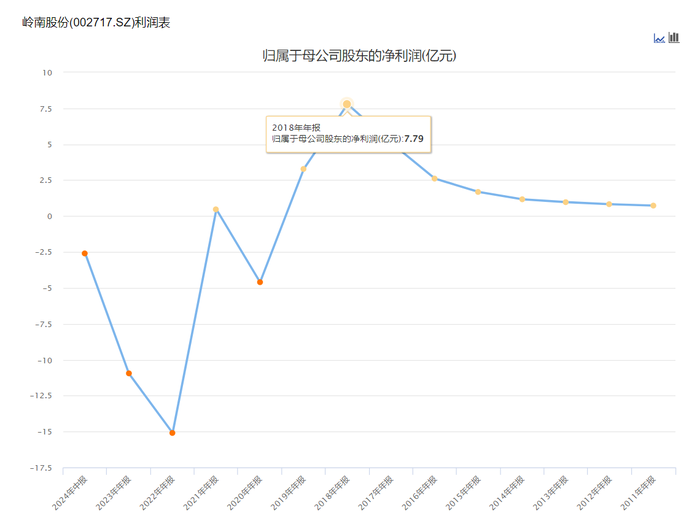

岭南股份成立于1998年,于2014年上市,原实际控制人系尹洪卫,主营业务为规划设计、水利水务水环境、市政与园林、文化科技与旅游等。2018年以前,公司业绩一路上行。2018年归母净利高达7.79亿元。

随着市场融资环境的变化和PPP政策的收紧,事前防污更受重视,事后污染治理的业务式微,2018年以后,岭南股份业绩开始大幅下滑。

2022年原实控人尹洪卫寻求国资纾困后,当年12月广东中山火炬高技术产业开发区管理委员会(下称中山火炬管委会)成为该公司实际控制人。

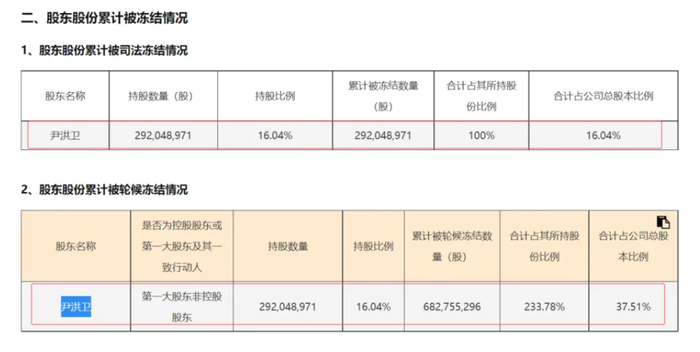

不过该公司第一大股东依旧是尹洪卫。

2022年9月尹洪卫等将岭南股份的控制权卖给了中山华盈产业投资合伙企业(有限合伙)以下简称“华盈产投”,实控人为中山火炬管委会。华盈产业投资只受让了5%的股权,尹洪卫将其剩余持有的17.32%股权对应的表决权委托给华盈产投行使,因此华盈产投虽然拥有岭南股份5%股权,但拥有表决权22.32%。

当前,二者在股权上依旧没有太大变化。截至2024年上半年尹洪卫持有公司的股份达17.33%,华盈产投的持股比例依旧为5%。尹洪卫依旧将表决权委托给华盈产投行使。

面对岭南转债违约的情况,谁又能力挽狂澜?

此前,该公司就曾表示,正在寻求包括催收应收账款、变现资产,寻求股东或第三方支持合作等各种解决的渠道和方案,以保护债券持有人利益,目前正在多方推进,积极沟通,但后续进展具有较大不确定性。

10月11日,该公司又称,目前仍在全力筹措偿债资金,如短期无法妥善解决,公司会因逾期债务面临进一步的诉讼、仲裁、银行账户被冻结、资产被冻结等事项,将会影响公司的生产经营和业务开展,增加公司的财务费用,同时进一步加大公司资金压力,并对公司本年度业绩产生影响。更为重要的是,公司债务逾期事项可能导致公司退市。

显然,仅靠公司自救前路不明。仅在业绩上,公司已持续陷入亏损状态。2024年上半年,岭南股份实现营业收入6.1亿元,同比减少46.63%;同期归属于上市公司股东的净利润为-2.59亿元,扣非后净利润为-2.58亿元。

作为公司实际控制人,“中山火炬管委会”又是否有余力挽回危局?

毕竟,“中山火炬管委会”持股仅在5%。中诚信的研究显示,自入主该公司后,中山火炬管委会对岭南股份的资金投入至少16.5亿元,其中包括5%股权受让款3亿元、10亿元借款和3.5亿元的融资租赁和担保。

此后,其又是否会重金投入其中?

作为第一大股东,截至9月11日,尹洪卫的股份已被冻结。公司控制权又是否会旁落他人?

此前深交所在年报问询函中就曾表示,如果尹洪卫所持公司股份被司法强制处置,委托给华盈产投行使的表决权是否继续有效,是否将影响公司控制权稳定性。

今年以来,搜特退债、鸿达退债、蓝盾退债已陆续违约。

比如,8月13日,蓝盾退债公告称,公司主要银行账户、资产已被法院冻结/查封,资金严重短缺,应于8月13日支付的蓝盾退债可转债本息无法按期兑付。

再如 6月27日,鸿达退债公告,因大额债务逾期,存在部分银行账户、资产被法院冻结/查封及银行存款被划扣等情况,公司经营困难,现金紧缺,目前流动资金不足以覆盖鸿达退债本次回售金额,公司因流动资金不足无法兑付回售本息。

近期,美锦能源(000732.SZ) 可转债清偿亦是一拖再拖。

10月10日再升科技(603601.SH)被投资者质疑是否有能力支付回售债券。当日有投资者在互动平台向再升科技提问:该可转债在9月29日就到回售期了,贵司有没有能力支付回售债券?有没有违约可能?

一位市场人士告诉界面新闻:今年以来,可转债领域发生数起违约事件,即使是国资背景的岭南股份也出现此种情况,这对于投资者而言不能忽略其内在风险,在购买可转债之际,更要关注公司的基本面。

还没有评论,来说两句吧...