文丨张涛 路思远 (中国建设银行金融市场部,文章仅代表作者观点)

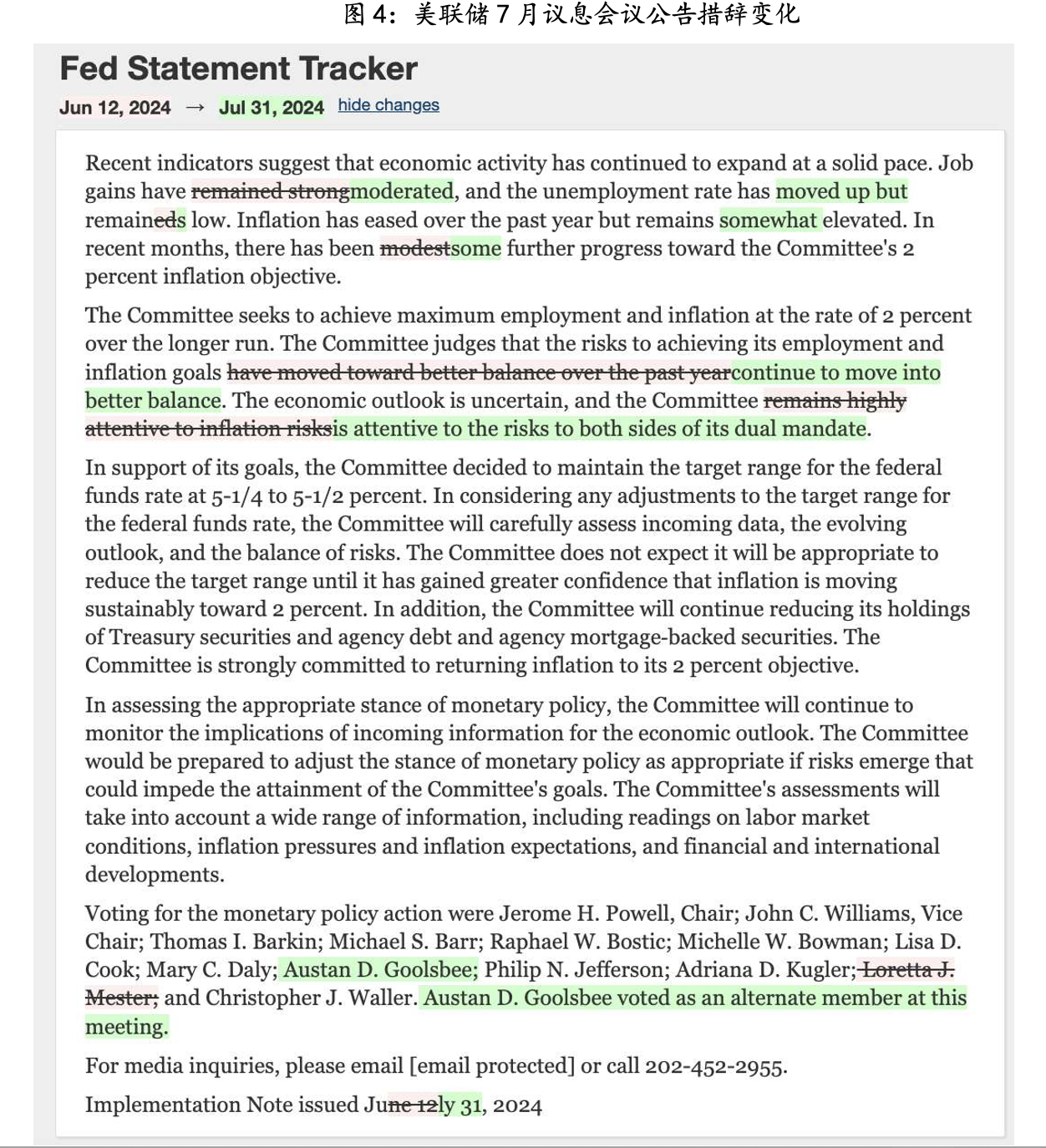

从7月美联储议息会议与鲍威尔的记者会释放的信息来看,之前关于“降息周期提前至9月份”的判断还算靠谱,进而强化了美联储“政策侧重转向‘通胀与失业曲线’的双斜率”的分析框架, 因此结合近期的经济数据以及美联储、鲍威尔的经验可以得出以下三个判断:

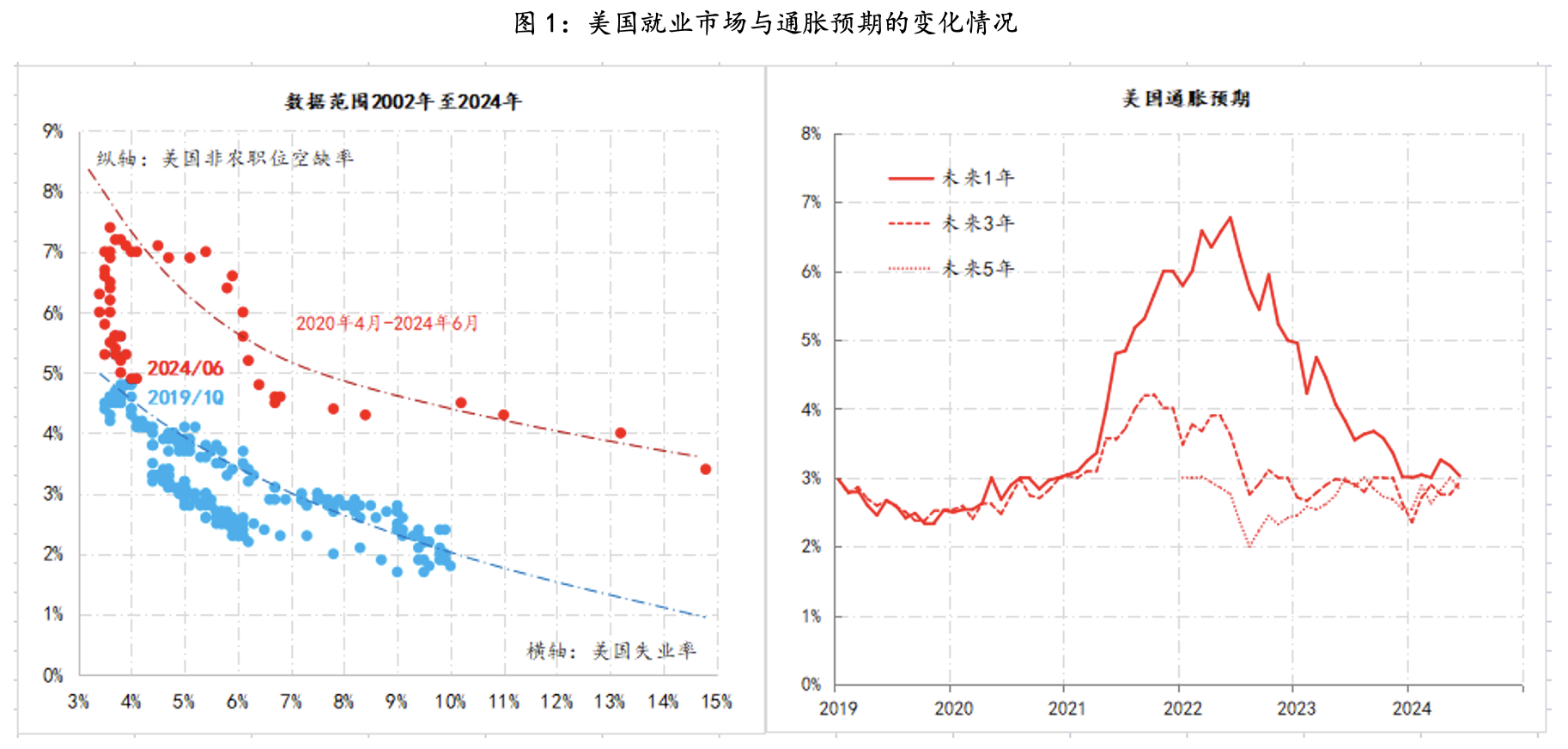

首先,美国经济已转入鲍威尔熟悉的场景。目前,通胀预期、失业率和非农职位空缺率等数据已基本回落至2019年年初时的水平。

鲍威尔是于2018年1月任联储主席的,当时美国处于次贷危机后的首个加息周期(2015年12月至2018年12月期间,美国联邦基金利率由[0,0.25%]升至[2.25%,2.50%]),之后在2019年8月,鲍威尔开启了任内的首个降息周期,而在当时的结束加息与开启降息的8个月间,鲍威尔的政策态度经历了180°的转变——由鹰变鸽,转变的原因是来自华尔街的压力——美股剧烈调整。

回到当下,除了就业、通胀的情况与2019年降息前接近,美股也出现了调整的隐忧,近期美股的科技七巨头股价均开始下调,市值累计蒸发超2万亿美元。

从鲍威尔任美联储主席以来的经历而言,对于这些经济、金融的变化,他并不陌生。

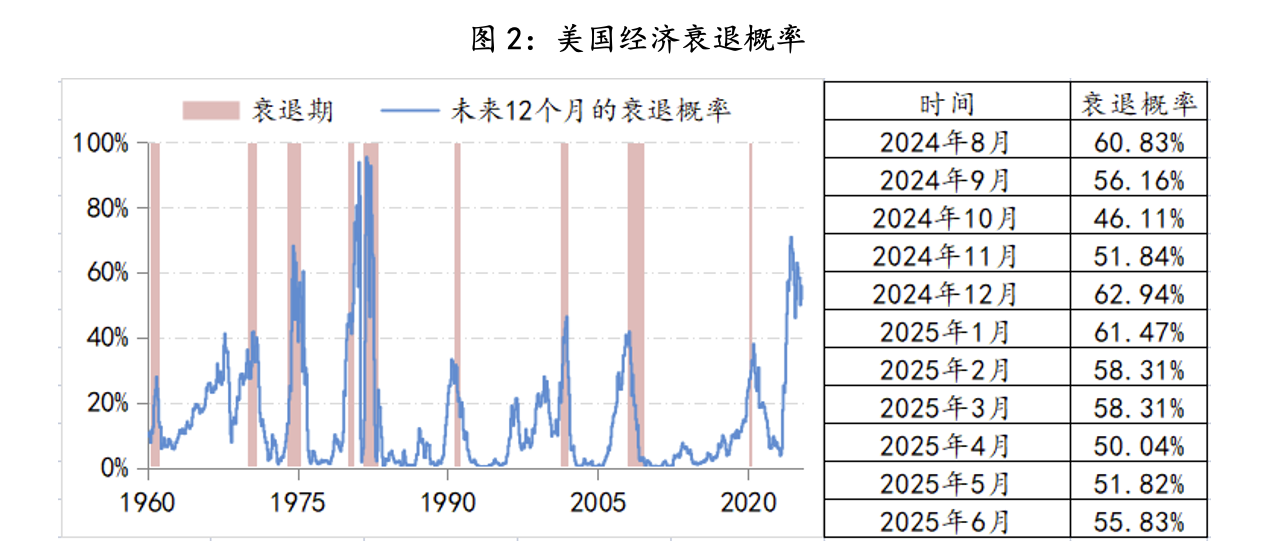

其次,美国经济衰退的风险未完全解除。依据美债收益率曲线的形态,纽约联储会时时更新其对美国经济衰退风险的预测,目前预测的最新结果是,未来12个月美国经济衰退的概率为55.83%,仍然高于40%的阙值,而且过去三个月的衰退预测概率是上升的。

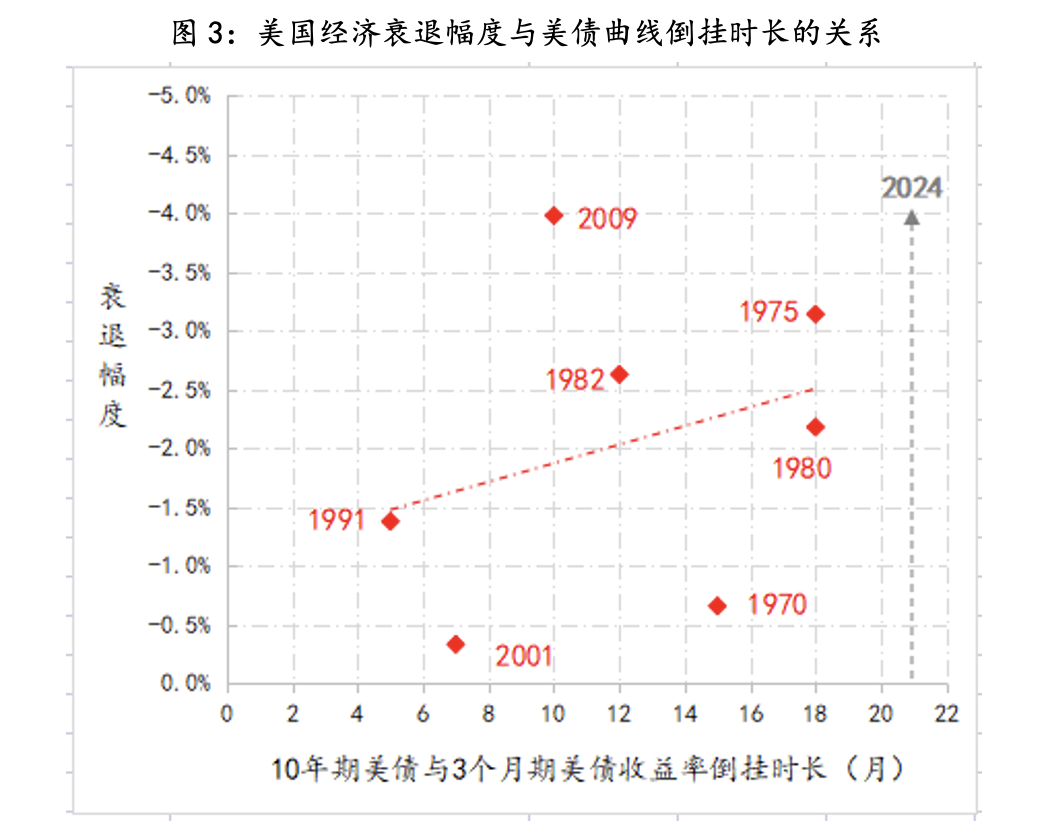

另外,按照美国经验数据,美债曲线倒挂时长越长,经历衰退的程度越深,而自2022年11月至今,10年期美债与3个月期美债收益率已经持续倒挂了21个月。因此,如果这次美联储未能实现“软着陆”,那接下来的衰退程度不容忽视,可能不会低于次贷危机带来的衰退幅度。

第三,“软着陆”目标可能需要美联储实施预防性降息。虽然鲍威尔一直以来,都强调政策路径是“依赖数据”的,但鉴于这次美国就业市场呈现出罕见的韧性,美联储仍然不会放弃实现经济“软着陆”的可能,尤其是在本轮通胀初期的误判,严重削弱了联储的声誉,鲍威尔与美联储需要通过成功的调控来扭转和重塑权威。

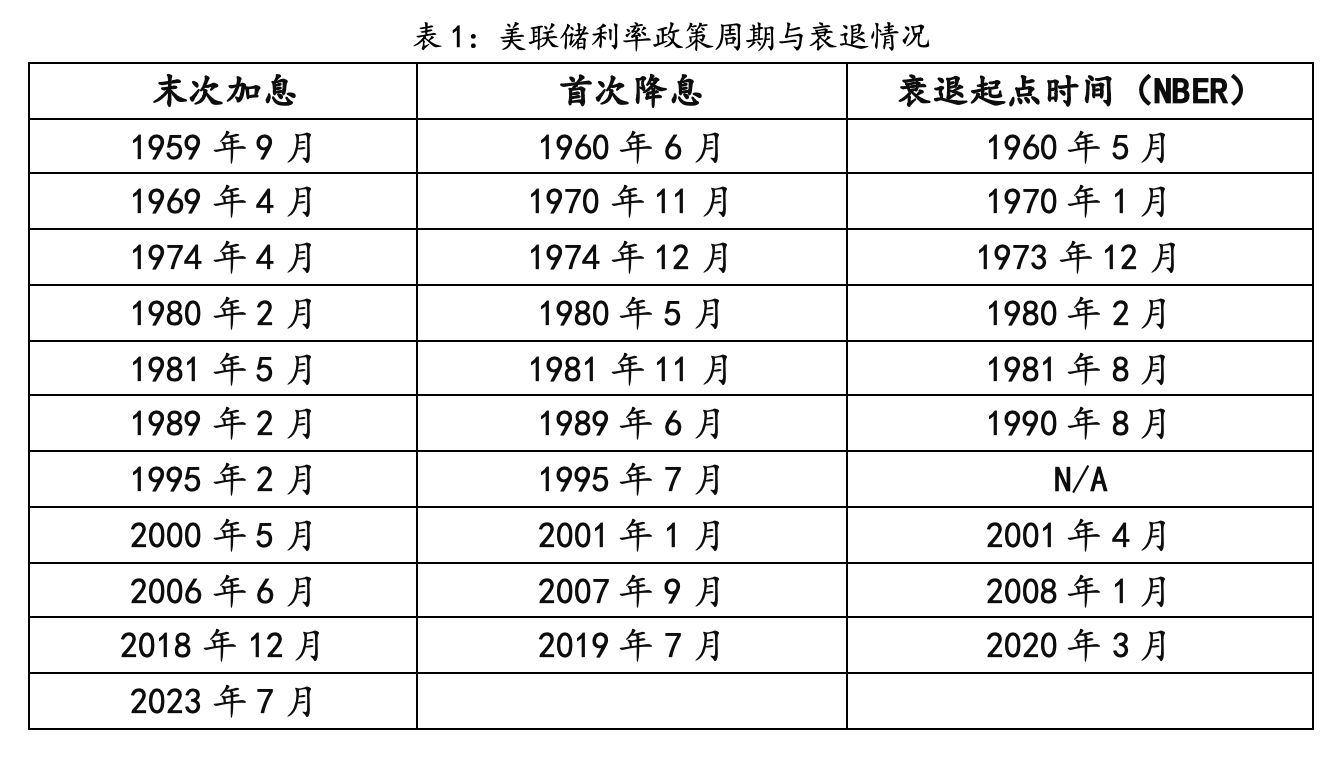

不过从美联储的实践来看,在过去的70多年间,只有一次真正实现了“软着陆”,多数情况是经济衰退基本伴随降息周期开启的前后,即美联储的降息更多是对经济衰退的确认。

那么,围绕“软着陆”目标,美联储就需要考虑“预防式降息操作”,而预防的含义既可以是时间维度,例如,9月开启降息周期,不让市场预期落空,也可以是降息幅度的灵活,例如,将单次降息幅度扩大到50BPs、75BPs,从7月美联储会议和鲍威尔释放的信息来看,一切皆有可能!

参考:

还没有评论,来说两句吧...