界面新闻记者 |

界面新闻编辑 | 江怡曼

个人养老金制度正式开闸一年多以来,已有超6000万人开立个人养老金账户,个人养老金保险产品的“朋友圈”也在不断扩大。

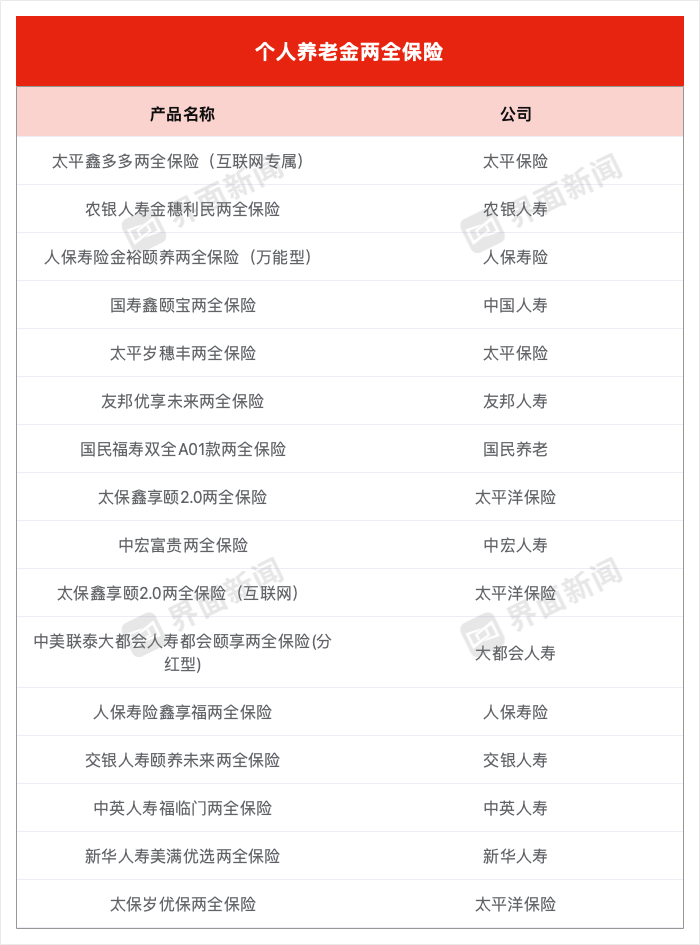

中国银保信官网发布的养老金保险产品名单显示,个人养老金保险产品已从最初的6家公司共7款产品,到目前在售的22家公司共50款产品,产品也涵盖了两全险、年金险和专属商业养老保险。

专属商业养老保险:缴费灵活,部分产品2023年结算利率超4%

专属商业养老保险试点自2021年6月开始。2023年10月25日,国家金融监督管理总局印发《关于促进专属商业养老保险发展有关事项的通知》,明确相关业务要求,进一步扩大经营专属商业养老保险业务的机构范围。

与一般的商业保险产品相比,专属养老保险的缴费形式较为灵活,可以选择一次性缴纳、定期或不定期追加保费,方便投保人根据自己的经济状况决定。养老金的领取期为客户60周岁之后,领取期不少于10年。

在保险的积累期,采取“保证+浮动”收益模式,产品设置了进取型、稳健型两种收益模式。稳健型账户的保证利率大多在2%,进取型账户的保证利率大多在0%-1%。

据界面新闻统计,2023年15款专属商业养老保险产品稳健型账户年化结算利率在2.1%-4.15%之间,进取型账户年化结算利率在3%-4.25%之间。

国民养老保险的国民共同富裕产品以4.15%的稳健账户结算利率和4.25%的进取账户结算利率位列15款产品结算收益之首。在稳健型账户中,太平人寿岁岁金生和恒安标准养老信天翁·启航的结算利率下降较多,目前分别为2.1%和2.6%,比最低保证利率高0.1个百分点,2022年结算利率则为4%和5%。太平养老-太平盛世福享金生2023年稳健账户结算利率为3%,与其最低保证利率持平。

在进取型账户中,恒安标准养老信天翁·启航结算利率从5.6%下降到3%;另外,新华养老的盈佳人生和平安养老的平安富民宝出现了稳健型账户结算利率高于进取型产品的情况。

一般而言,专属商业养老保险的稳健型账户资金主要配置在固定收益类资产,适当配置权益类和流动性资产;进取型账户对权益类资产的配置会相对更重一些,对波动有较大容忍度,以取得更高收益。

北京工商大学中国保险研究院副秘书长宋占军向界面新闻指出,结算利率是一个动态调整的过程,保险公司2023年实际投资收益下降,也随之调整专属商业养老保险的结算利率。

“历史收益不能预测未来。投保人在选择时可以结合不同公司的历史投资收益,要注意稳健型账户和投资型账户的最低保障利率,充分知晓未来结算利率的不确定性。”宋占军建议。

年金险和两全险:丰富保障范围,便利调整保障方案

目前在售的个人养老金产品中,年金险产品共28款,占据超半壁江山。

养老年金保险,是以养老保障为目的的保险类型,也是年金保险的一种特殊形式。从保险合同约定的年龄开始,可每年定期领取固定金额的养老金,且领取金额是写进保险合同的。除了传统年金险,不少年金险与分红和万能账户的结合,有助于提高产品的收益率。

两全保险则提供人、财双重保障,也就是生死都保。被保险人在保险期间届满时生存,可领取满期保险金;若被保险人身故或发生本合同约定的全残,可领取身故或全残保险金。

以某头部公司的个人养老金两全保险为例,30周岁的王先生投保该产品,交费期为10年,保险期间为至王先生年满60周岁后的首个保单年生效对应日零时止,年交保费1.2万元。若王先生在保险期间正常生活,届满时将获给付24.5028万元期满保险金;若王先生不幸身故,他的家人作为领取人会获给付身故保险金;若王先生发生合同约定的全残,其本人可领取全残保险金。

国民养老保险相关人士向界面新闻介绍,养老年金是养老保障的压舱石,适合首次为自己配置养老储备产品的客户,作为社保养老的有效补充。两全险适合具备养老储备需求,同时希望获得身故保障的客户。

宋占军认为,两全保险、年金保险的加入,以及上述产品的万能型产品的出现,有助于为消费者增加产品选择范围,为消费者在个人养老金投资期间调整保障方案提供便利。 “原有专属养老保险产品在投保后不能调整,而两全保险等产品可以在一个保险期间到期后重新投保或选择其他保险方案。”他表示。

还没有评论,来说两句吧...