界面新闻记者 |

界面新闻编辑 | 陈菲遐

酱油不仅是厨房中不可或缺的调味品,也在必选消费品中具有风向标意义。从各大酱油企业陆续披露的2024年中报看,市场竞争格局方面,酱油行业呈现“一超多强”局面。行业领头羊海天味业(603288.SH)凭借强大的品牌影响力和广泛的销售网络,占据市场主导地位。千禾味业(603027.SH)、中炬高新(600872.SH)等企业也在细分市场中展现出强劲竞争力。

上述公司中,更值得注意的是千禾味业。这家公司上半年出现了罕见的归母净利润下滑。该如何解读千禾味业的这份中报?酱油行业的竞争格局出现了哪些新趋势?

拐点仍未显现,终端动销放缓

今年上半年,千禾味业营业收入15.89亿元,同比增长3.78%;归母净利润2.51亿元,同比下降2.38%。年初,千禾味业的营业收入和归母净利润仍双双增长,但第二季度单季营业收入6.94亿元,同比下降2.53%;归母净利润仅有9560.47万元,同比下降14.16%。显然,千禾味业从二季度开始面临了一定的业绩压力。

千禾味业表示,业绩下滑与市场需求疲软、行业竞争加剧以及公司产品结构调整有关。第二季度,千禾味业主动控制产品供应以优化零添加产品,这在一定程度上导致了公司的酱油和食醋业务当季出现负增长。

与同行横向对比发现,千禾味业上半年面临的市场环境并不乐观,除了海天味业实现营收和净利增长之外,其他主要上市公司同行均出现不同程度的营收下滑。上半年,海天味业总收入141.56亿元,同比增长9.18%;归母净利润达到34.53亿元,同比增长11.52%。ST加加(002650.SZ)上半年营业收入7.89亿元,同比下降7.65%;归属于上市公司股东的净利润亏损约2916.21万元。中炬高新上半年营业收入26.18亿元,同比下降1.35%;归母净利润3.50亿元,同比扭亏。

除海天味业外,其他酱油企业均出现收入下滑。这也从另一个侧面反映了酱油终端市场消费疲软,渠道库存较高。由于经销商对未来需求并不乐观,所以拿货也不积极,导致大多数酱油企业营收下滑。

只有当酱油的渠道库存回归到健康水平,酱油企业才可能迎来拐点。那么,拐点何时出现?投资者可以从酱油企业的库存情况做一些大致判断。

就库存情况看,千禾味业面临的问题恐怕最为严峻。

今年上半年,千禾味业的库存达到了7.35亿元,同比增长12.4%。最近几年,千禾味业随着收入规模不断扩大,库存也是逐年攀升。眼下出现的滞销导致营收增长乏力问题,意味着千禾味业去库存才刚刚起步。

与之对比明显的是海天味业。海天味业在2022年和2023年连续净利下滑。库存方面,海天味业恰恰是在2022年中报时达到历史高点的19.91亿元,随后库存缓慢下降,这一过程持续了2023年全年。今年上半年,海天味业的库存仅同比增长3.17%,慢于营收增长,整体仍在去库存进程中。海天味业的营收和归母净利润已经在行业疲软情况下恢复增长。可以说,海天味业目前处在去库存的后期,这一过程基本经历了两年时间。

而ST加加和中炬高新的库存分别是在2023年和2021年达到最高峰,此后一直保持下降趋势。当然,并不是所有的企业都可以从困境中走出来,去库存的同时也可能伴随着失去市场份额。但至少ST加加和中炬高新的去库存进度都先于千禾味业。

酱油高端化趋势持续,千禾酱油受到挑战

千禾味业的去库存进度落后于同行,一部分原因是其在过去几年受市场需求疲软影响较小。这背后与公司产品定位引领酱油的消费趋势有关。在这一基础上判断,千禾味业的前景可能不至于悲观。

随着居民消费水平提升和对高品质生活的追求,消费者对酱油产品的需求逐渐细分化,酱油行业也呈现出多元化发展趋势。从酿造工艺的创新到产品功能的多样化,从健康理念的深入到品牌建设的加强,酱油行业高端化趋势已经形成。高端酱油主要有以下几种载体。首先是突出天然和健康理念的低盐、“无添加剂”、“有机”等酱油产品。其次是产品功能的细分化,根据不同烹饪需求,发展出了凉拌酱油、红烧酱油、儿童酱油等多种功能性产品。此外,随着餐饮业的繁荣和外卖市场的兴起,对调味品尤其是餐饮定制调味品的需求也在不断增长。

酱油高端化趋势可以从一众酱油企业的毛利率来体现。

千禾味业是上市同行中唯一一家毛利率出现下滑的企业。2024年上半年,千禾味业的毛利率为35.61%,同比下降了2.68个百分点。同期,海天味业的毛利率为36.86%,同比增长0.95个百分点。ST加加的毛利率为25.05%,同比增长5.55个百分点。中炬高新的毛利率为36.63%,同比增长4.68个百分点。毛利率上涨的主要因素一方面是企业控制了促销活动,另一方面是源于产品结构改善带来的毛利率提升。

造成千禾味业毛利率下降的原因更多的还是来自其终端销售乏力。公司为了降低库存不得不加大促销力度,从而影响了毛利率。千禾味业表示由于上半年调味品市场存量竞争更加激烈,企业进一步调整产品价格带,打折促销力度加大、频次增多。

加码销售策略,规模化优势凸显

尽管酱油终端销售仍没有回暖,但从库存角度来看,各上市公司已开始应对。多数酱油企业开始加大销售投入力度。这至少比压缩费用投放显得更加积极。

总体看,上述四家酱油企业销售费用投放都是增加的,但取得的效果有明显差异。千禾味业一直注重营销,今年依然持续加码,但增幅是同行中最小的。上半年,千禾味业销售费用2.17亿元,同比增长12.9%,增速低于收入增长。千禾味业的销售费用投入不及预期,致使销售费用占营收的比例提升1.1个百分点至13.67%。

上半年,海天味业的销售费用为8.5亿元,同比增长21.66%。中炬高新销售费用增长则为25.5%。增长最为激进的是ST加加,上半年销售费用增加了47.2%。酱油行业竞争日益激烈也体现在他们普遍增长的销售费用中。

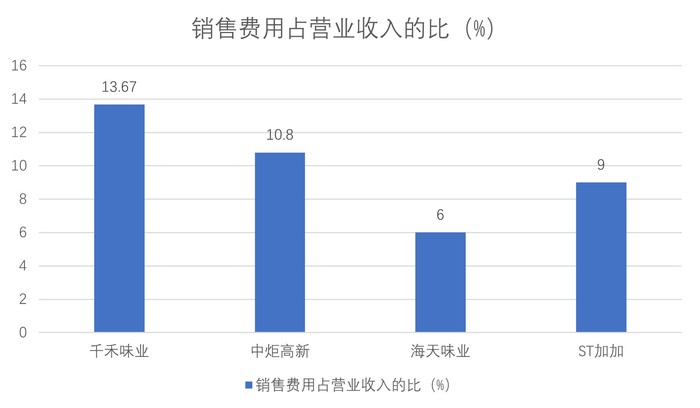

由于千禾味业本身销售占比是四家公司中最高的,未来可以提升空间有限,这也将是其在未来竞争中的一大劣势。千禾味业目前销售费用占比达到13.67%,而海天味业只有6%,ST加加和中炬高新的销售费用占比分别为9.0%和10.8%。

可以看出,不同企业之间销售费用的投入比例有着明显不同。海天味业之所以能以最少的销售投入获得最高的利润回报,得益于酱油生产以及渠道方面的规模效应。生产规模的升级带来的是利润率升级。酱油行业中,海天味业是绝对龙头,收入规模超百亿,利润率能达到25%左右。而后是中炬高新和千禾味业等区域性龙头,收入规模在数十亿,这两家公司的利润率在15%左右。ST加加的规模刚刚突破十亿,这类型企业在和龙头的竞争中处于劣势,这两年净利率为负。

可以看到,目前酱油行业需求端仍未见回暖迹象,但龙头海天味业的库存水平已经回归健康状态,同时受益于市场集中度提升,业绩已开始增长。千禾味业受益于产品结构优于同行,需求端影响传导较晚,目前刚刚出现库存积压情况,未来将会面临一段艰难的去库存时间。而且,千禾味业的销售加码空间有限,面临同行追加销售的竞争,也会比较艰难。

还没有评论,来说两句吧...