文丨王凯文(Clocktower集团首席策略师)

6月27日,美国举行了2024年大选首场总统辩论会,但这场全球高度关注的辩论很快便沦为了互相指责和攻击的舞台。拜登总统称前总统特朗普为“傻瓜(sucker)”和“失败者(loser)”,而特朗普则称拜登为“罪犯(criminal)”。

尽管如此,这场辩论总体上还是对特朗普有利,因为拜登迟钝且漫无边际的回答再次让选民对总统的年龄和精神健康状况感到极大的担忧。尽管越来越多的声音敦促拜登总统在8月民主党全国委员会之前退位让贤,但出于以下三个主要原因,我们认为临阵换帅可能为时已晚。

首先,拜登总统已在50个州的民主党初选中取得决定性胜利,几乎获得了所有承诺代表(pledged delegates)的支持。这一结果揭示了美国选民的偏好,这在很大程度上解释了尽管民众对拜登总统年龄的担忧一直存在,但迄今为止其在全国民调的表现仍然保有韧性。

其次,除非拜登本人同意下台,否则民主党全国委员会无权任命其他任何候选人。除了仍然拥有选民和其他民主党领导人的绝对支持外,拜登总统似乎坚信阻止特朗普连任和捍卫美国民主是他的必然使命。

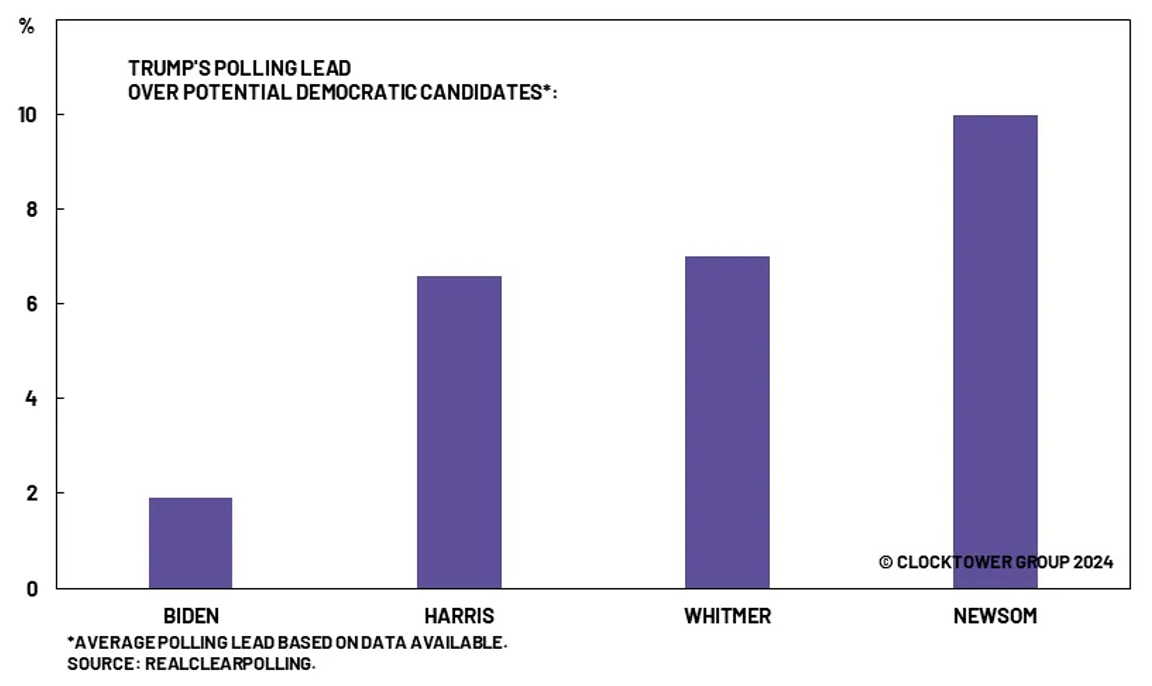

第三,也是最重要的一点,民主党或许并没有其他更好的选择。无论是副总统卡马拉·哈里斯(Kamala Harris),还是包括加州州长加文·纽瑟姆(Gavin Newsom)和密歇根州州长格雷琴·惠特默(Gretchen Whitmer)在内的其他几位领军人物,他们对上特朗普的民调支持率都比拜登更差。

此外,在竞选前三个月换帅是一个非常冒险的政治举动,可能会导致民主党基本盘出现重大分歧。一个不那么完美的历史案例是2016年中国台湾地区领导人的选举。当时在选举前三个月,国民党临时决定撤下在党内初选中获胜并已经获得候选人提名的洪秀柱,转而选择了时任党主席的朱立伦。这一变动对国民党的团结造成了巨大的打击,并最终使得民进党赢得了压倒性的胜利。

因此,我们认为相比于迫使拜登总统下台,民主党更好策略是展现团结,并专注于将选民的注意力从总统的年龄和敏锐度问题转移到其与特朗普形成鲜明对比的其他特征上。话虽如此,无论拜登总统和民主党的最终决定如何,客观现实是特朗普现在已是2024年美国大选当之无愧的领跑者。

今年早些时候,我们发布了两份专题报告,重点关注了特朗普第二任期下的美国国内和外交政策,以及它们对市场的潜在影响。随着特朗普和共和党大获全胜的概率逐步上升,本篇报告主要关注美国大选将对市场造成的短期影响,以及投资者应该如何应对这一风险。

鱼与熊掌不可兼得

尽管特朗普此前被纽约法院定罪,我们在上一份报告中将他赢得大选的可能性上调至60%。此外,如果特朗普战胜拜登,我们给出的共和党横扫国会的可能性为80%。在第一场辩论之后,我们决定进一步将特朗普获胜的可能性提高到70%,同时保持我们对国会的预测。这使得特朗普赢得大选且共和党赢得两院的概率达到56%,远高于市场26%的共识——博彩市场预测特朗普获胜的概率为57%,而民意调查显示45%的选民在国会选举中支持共和党。因此,可以说特朗普和共和党大胜是我们对即将到来的美国大选的基准预测。

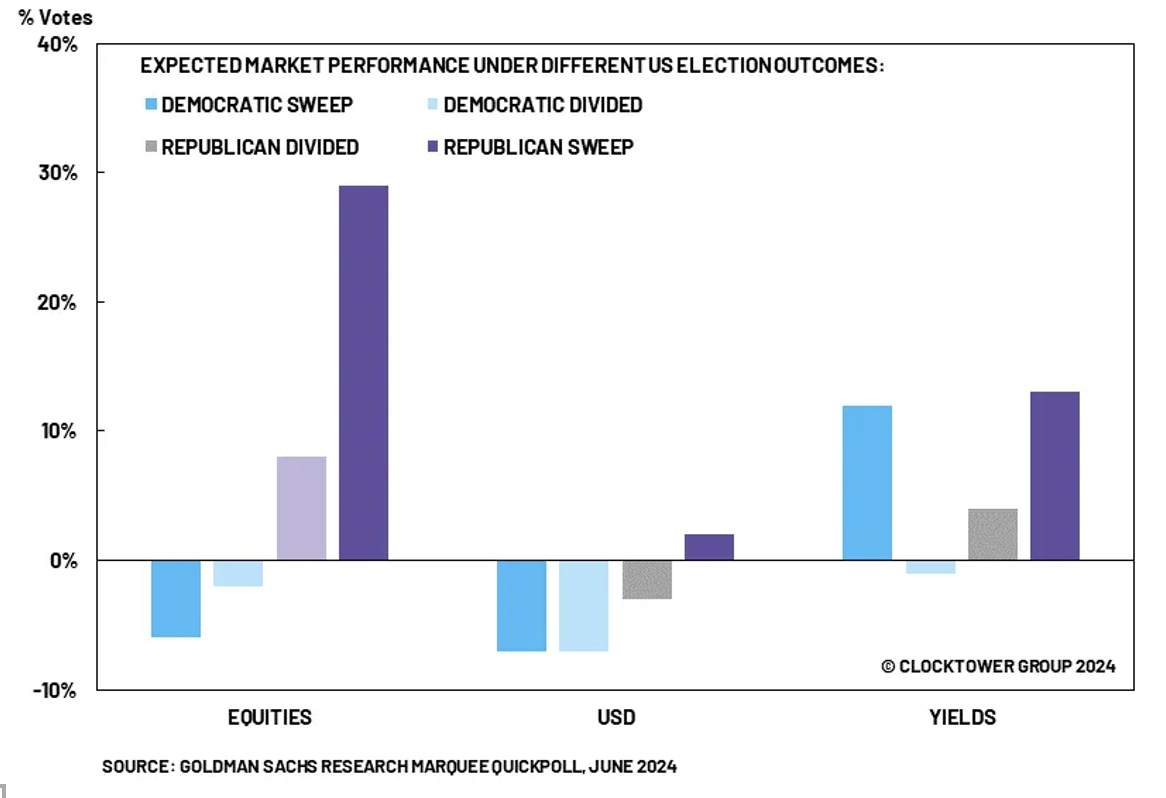

鉴于我们对特朗普胜选的信心,下图是我们过去一个月遇到的最有趣的图表。

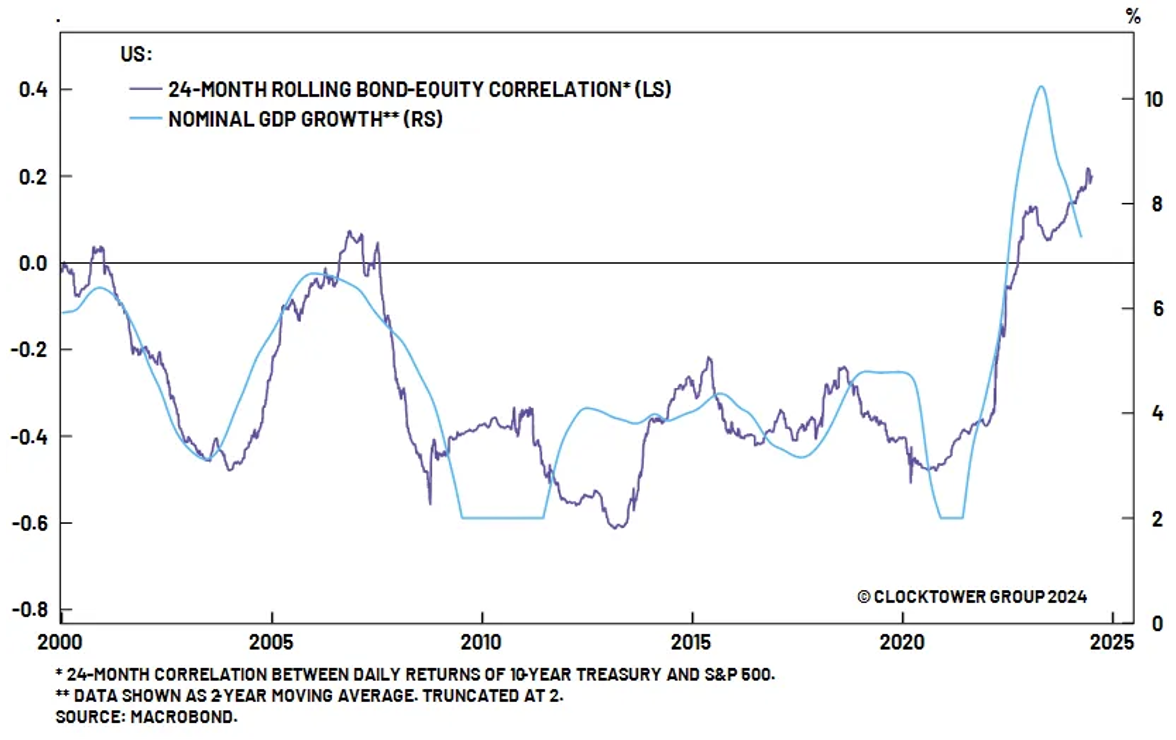

它表明,在特朗普和共和党横扫的情景下,投资者普遍预期债券收益率和股市同时上涨。这一市场共识让我们深感困惑,因为自2022年中以来,美国的股债相关性已决定性地转正。虽然美国股市在今年前三个月短暂地、逆势地与债券收益率同时上涨,但自4月以来,股债正相关性再次显现。如果这种相关性保持,当下这一市场共识很可能是不相容的,这让我们想起了一句中国谚语:“鱼与熊掌不可兼得。”

我们认为,美国的股债相关性在可预计的未来都将保持为正。这一相关性反转的根本原因是,我们已不再处于疫情前的长期停滞周期(secular stagnation)。在上个周期中,美联储的反应方程被始终锚定在增长的下行风险之上。相反,我们已进入一个结构性的高增长环境,这使得通胀上行风险成为制约美联储货币政策的主要因素。

这一高增长环境可能会持续下去,因为美国经济发生了一系列结构性变化,包括越来越积极地使用财政政策来推动增长、强劲的私营部门资产负债表,以及当下方兴未艾的人工智能和绿色技术革命。

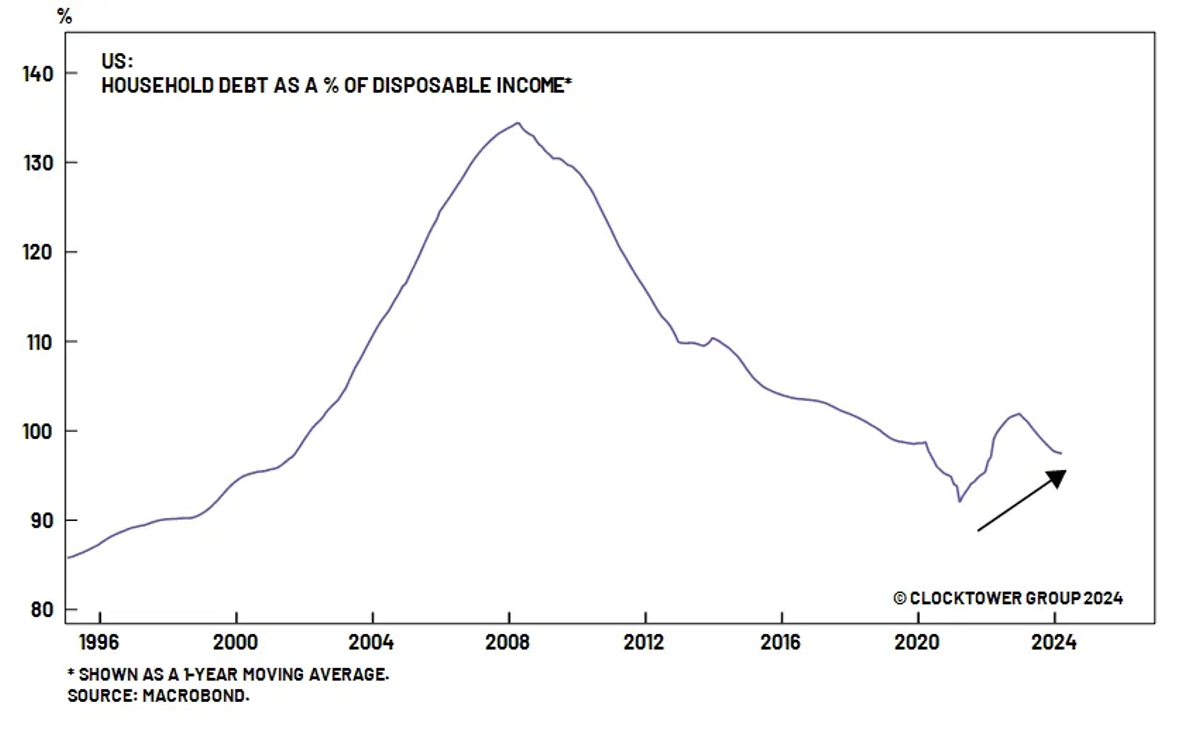

过去一年,我们一直在强调,如果美国真的发生下一次经济衰退,那么它不仅会是温和的衰退,更重要的是,它可能导致美联储的应激反应并开启降息周期,而这将重新唤醒美国的居民债务超级周期。诚然,怀疑论者可能会指出,上一轮周期中尽管利率水平为零,但美国家庭仍深陷去杠杆模式。因此,下一次降息周期为何就必然导致居民债务扩张呢?

我们认为,美国私人部门杠杆蓄势待发的原因在于居民心态的根本性转变。在2008年全球金融危机后的上一个周期中,美国居民在华盛顿的财政保守主义和资产价格大幅下跌的宏观环境中被迫采取紧缩行为。相比之下,自2020年疫情衰退以来,美国政策制定者积极地拥抱了挥霍的财政政策,同时由于股市和房地产市场的繁荣,家庭财富出现激增。

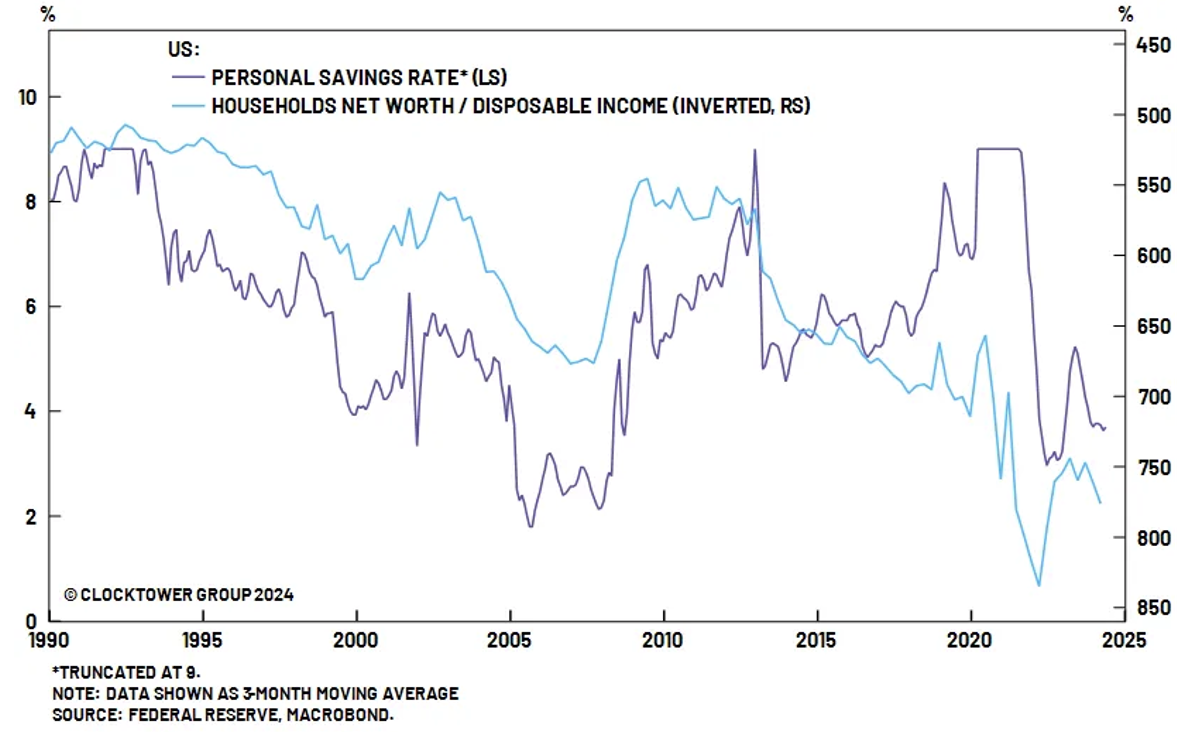

美国居民持续“YOLO(you only live once,活在当下)”心态的最好证据是个人储蓄率的急剧下降。虽然影响储蓄率的因素有很多,但下图表明,从历史上看美国消费者心态的主要驱动力一直是财富。只要美国资本市场不出现类似2008年那样的大幅崩溃,且华盛顿在市场崩盘后不重新致力于财政紧缩政策,美国居民的动物精神(animal spirits)可能会维持完整。

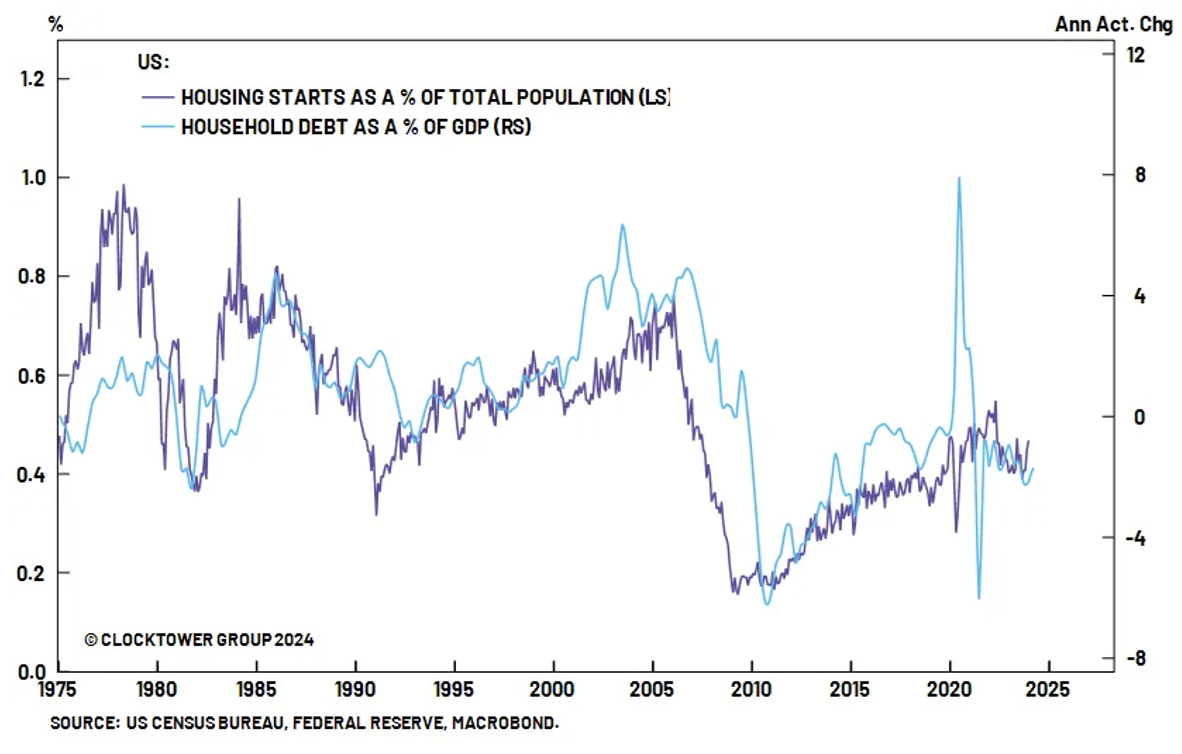

我们怀疑,美国居民尚未开始大幅加杠杆的原因仅仅是因为当下的利率水平过高。一旦借贷成本下降,我们所处的这一新周期的真面目就会显现出来。考虑到美国消费者当前的“YOLO”心态,利率下降大概率将重振过去十几年来一直处于低迷的美国住房市场。因此,除了人工智能和绿色革命释放的投资需求外,占私人固定投资总额20%的住宅房地产行业很可能重新成为新周期增长的主要动力。

我们的核心观点是,过去十年的经济长期停滞已永久结束。美国经济已无可争议地进入结构性的高增长环境。这一高增长环境由过去几年的财政挥霍所开启,并将在未来数年由私营部门债务超级周期的复苏而维持。

随着美国发生深度衰退的可能性越来越小,投资者未来一段时期内可能将面临两种主要宏观情景——通胀在经济温和放缓的情况下出现下降,或通胀在经济再加速的情况下出现上升。

在这两种情景下,鉴于美联储的预期反应,股票价格将与债券价格同向波动。因此,我们很难理解为什么投资者在特朗普大获全胜的情境下对股票和债券收益率同时上升形成了如此强烈的共识。

此外,近期的国际经验也明确地揭示了在财政恶化的情况下,民粹主义政府上台将对市场产生何种影响。这始于英国前首相利兹·特拉斯(Liz Truss),她在2022年提出的激进减税计划引发了英国债券市场崩溃和相应的股票抛售。虽然急剧上升的市场压力迫使英国政府迅速更迭,但所谓的“特拉斯时刻(Liz Truss moment)”并未止步于英国。

今年6月,墨西哥前总统AMLO的得意门生克劳迪娅·辛鲍姆在选举中获得压倒性胜利。尽管墨西哥近年来财政赤字不断膨胀,但市场预计辛鲍姆总统将扩大其前任的民粹主义纲领,并避免推进有效的财政改革。鉴于大选的结果,墨西哥市场的反应并不令人意外,其债券和股票均遭遇到了猛烈的抛售。

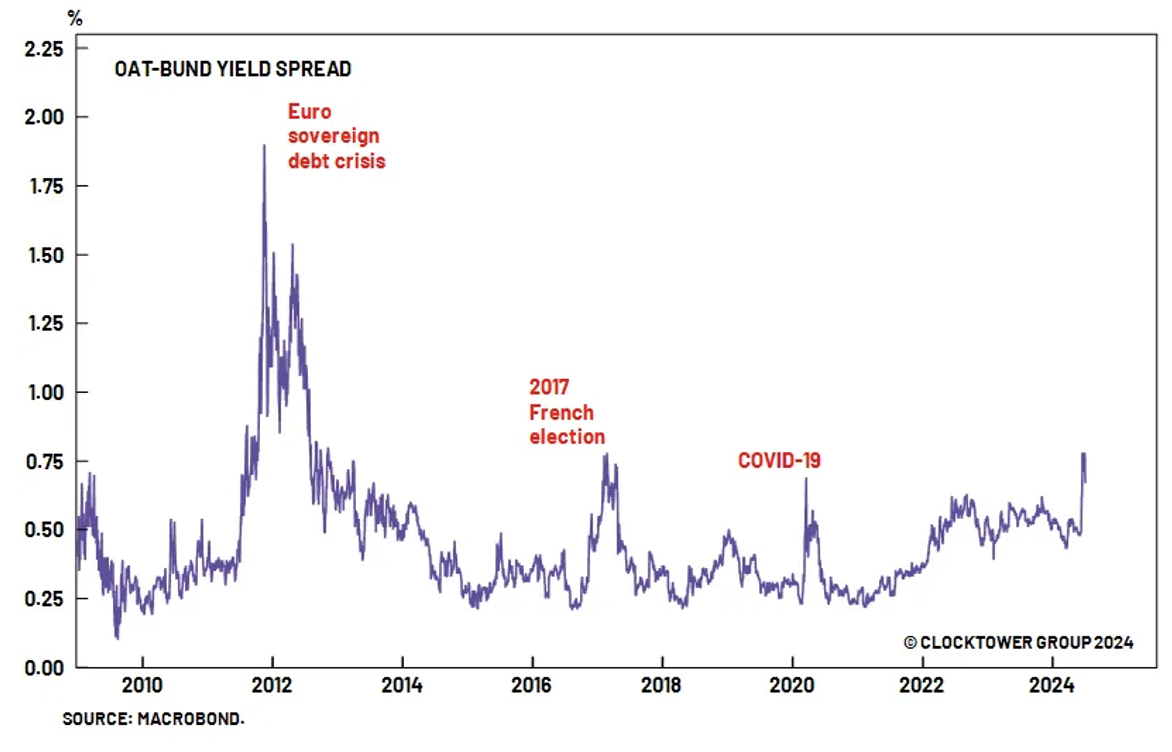

墨西哥大选后不久,欧洲议会选举再次给全球投资者带来打击,其结果显示极右翼势力的影响力大幅提升。针对这一结果,法国总统马克龙决定提前举行议会选举,该选举将于6月30日至7月7日举行。随着左翼领导人同意结成同盟,此次选举后法国极有可能出现悬峙议会(Hung Parliament)或极右翼获得绝对多数的情况。

在这两种情境下,马克龙政府所推动的财政整顿都可能遭遇阻碍,从而加剧人们对该国财政可持续性的担忧。因此,投资者纷纷抛售法国国债,使得法国与德国的长端利差飙升至2017年大选以来的最高水平。法国股市基准CAC40指数自6月6日也下跌了7%,尽管该指数仅有15%的销售额来自法国本土。

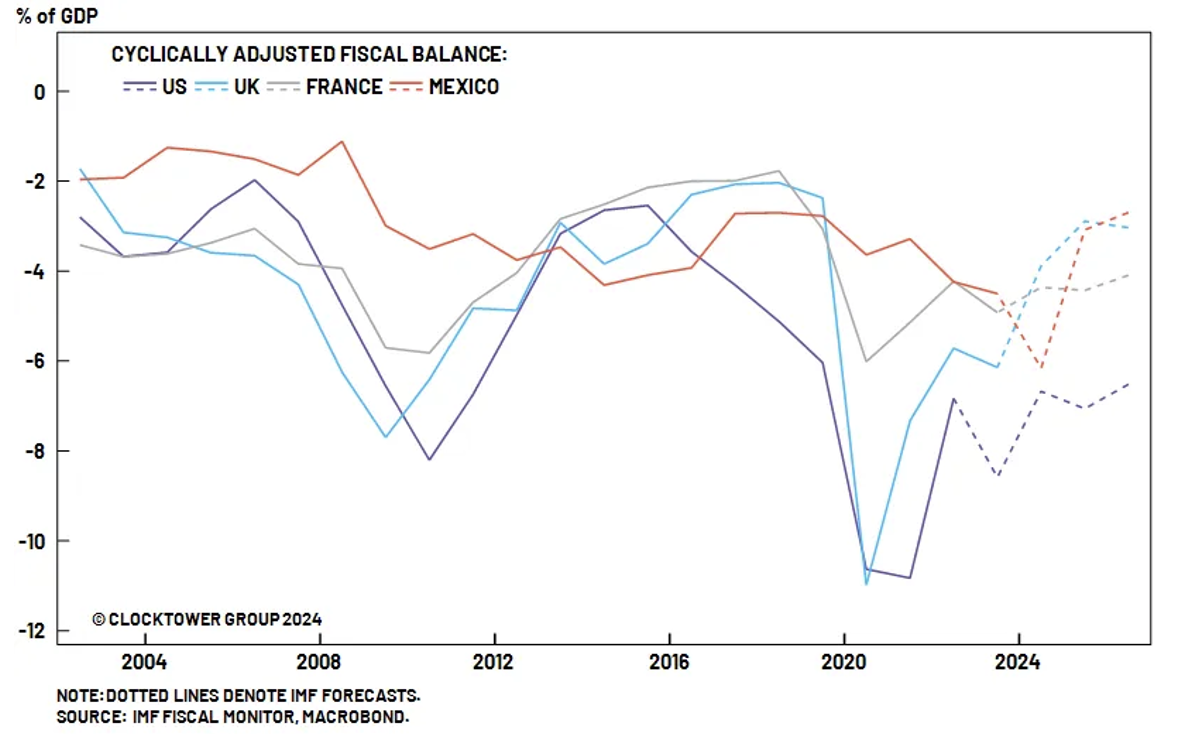

英国、墨西哥和法国的共同点在于,这三个国家都是在自身财政状况不断恶化的环境下选举出了一个旨在进一步扩大赤字的民粹主义政府。在这三个案例中,市场的表现都与预期完全一致,即债券收益率飙升,同时股票大幅下跌。

与英国、墨西哥和法国相比,自新冠疫情爆发以来,美国的财政状况显然更加糟糕。此外,特朗普总统可以说是“民粹主义者之父”。他在上一任期的主要成就便是打破了美国50多年来对逆周期财政政策的共识。因此,如果即将到来的美国大选见证特朗普的回归,美国又怎会成为例外而避免重蹈“特拉斯时刻”的覆辙呢?

不可否认的是,当下市场有观点认为特朗普第二任期的政策可能与传统解读不同。很多人认为特朗普总统的第二任期不会继续实施挥霍无度的财政政策。相反,他可能被说服带领美国重回财政整顿之路。

例如,在我们最近与华尔街领先的特朗普财政部长候选人斯科特·贝森特(Scott Bessent)的交流中,他明确表示希望与特朗普总统合作,争取到2028年底将赤字降至GDP的3%。如果这真的是美国未来的财政方向,这将是一个重大的政策惊喜,可以有效防止债券市场的崩溃。

尽管如此,我们认为特朗普总统在第二任期内一反往常而转向财政整顿的可能性极低。在最近一期的All-In播客中,特朗普被问及他在第二任期内控制支出的计划是什么。没有丝毫犹豫,特朗普回答道:“我认为最重要的是增长。我们可以通过增长走出困境。”这一表态清楚地揭露了特朗普总统并没有真正削减赤字的计划,这也是我们之前分析美国优先政策研究所(America First Policy Institute)的政策纲领所得出的结论。

归根结底,特朗普是一个关注名义GDP增速的民粹主义者。如果美国经济增长在特朗普第二任期初开始放缓(根据最新的经济数据,这种可能性很高),我们毫不怀疑在特朗普的政策议程中,财政扩张将轻松压倒赤字削减。值得注意的是,即便我们不考虑新的额外支出,仅仅延长特朗普总统2017年的减税措施便会使美国的赤字增加约4.6万亿美元。

我们认为,要让特朗普总统违背自己的偏好而从根本上扭转美国财政挥霍趋势的唯一方法,就是债券市场首先出现崩溃。一旦市场约束发挥作用,全球投资者可能会面临一个二元的结果:要么特朗普总统被说服转向财政整顿,要么他找到类似收益率曲线控制(YCC)等创造性的解决方案。

就美国资本市场而言,这两种选择将导致完全相反的结果。但就目前来看,我们预计美国债券市场可能在大选后先出现大幅动荡,然后在市场力量发挥作用后投资者才会开始讨论关于美国财政赤字的长期解决方案。

结论:我们坚定地认为,在结构性高增长的环境下,美国股票与债券价格之间的正相关性将在可预见的未来持续。此外,过去两年的国际经验——尤其是英国、墨西哥和法国大选——向投资者明确表明,在财政形势严峻的情况下,市场会如何对民粹主义政府上台做出反应。

考虑到美国自身更为糟糕的财政状况,如果民粹主义者之父特朗普重新入主白宫,美国不太可能在蔓延全球的“特拉斯时刻”中成为例外。因此,在我们看来,目前投资者对特朗普大获全胜情况下美国股市和债券收益率同时上涨的共识很可能是一个定价错误。换句话说,投资者应该警惕美国成为“Lizz Truss moment”中倒下的下一枚多米诺骨牌,即“股债双杀”。

(文章仅代表作者观点。本文原发于作者微信公号“ Clocktower Group”。界面新闻获授权刊发。责编邮箱:yanguihua@jiemian.com。)

还没有评论,来说两句吧...