界面新闻记者 |

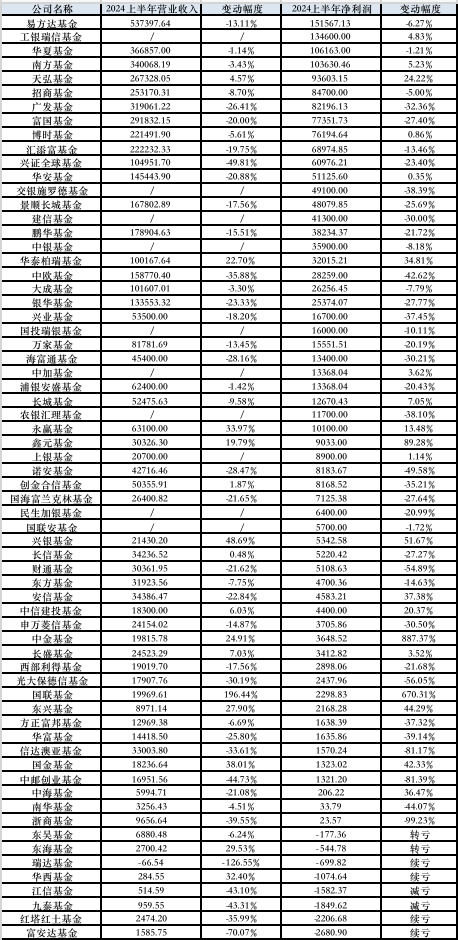

截至8月31日,66家公募2024年上半年重要经营数据揭晓。

整体来看,66家基金公司合计实现营业收入合计484.76亿元、净利润合计163.88亿元,相较2023年上半年,分别同比下降14.20%、13.37%(剔除无同比数据的公募基金)。

有11家公募基金实现营业收入和净利润同比双增。净利润方面,20家公募基金净利润同比逆势上升,38家公募基金净利润同比下滑。还有8家“入不敷出”,处于亏损。

2024年上半年,共有30家公募基金净利润过亿元。易方达基金、工银瑞信基金和华夏基金分别以15.16亿元、13.46亿元、10.62亿元的净利继续领跑。

南方基金2024年上半年净利润突破10亿元,同比上升5.23%。广发基金和富国基金2024年上半年净利润降至10亿元以下,同比下降32.36%、27.40%。

这30家公募基金公司,天弘基金上半年净利润逆势上涨超过24%,永赢基金、长城基金、工银瑞信基金、中加基金、博时基金和华安基金上半年净利润同比逆势上涨。

交银施罗德基金、景顺长城基金、鹏华基金、中欧基金、银华基金、兴业基金、浦银安盛基金、长城基金净利润仍保持在1亿元之上。永赢基金跻身亿元“队列”,2024年上半年净利润达1.01亿元,同比上升13.48%。而诺安基金、创金合信基金、财通基金净利润均下滑,退出亿元“队列”。

整体上,共计20家公募基金公司2024上半年净利润实现逆势增长(剔除净利润仍亏损的公募基金),有11家实现营业收入和净利润“双升”(不包含无同比数据的机构)。值得注意的是,其中出现了多家非头部公募。

中金基金和国联基金净利润同比分别增加超过8倍、6倍,国联基金营业收入同比增长近两倍。华泰柏瑞基金上半年营业收入和净利润同比上涨超过20%、30%。双项业绩数据同比增长均超过20%的还有兴银基金、东兴基金、国金基金。

净利润逆势增长的还有鑫元基金、兴银基金、东兴基金、国金基金、安信基金、上银基金等,多为银行系或固收占比较高的公募基金。

来源:界面新闻整理

共有38家公募基金净利润同比下降,18家公募基金净利润同比降幅超过30%。其中,浙商基金净利润直线下滑至两位数。中邮创业基金、信达澳亚基金净利润同比降幅超过80%。光大保德信基金、财通基金净利润同比降幅超过50%。上述38家公募基金中,兴业基金、财通基金等固收规模占比较高的公司,净利润却出现了大幅下降。

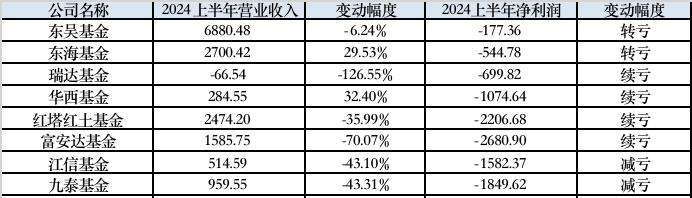

还有8家公募基金“入不敷出”,东吴基金和东海基金同比由盈利转为亏损,瑞达、华西、红塔红土、富安达基金同比亏损加剧,九泰基金和江信基金同比亏损收窄。8家中,仅东海基金2024上半年营业收入同比增加,且近30%。

有业内人士认为,上半年,股市震荡,市场偏好工具类和稳健类产品。2024上半年净利润实现同比增长的公募基金中,有多家为非头部公募,一方面是净利润基数较小,另一方面是得益于上半年固收规模增长,且固收规模在总公募管理规模中占比较高,如鑫元基金、兴银基金等。

净利润逆势上涨还能归因于特色化产品线,例如,中金基金布局公募REITs,华泰柏瑞基金布局ETF,永赢基金依靠固收和指数产品等等。

上述业内人士认为,约6成公募基金净利润同比下滑,原因多样。首先,今年上半年公募基金降费改革第二阶段落地,基金公司降低了管理费率,导致营收和利润减少;其次,权益市场低迷,基金新发遇冷、存量基金业绩和份额下滑、基金清盘加剧等,导致管理规模下滑,这对业务结构单一、主动权益规模占比较高的公募基金并不友好。即便是业务结构多元的头部公募,也同样受到影响。部分中小公募仍未找到“出路”,业绩仍陷在“泥沼”中。还有部分机构出现“增收不增利”的情况,或是公司运营成本还未调降到位。

多重因素下,公募基金行业面临多方面的压力。基金经理离职数量创历史新高,影响投研体系建设;存量主动权益基金业绩和份额下滑,甚至导致基金清盘加剧,管理规模上涨只能依靠稳健类、工具类产品,对管理规模、公司营收和客户信任均产生负面影响等。

还没有评论,来说两句吧...