今年上半年,四大国货美妆集团业绩分化,整体呈现上涨趋势。

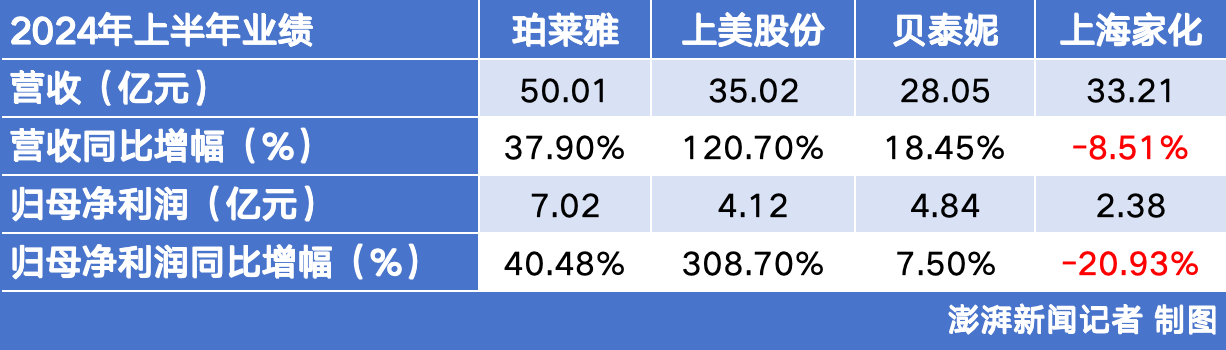

近日,珀莱雅(603605.SH)、上美股份(02145.HK)、贝泰妮(300957.SZ)、上海家化(600315.SH)四大上市国货美妆公司陆续披露了2024年上半年业绩。除上海家化外,三家营收净利均创历史新高,其中上美业绩实现倍增,珀莱雅和贝泰妮稳步增长,而上海家化营收、净利润则双双下滑。

具体来看,珀莱雅上半年实现营收50.01亿元,同比增长37.9%;归母净利润7.02亿元,同比增长40.48%。韩束母公司上美股份上半年销售额为35.02亿元,同比增长120.7%;期内净利润4.12亿元,同比增长308.7%。薇诺娜母公司贝泰妮上半年实现营收28.05亿元,同比增长18.45%;归母净利润4.84亿元,同比增长7.5%。

玉泽、佰草集母公司上海家化上半年实现营收33.21亿元,同比下降8.51%;归母净利润2.38亿元,同比下降20.93%。

据澎湃新闻记者统计,截至目前,国内大部分美妆上市企业均已披露半年度业绩数据,按整体营收排名,上述四大美妆集团位列国货美妆上市企业前四。

珀莱雅集团诞生于2003年,2017年11月于上交所上市,旗下拥有珀莱雅、彩棠、悦芙媞等知名品牌,覆盖护肤、彩妆、洗护、高功效护肤等美妆领域。上美股份成立于2002年,2022年底在港交所上市,旗下拥有韩束、一叶子等多个品牌,主营业务包括护肤、母婴、洗护等。“药妆第一股”贝泰妮成立于2010年,2021年3月底于深交所上市,是定位于皮肤健康互联网+的大健康产业集团,为国内功效性护肤品第一股,旗下拥有薇诺娜(Winona)、薇诺娜宝贝(Winona Baby)、瑷科缦(AOXMED)等多个品牌。

上海家化为国内美妆日化行业历史悠久的民族企业之一,至今已有超125年的历史,2001年于上交所上市。上海家化主要从事护肤、个护家清、母婴产品的研发、生产和销售,主要品牌包括佰草集、玉泽、美加净、六神等。

截至8月30日收盘,珀莱雅涨5.27%,报收95.5元;上海家化涨1.26%,报收14.93元;贝泰妮跌0.54%,报收42.05元;上美股份涨2.98%,报收38港元。

上半年国货美妆业绩分化

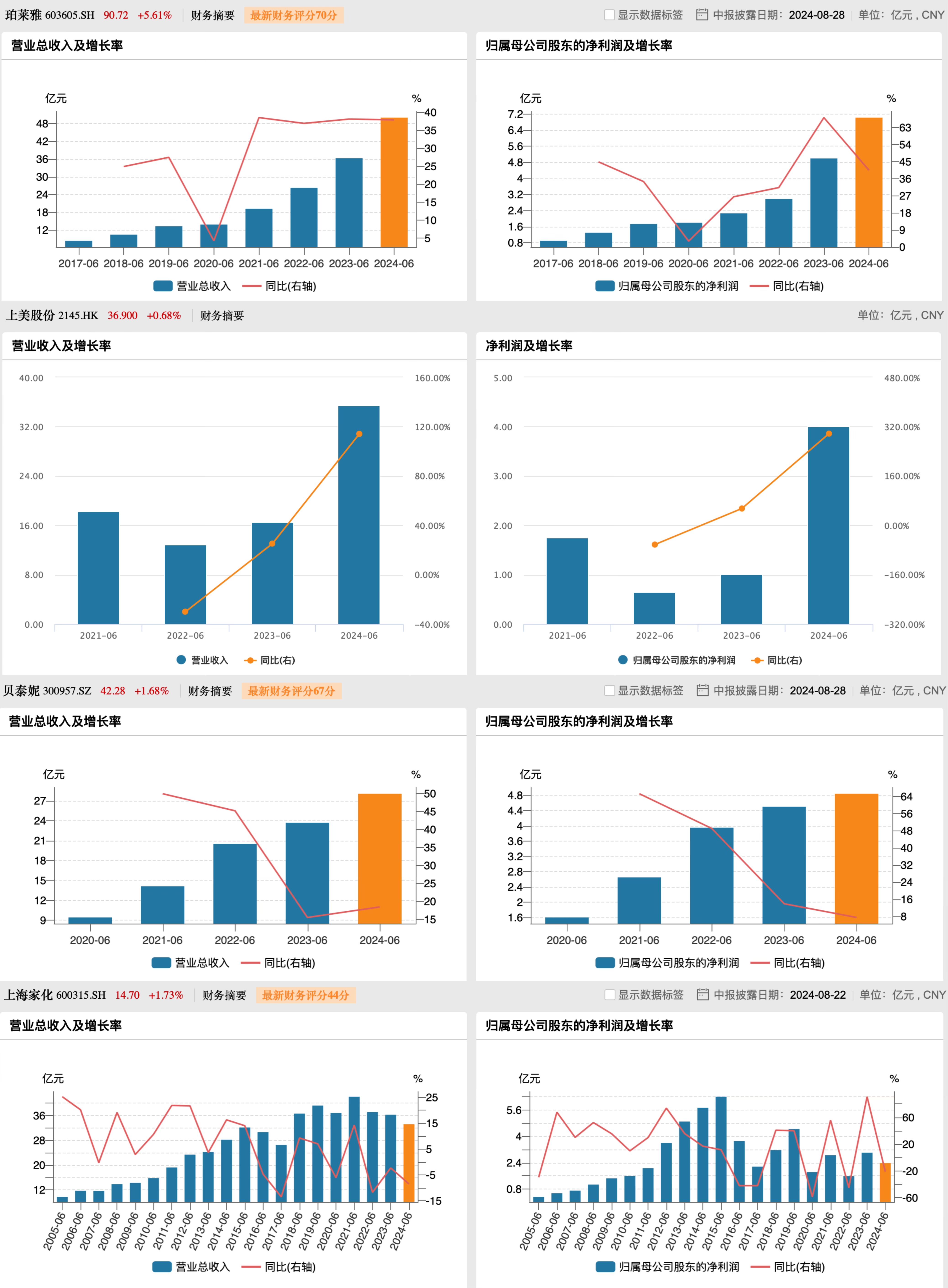

据Wind数据显示,珀莱雅、上美股份、贝泰妮今年上半年营收均创下新高。

四大国货美妆公司过往的半年业绩,来源Wind

今年上半年,珀莱雅业绩超出市场预期,营收突破50亿元,再次登顶国货美妆第一宝座。贝泰妮也继续稳步增长,据Wind数据显示,珀莱雅和贝泰妮自上市以来营收和净利润呈逐年增长态势。

对于公司业绩持续增长的良好势态,珀莱雅表示,营收增长主要得益于线上渠道营收增长。贝泰妮表示,主要由于销售规模同比增加和悦江投资于2023年10月31日起纳入公司合并范围的综合影响所致。

港股上市的上美股份,则成为今年上半年的黑马,营收与净利润双双实现翻倍增长。截至2023年年底,上美股份营收为41.91亿元,落后贝泰妮约13亿元,今年上半年营收已反超贝泰妮约7亿元,位列国货美妆第二的位置。

上海家化今年上半年业绩继续承压,营收净利双双下滑。管理层在业绩说明会上也指出,整体来看,国内业务市场竞争加剧,国内公司的品牌力及产品力有所下降,电商运营能力未能突破,同时线下的流量萎缩。此次财报也指出,公司业绩受到主动降低社会库存和处于深度调整期等多重因素的影响,短期内承压明显,下半年仍会深化改革。

作为A股化妆品行业曾经的市值老大,上海家化自2013年以来逐渐失去了化妆品龙头股的位置,几次换帅都没有让上海家化获得突破性的进展,2020年6月,潘秋生接任上海家化,成为继葛文耀、谢文坚、张东方后的上海家化第四位掌门人。今年5月,上海家化再次换帅,由曾任职于宝洁公司、阿里巴巴集团以及高鑫零售等的林小海接棒。此前,上海家化管理层多次提及年度营收两位数增长的目标,但均未实现,近期市值也在100亿上下浮动。

自林小海上任以来,上海家化内部组织频繁变动,各事业部门均经历了剧烈的组织结构调整。其中,二季度公司持续深化事业部制改革,对国内业务组织机构进行了进一步调整,在品牌策略上,上海家化将旗下品牌分为三个梯队。

林小海在此次半年报业绩电话会中表示,上海家化近年业务衰退,目前亟需解决业绩、渠道、品牌等方面的问题。其中,最重要的是解决组织设计结构,而全新的组织架构需要配备全新的人才,因此进行了集团人事调整,“我进来满三个月,刚开始看到业务衰退,表象上觉得电商渠道没做好,进来才发现其实是品牌力的问题,追根背后关乎商业模式。家化过去是一个以渠道驱动的组织设计,因此想改善业绩,就要先解决渠道组织设计的问题。”

线上大促影响毛利率?线上业务均提速,部分单品价格下滑

上半年四大国货美妆毛利率有所分化,其中上美股份毛利率最高,达76.5%,同比增长7.5%,主要由于DTC(直接面对消费者,直营模式)占比进一步提升。上海家化毛利率为61.13%,同比增长0.88%,一方面上半年主要原料采购价格降低导致成本下降,另一方面品类结构中不同品类上半年的增速表现也对毛利率形成了一定压力。

珀莱雅毛利率为69.82%,同比下降0.69个百分点;贝泰妮毛利率为72.59%,同比下降2.79个百分点。有研报指出,珀莱雅毛利率微降主要系期内618大促力度加大,线上达播占比提升,线上直营渠道毛利率下滑所致。

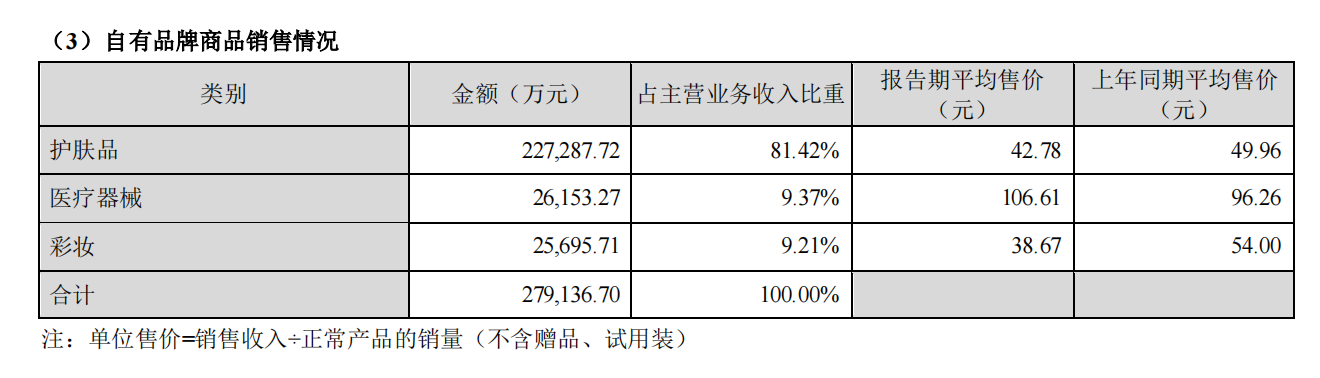

记者梳理财报发现,贝泰妮和上海家化在财报中披露了产品价格数据的变动。其中,贝泰妮护肤品上半年平均售价降至42.78元,同比下降14.37%;彩妆品上半年平均售价降至38.67元,同比下降28.39%。上海家化方面,美妆产品单价为所有品类中唯一下跌的一类,二季度同比下降6.8%至41.98元。

贝泰妮上半年平均售价

上海家化二季度平均售价

主营业务方面,据记者梳理发现,在大单品策略下,前三大公司主营的护肤品类收入均有所上涨。

其中珀莱雅护肤类上半年占比超八成,营收为41.91亿元,同比增长37.12%;上美护肤板块占比近九成,营收为31.08亿元,同比增长142.3%;贝泰妮护肤品板块占比超八成,营收22.73亿元,同比增长10.9%。

聚焦主品牌,其中珀莱雅品牌上半年营收同比增近四成,营收占比近八成;上美股份主力品牌韩束上半年业绩再创新高,营收同比增近2倍,收入占比由六成提升至八成;贝泰妮核心品牌薇诺娜收入同比增长5.69%,占总营收比例85%。

在更新集团组织架构后,今年上半年上海家化国内美妆事业部实现营业收入约5.7亿元,其中主攻性价比的护肤品牌佰草集下降约16%,百货渠道社会库存压力仍然较大,品牌持续推动模式转型,上半年主动降低社会库存约1.2亿元,对收入和利润产生了一定的影响,其电商渠道整体增长约10%;功效性护肤品牌玉泽品牌同比下降约22%,彩妆品牌双妹同比增长约61%。

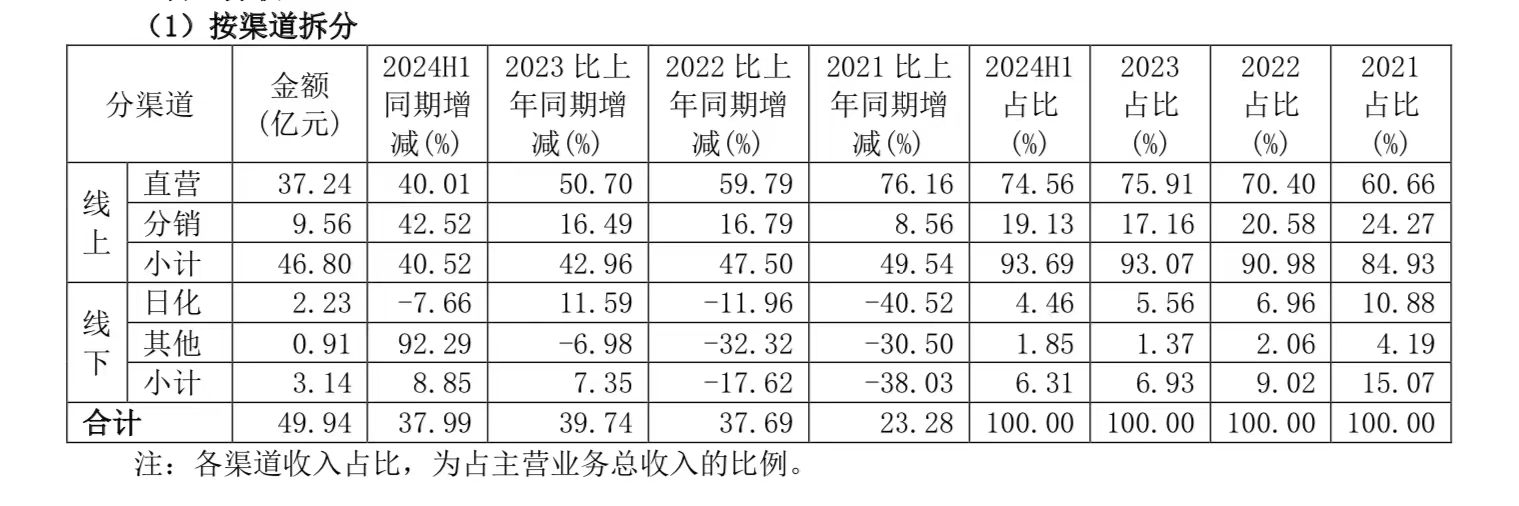

分渠道来看,线上作为国货美妆的主营渠道增速显著,同时各家也未放弃发力线下渠道。

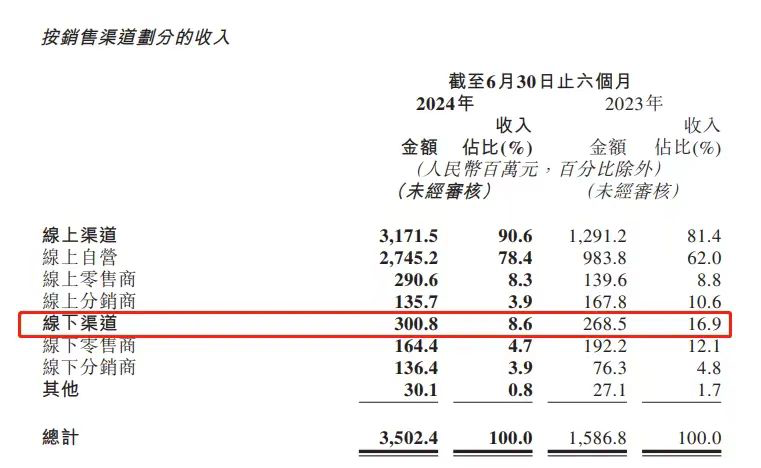

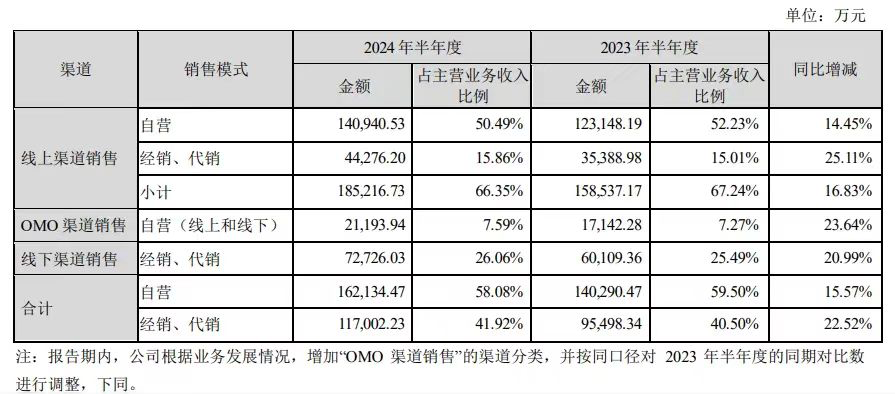

其中,珀莱雅上半年线上业务占比超九成,营收同比增长超四成。上美股份线上营收占比从超八成提升至超九成,营收同比增近1.5倍。其中,韩束品牌在线上全渠道实现了爆发式增长,上半年线上渠道增速超2倍,成为线上美妆增速榜第一。贝泰妮在财报中表示,将坚持以线下渠道为基础,以线上渠道为主导的全渠道销售模式。上半年,贝泰妮线上渠道营收占比不到七成,营收同比增长16.83%。

珀莱雅各渠道业绩数据

上美股份各渠道业绩数据

贝泰妮各渠道业绩数据

线下营收也呈积极态势,其中珀莱雅线下增长8.85%;贝泰妮线下渠道销售总额同比增长超两成;上美同比增12%,此前上美股份也官宣重返线下市场,推出线下专供产品,力争线上线下同比提升。

谈及线下渠道的发展,珀莱雅管理层在业绩说明会上表示,百货渠道方面持续优化门店结构,并推进头部系统向直营模式的转变,同时开拓高质量新型百货和购物中心网点。日化渠道方面,持续开拓市场增量,开拓新型商城集合店的深度合作等。

上海家化渠道承压明显,林小海在业绩电话会中表示,上海家化正积极推进线上渠道布局,特别是自营和自播业务。线下渠道则聚焦效率,通过销售部统一服务所有品牌,提高分销效率。

国内高奢护肤市场低迷,国货美妆却逆势增长

通常而言,相较于国货品牌,创立更久的国际美妆集团在产品矩阵上有明显优势,尤其是高端品类。但不少国际美妆集团上半年在中国市场出现负增长,多家在半年报中表态称,上半年中国高奢护肤市场低迷,未来发展面临挑战。

反观以大众市场为主的国货美妆,上半年并未受太大影响,实现逆势增长。不过整体规模体量方面,与国际美妆集团整体依旧有较大差距。

据国家统计局最新数据显示,今年6月单月化妆品类零售总额为405亿元,同比下降14.6%,总额跌幅滑入近10年同期最低谷。面对新的市场周期与激烈的竞争格局,国货美妆品牌也在各自寻找新的突破口,其中创新升级、产品矩阵拓展以及出海试点成为三大方向。

珀莱雅在财报中表示,今年上半年针对大单品进行产品升级,推出了全新产品线,也拓展了产品矩阵。此外珀莱雅还将在营销、渠道、研发、供应链等方面进行进一步优化。上美股份已于去年年末确立了新战略,即面向未来三年,通过2大护肤百亿超级品牌、2大洗护超级品牌以及2大母婴品牌共同扩大上美在多品类、多赛道、多价格带、多受众人群的影响力。贝泰妮则深耕功效性护肤品赛道,计划通过增研发、推新品、多营销等寻找新的增长点。

“目前美妆品牌已进入存量竞争时代,竞争日益激烈,进入了非常细分的赛道,上海家化方会进行更加细致的产品细分,以抢夺现有市场份额。”林小海在业绩会上立下了上海家化未来的市场目标,称基础目标是增速高于市场大盘,有小个位数的增长,“只要比市场高1%,就是及格的,家化已连续好几年是负增长,我觉得止跌回升是一个里程碑式的目标”,而进阶目标是对标行业标杆,实现双位数增长。

前述国货美妆企业还均提及出海业务新进展。

上海家化管理层在业绩说明会上表示,上半年海外业务营收约7.1亿元,同比下降约9%。海外业务受到市场大盘以及主要市场份额下降的双重影响,自4月份开始加大品牌投入,第二季度的跌幅有所收窄。

“出海业务目前总体体量不大,还在探索和试水中。”珀莱雅管理层在业绩会上表示,公司的出海目前以线上销售为主,主要面向日本、中国台湾和东南亚地区。上美财报中指出,在深耕中国市场的同时,未来五年将努力在东南亚市场寻找第二发展市场。

此外,贝泰妮也在稳步拓展海外业务,计划进入“全球化布局2.0”。财报指出,今年贝泰妮在泰国曼谷建立了东南亚总部。在全球研发布局方面,贝泰妮除了昆明和上海拥有自己的实验室和研究院外,在日本东京、法国巴黎、日内瓦也建立了实验中心。

据开源证券近日发布的研报指出,国际美妆品牌中国区增长乏力,国内化妆品市场竞争加剧,持续关注头部优质国货美妆。2024年1-7月我国化妆品类零售额2410亿元,同比微增0.3%,化妆品市场竞争愈发激烈。但同时,国内化妆品消费正朝着高性价比、功效化与国产化趋势演变,国货美妆品牌市占率持续提升。当前组织效率成为化妆品企业的核心竞争要素,本土品牌反应速度快、性价比高,在消费趋势捕捉和渠道拓展方面存在差异化优势,持续看好国货龙头份额提升。

还没有评论,来说两句吧...