2024年上半年,张坤重拾伊利股份,并建仓布局了多只消费、医药与半导体个股。

8月30日零点刚过,“顶流”基金经理、易方达张坤披露了在管基金2024年度中期报告,其隐形重仓股也随之曝光。

截至2024年6月末,张坤在管规模约为616.81亿元,相较于一季度末时的647.32亿元,其基金管理规模缩水约30.51亿元,下降4.71%。

值得一提的是,从2024年中报披露的隐形重仓股持仓(第11名至第20名重仓股)来看,张坤旗下几只基金大举建仓了鱼跃医疗、中国国贸、欧派家居等消费与医疗保健个股。此外,张坤在半导体板块也有所增持,旗下QDII基金新布局了应用材料、日月光投资控股股份有限公司与韩国公司SK Hynix Inc这三只个股。

“一些企业面临的困境,正如想要观看一场盛大的沿街演出,就不得不踮起脚尖,而很快,其他人也都逐渐踮起了脚尖,尽管累得几乎抽筋,却还是很难看到想看的演出。”张坤在报道中写道。

他表示,投资与奥运跳水比赛的计分方式并不相同,难度系数并不重要。能正确投资一家有着单一成功要素、简单易懂并且可持久保持下去的公司,与投资一家有着多项竞争变量且复杂难懂的公司相比,即使后者已经经历缜密而深入的分析,两者的回报难言孰优孰劣。

“在试图跨‘七尺高栏’时比试图跨‘一尺高栏’时容易犯错。”在梳理投资逻辑时,张坤坦言,如果对一些重要的问题产生迟疑,反复思考仍然难以得出答案时,对自己诚实是十分重要的。

重拾伊利股份

目前,张坤在管4只公募基金,分别是易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有、易方达亚洲精选。其中规模最大的产品是易方达蓝筹精选,截至2024年二季度末,基金资产净值为390.36亿元,较一季度末时的411.44亿元再度缩水21.08亿元。

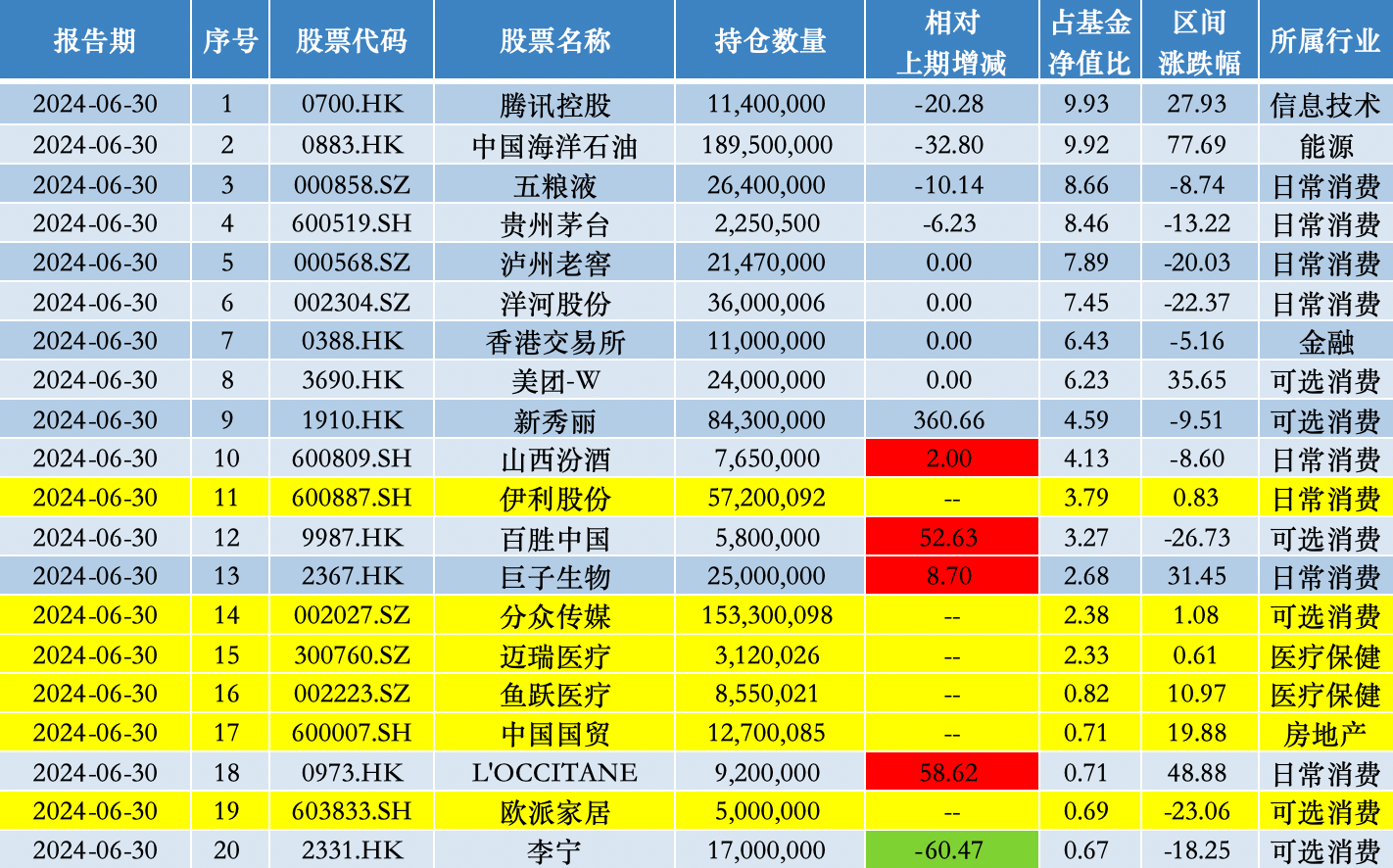

由于前十重仓股已在2024年二季报中做过披露,此次中报的看点则落在报告披露的隐形重仓股(第11名至第20名重仓股)。

具体来看,2024年上半年,易方达蓝筹精选基金仅持有57只股票,相较于2023年末时减少了44只个股。

据此前披露的二季报,在该基金前十大重仓股中,腾讯控股、中国海洋石油遭张坤大幅度减持。主动加仓方面,同样为港股的知名消费品牌新秀丽首次进入前十大重仓股名单,山西汾酒则获小幅度增持。

而其隐形重仓股更迭则较为明显,依次为伊利股份(600887.SH)、百胜中国(09987.HK)、巨子生物(02367.HK)、分众传媒(002027.SZ)、迈瑞医疗(300760.SZ)、鱼跃医疗(002223.SZ)、中国国贸(600007.SH)、L'OCCITANE(00973.HK)、欧派家居(603833.SH)、李宁(02331.HK)。

值得一提的是,上述10只个股中,有6只为此次新进标的,主要为消费与医疗保健板块,其中包括伊利股份、分众传媒、迈瑞医疗、鱼跃医疗、中国国贸以及欧派家居,所占基金净值比例分别为3.79%、2.38%、2.33%、0.82%、0.71%、0.69%。

澎湃新闻记者在查阅该基金过往披露的全部持仓持股数据时发现,鱼跃医疗、中国国贸与欧派家居这3只新进标的均为易方达蓝筹精选基金自2018年9月5日成立以来首次买入。此外,伊利股份在易方达蓝筹精选2023年时被清仓,后又在2024年上半年被重新买回。

此外,张坤还于2024年上半年不同程度地增持了百胜中国、巨子生物与L'OCCITANE,相对去年年末分别增持52.63%、8.70%、58.62%;李宁则遭较大幅度减持,相对2023年年末减少60.47%。

来源:澎湃新闻记者据Wind数据统计

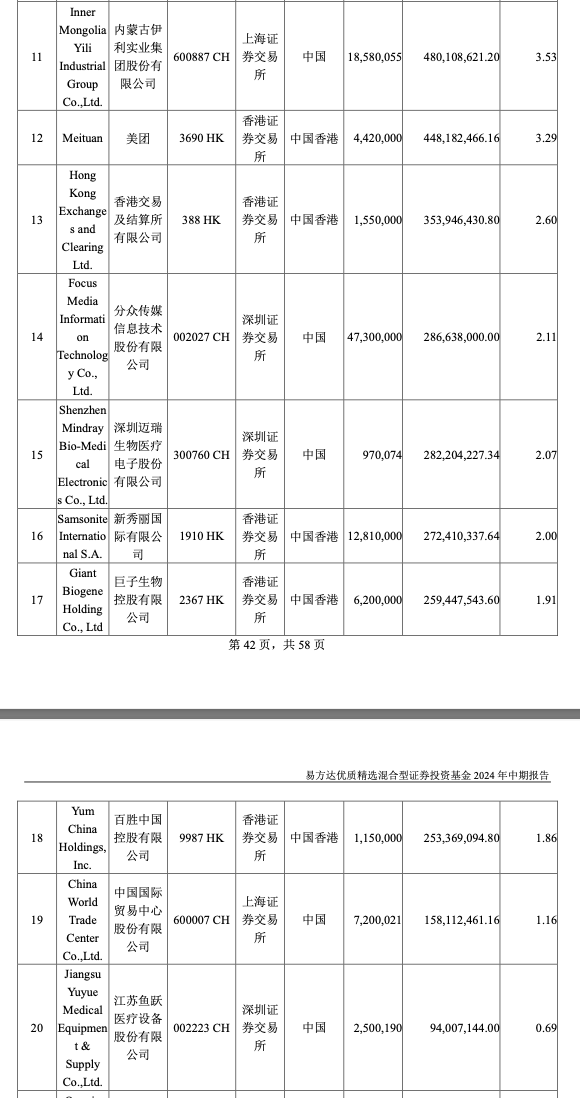

截至二季度末,张坤另一代表作——易方达优质精选基金的规模为136.15亿元。值得一提的是,该基金隐形重仓股的调仓换股动作与易方达蓝筹精选较为一致。

其中,伊利股份、分众传媒、迈瑞医疗、新秀丽、中国国贸、鱼跃医疗均为新进标的,除此前四次重仓的伊利股份外,其余5只个股均为2024年上半年首次建仓。

澎湃新闻记者发现,不仅仅是易方达蓝筹精选,由张坤管理的易方达优质企业三年持有同样出现了多只隐形重仓股的更迭。

具体来看,易方达优质企业三年持有建仓了L'OCCITANE、迈瑞医疗、ASMPT(00522.HK)、创科实业(00669.HK)、诺瓦星云(301589.SZ);百胜中国、巨子生物、山西汾酒均获加仓,相对上期分别增持123.08%、52%、24.99%。

来源:澎湃新闻记者据Wind数据统计

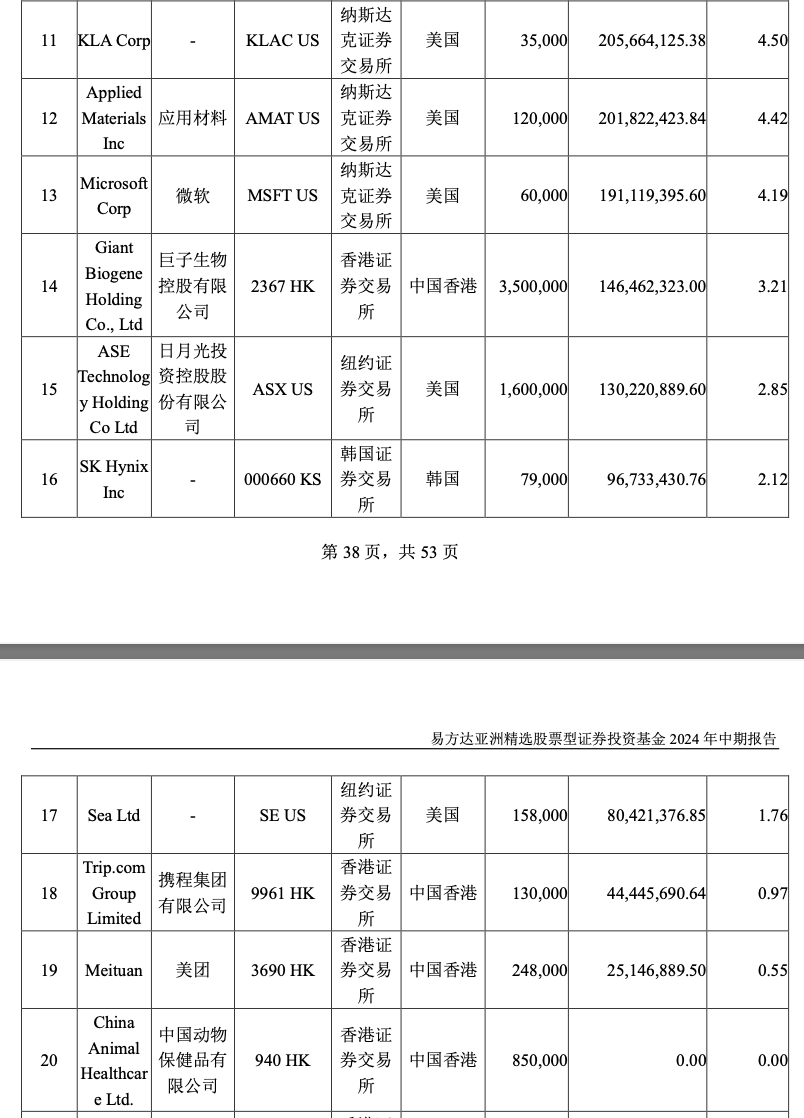

易方达亚洲精选是张坤在管基金中规模最小的一只基金,同时也是一只QDII基金,共持有21只股票。

从易方达亚洲精选的隐形重仓股来看,该基金在2024年上半年建仓了3只与半导体相关的个股,其中包括应用材料(Applied Materials Inc)、日月光投资控股股份有限公司与韩国公司SK Hynix Inc。携程(09961.HK)、巨子生物、美国互联网软件与服务公司Sea Ltd也均为上半年新进标的。

“在试图跨‘七尺高栏’时比试图跨‘一尺高栏’时容易犯错”

在2024年中期报告中,张坤简述了如何面对需求不足的世界,以及强调了投资不该被情绪所左右。

“在需求不足的情况下,越来越多的行业出现了竞争加剧和整体盈利能力下降的情况。”张坤表示,一些企业面临的困境,正如想要观看一场盛大的沿街演出,就不得不踮起脚尖,而很快,其他人也都逐渐踮起了脚尖,尽管累得几乎抽筋,却还是很难看到想看的演出。

张坤认为,人们往往倾向于崇尚复杂的东西,不屑于显而易见的东西,认为它们太过简单。事实上,投资与奥运跳水比赛的计分方式并不相同,难度系数并不重要。能正确投资一家有着单一成功要素、简单易懂并且可持久保持下去的公司,与投资一家有着多项竞争变量且复杂难懂的公司相比,即使后者已经经历缜密而深入的分析,两者的回报难言孰优孰劣。

张坤在报告中写道,在试图跨“七尺高栏”时比试图跨“一尺高栏”时容易犯错。正如做预测时,始终都不应该忘记“基础比率”是非常强大的预测工具。“其实质是,我们自己并不比其他人强多少。如果这件事本身很难,别人做这件事失败的概率很大,那么自己做这件事最有可能出现的结果也是失败。正如芒格所说,钓鱼的两条原则是:第一,在有鱼的地方钓鱼;第二,记住第一条。”

在梳理投资逻辑时,张坤坦言,如果对一些重要的问题产生迟疑,反复思考仍然难以得出答案时,对自己诚实是十分重要的。

“正如费曼说的,第一原则是不要骗自己,因为你自己是最容易被骗的人。”张坤进一步称,就投资而言,人们应该注意的不是自己到底知道多少,而是能够清晰地界定出哪些是自己不知道的。作为投资人,只有认识自己、了解自己,才能像旁观者一样冷静地看待自己的一言一行。

还没有评论,来说两句吧...