文丨罗志恒 牛琴

随着各地化债措施逐步落地,城投债一级发行利率与二级收益率快速下行,引起投资者关注。但从量上来看,在3899名单制管理、“335指标”等约束下城投债发行审核趋严,叠加到期高峰来袭,上半年城投债净融资为负,市场上出现“城投债将退出历史舞台”的言论。2024年上半年城投债运行有哪些特征?城投公司未来向何处去?主导下半年城投债市场运行的核心逻辑是什么?本文主要回答以上问题。

一、2024年上半年城投债运行:五大特征

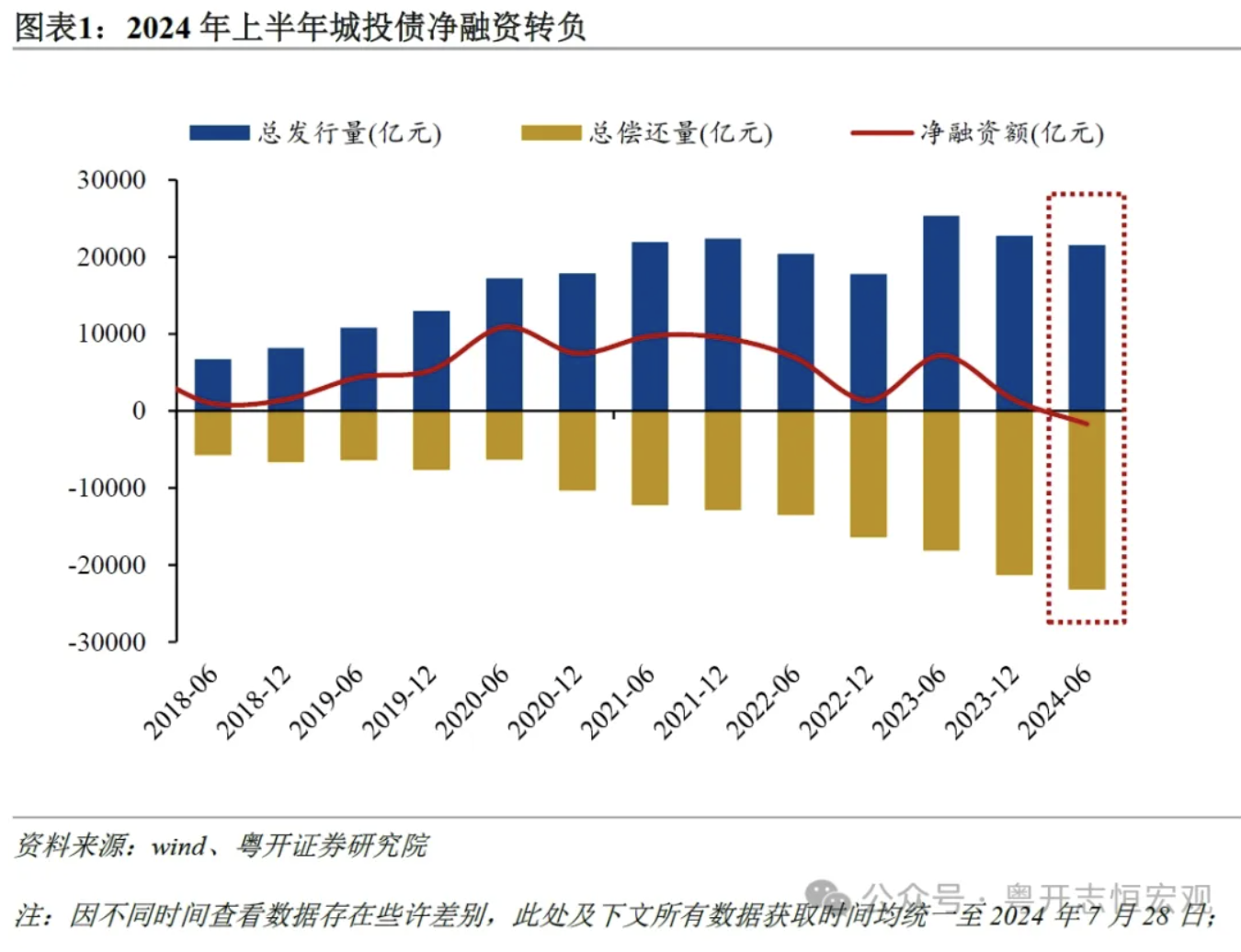

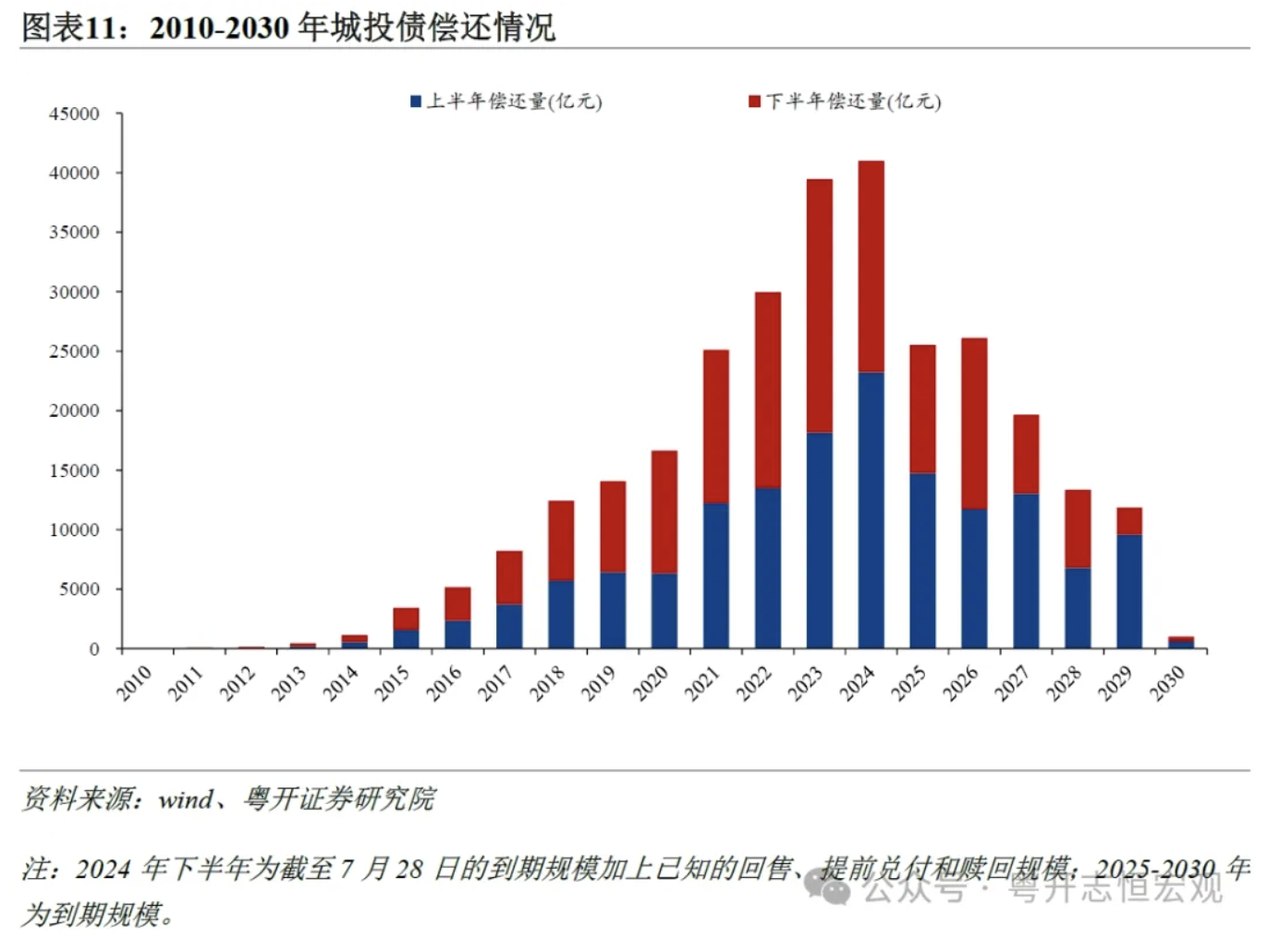

一是融资监管趋严与到期高峰双重影响,城投债净融资转负,步入存量时代。随着“一揽子化债方案”的推进以及一系列化债政策陆续出台,城投债发行审核保持收紧态势,加之到期规模较高,城投债净融资规模大幅回落。2024年上半年,城投债总发行量近2.2万亿元,同比下降15.1%。上半年城投债仍处于到期高峰,再融资压力较大,同时化债政策推动下提前兑付潮延续,上半年总偿还量超2.3万亿元,同比增长27.9%。城投债净融资大幅回落,2024年上半年净融资规模为-1716.2亿元,较去年同期减少8900.5亿元。

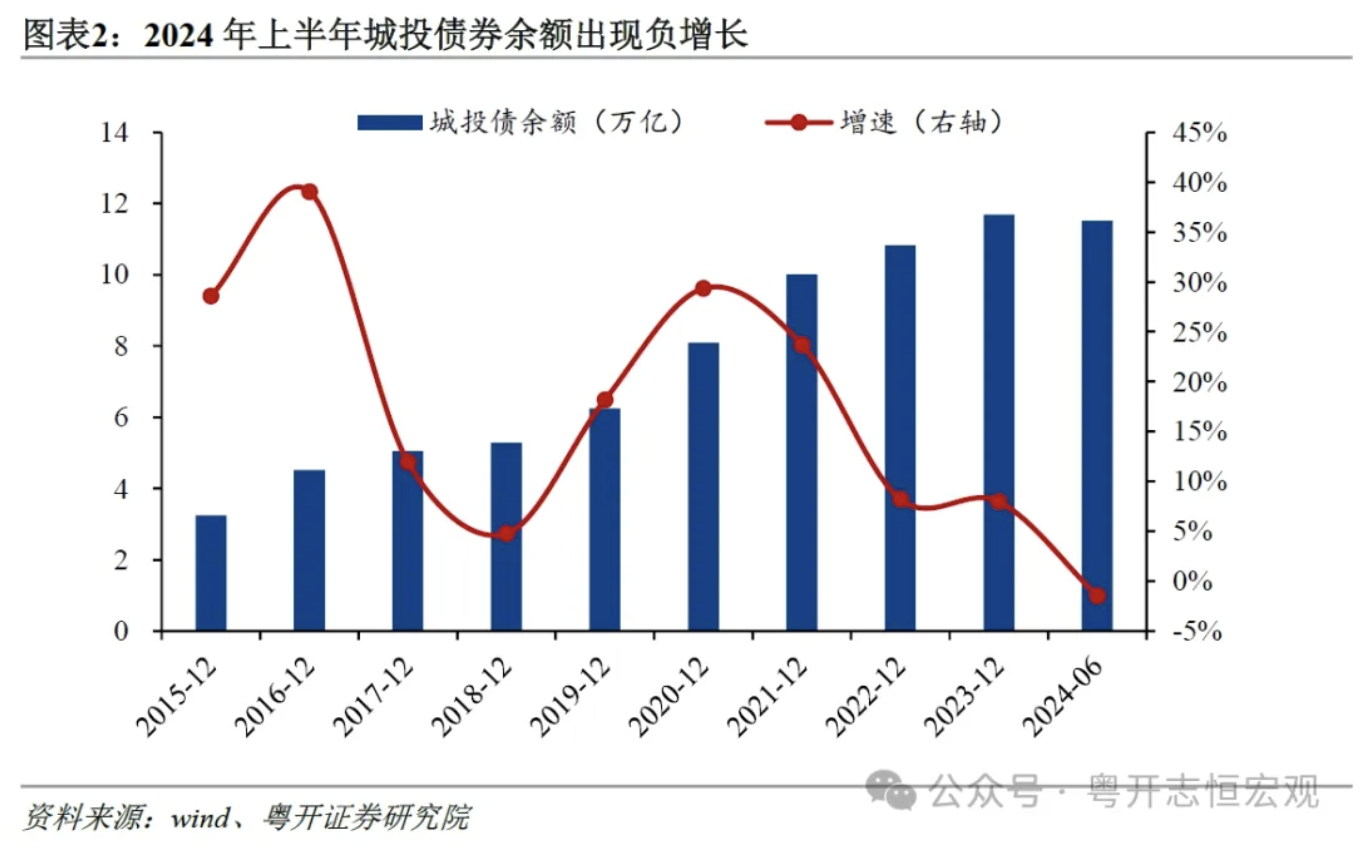

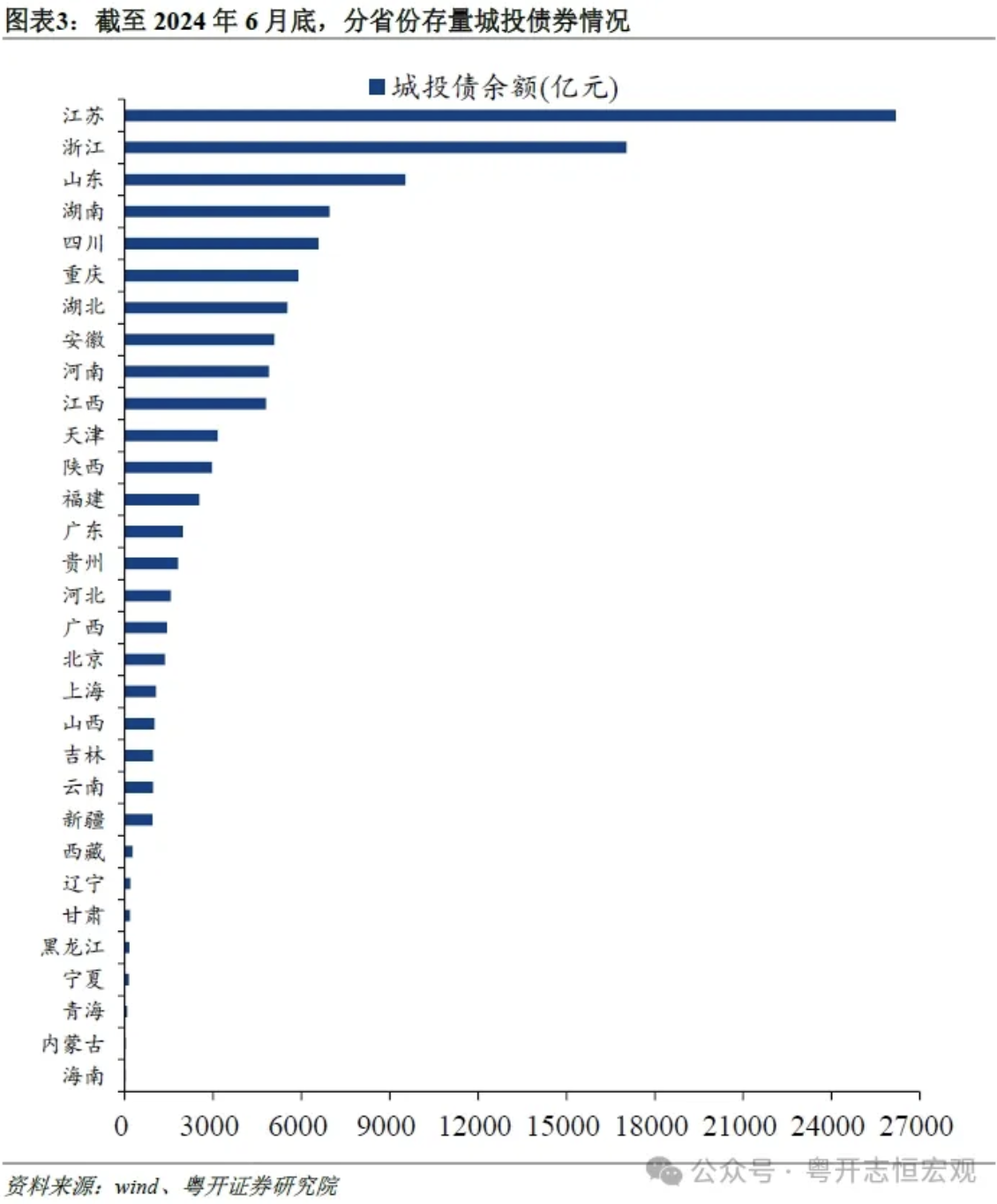

存量城投债券规模减少,主要集中于江浙鲁湘川五省。截至2024年6月底,城投债券余额为11.5万亿元,较2023年底减少1.5%;城投债券占我国债券市场余额的7.0%,较2023年底下降0.5个百分点。分省份来看,存量城投债券主要集中于江苏、浙江、山东、湖南、四川五省,规模分别为26181.4、17042.8、9530.4、6951.6和6575.1亿元,占全国的比重分别为22.7%、14.8%、8.3%、6.0%和5.7%,合计占比达到57.5%。相对而言,12个重点省份的城投债券余额较少,合计存量规模仅为14951.7亿元,占全国的比重为13.0%。

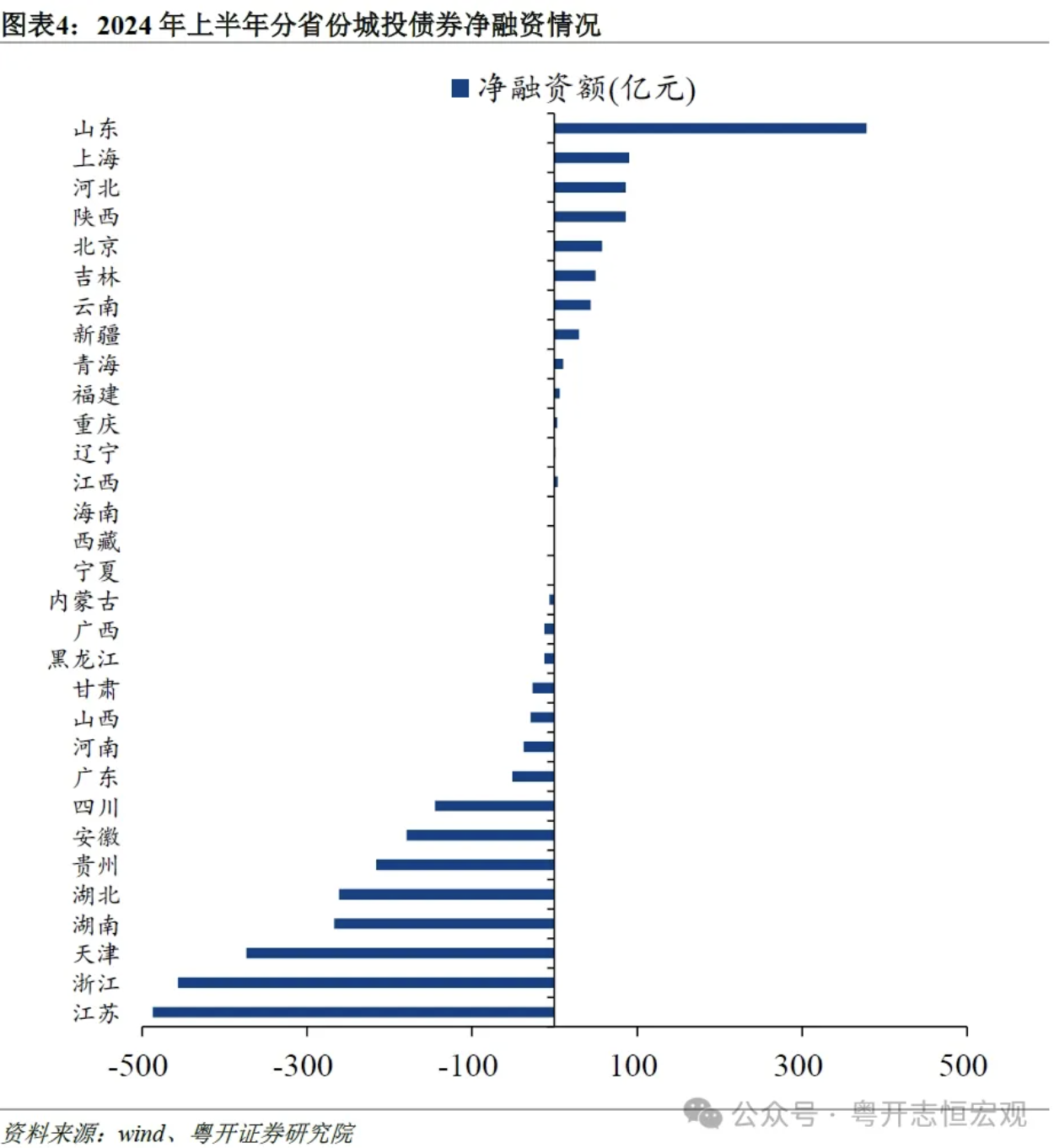

二是净融资结构分化,化债重点省份、弱资质以及传统类城投平台受影响较大,总体表现为净偿还,再融资压力较大。

分省份来看,山东、上海城投债规模逆势扩张,净融资规模居前,分别为377.8和90亿元;江苏、浙江、天津、湖南、湖北、贵州6省份净偿还规模靠前,分别为486.9、456.6、373.5、267.1、260.8和215.9亿元,合计净偿还规模达到2060.8亿元。相对而言,重点省份存量城投债券余额较少,虽然净偿还规模小于非重点省份,但实际受到的冲击更大。2024年上半年重点省份和非重点省份城投债净偿还规模分别为540.0和1176.2亿元,分别占其2023年底余额的3.5%和1.2%。

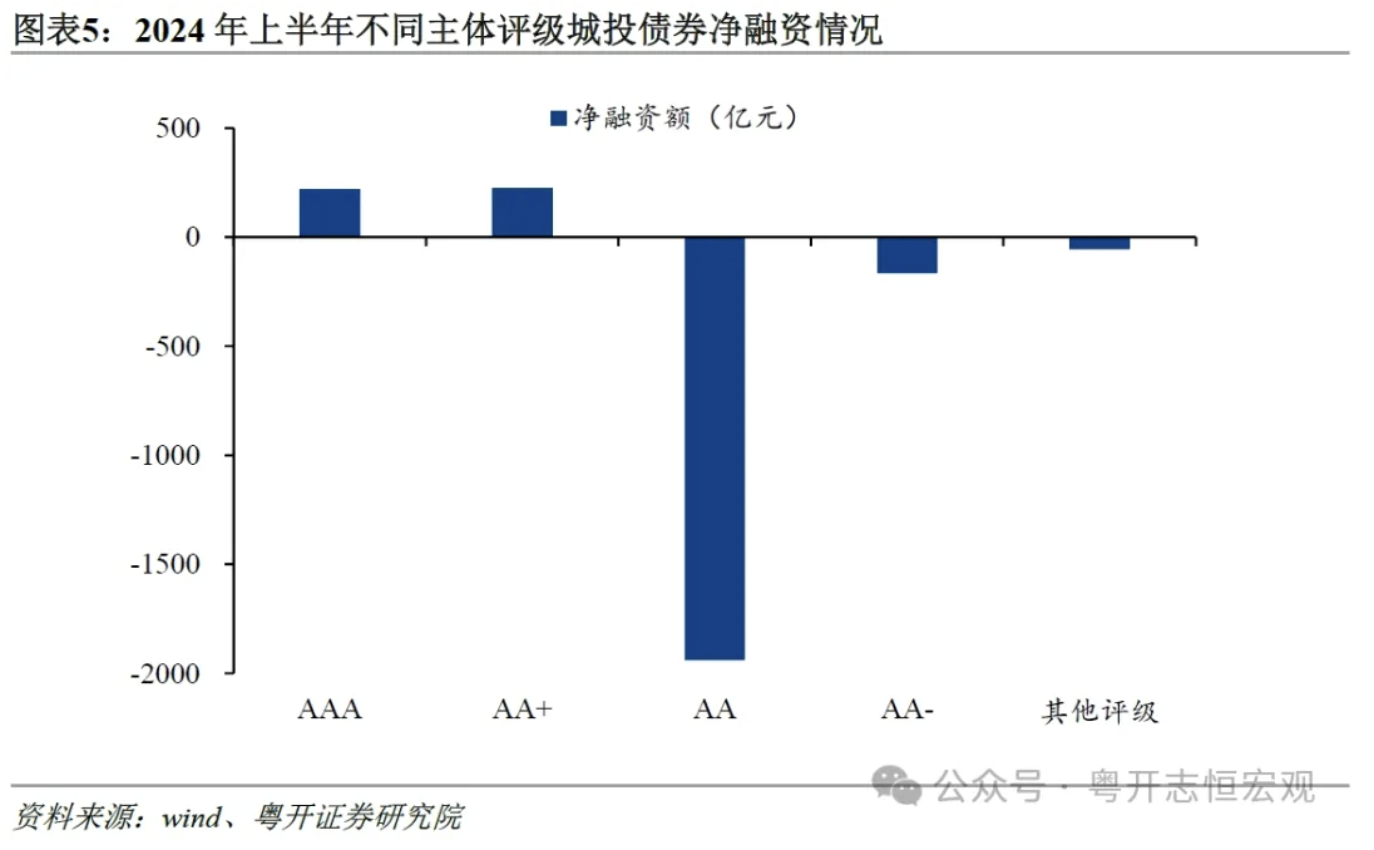

分主体评级来看,AAA和AA+级城投债净融资额仍为正,分别为220.3和226.5亿元,AA、AA-和A+及以下评级城投债均表现为净偿还,净偿还规模分别为1940.2、166.4和56.4亿元,合计净偿还规模达2163.0亿元,导致存量城投债向高评级主体集中。

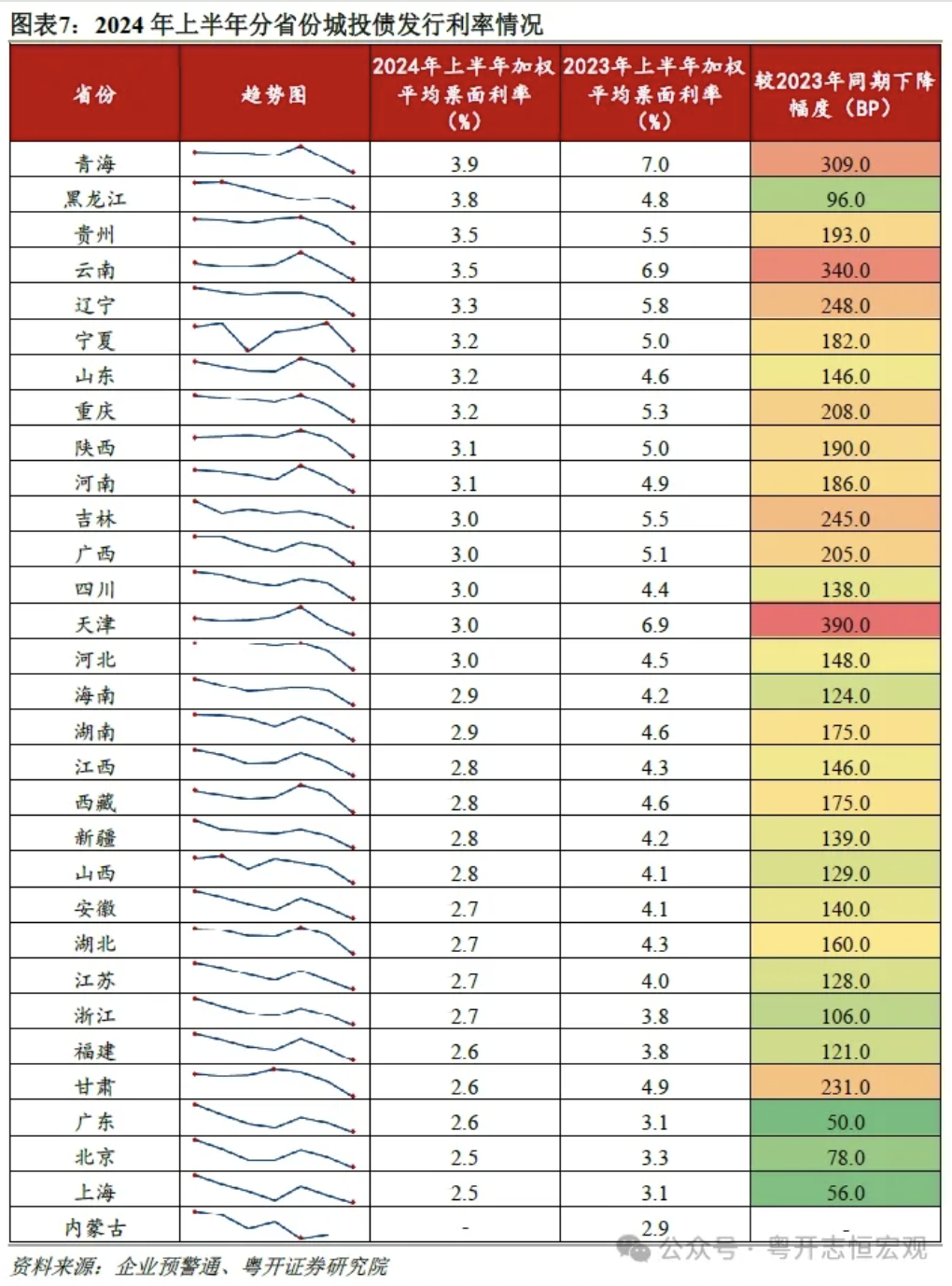

三是城投债发行利率延续下行,重点省份下降幅度较大。2023年7月底中共中央政治局会议提出“制定实施一揽子化债方案”以来,各地积极推动落实相关化债方案,提前兑付高息城投债。同时,在严控地方政府隐性债务背景下,城投债发行审核趋严、供给不足,资产荒背景下投资者抢购城投债,进一步压低城投债发行利率。2024年6月,城投债加权平均发行利率下行至2.6%,较2023年12月下降110.9BP。

分省份来看,上半年青海、黑龙江、贵州和云南四省份城投债加权平均发行利率较高,分别为3.9%、3.8%、3.5%和3.5%;上海、北京和广东加权平均发行利率较低,分别为2.5%、2.5%和2.6%。从变化趋势来看,天津、云南和青海下降幅度最大,分别下降390BP、340BP和309BP至3.0%、3.5%和3.9%。2024年6月份,不考虑未发行城投债的省份,城投债加权平均发行利率高于3%的省份仅有青海和云南,分别为3.7%和3.4%。

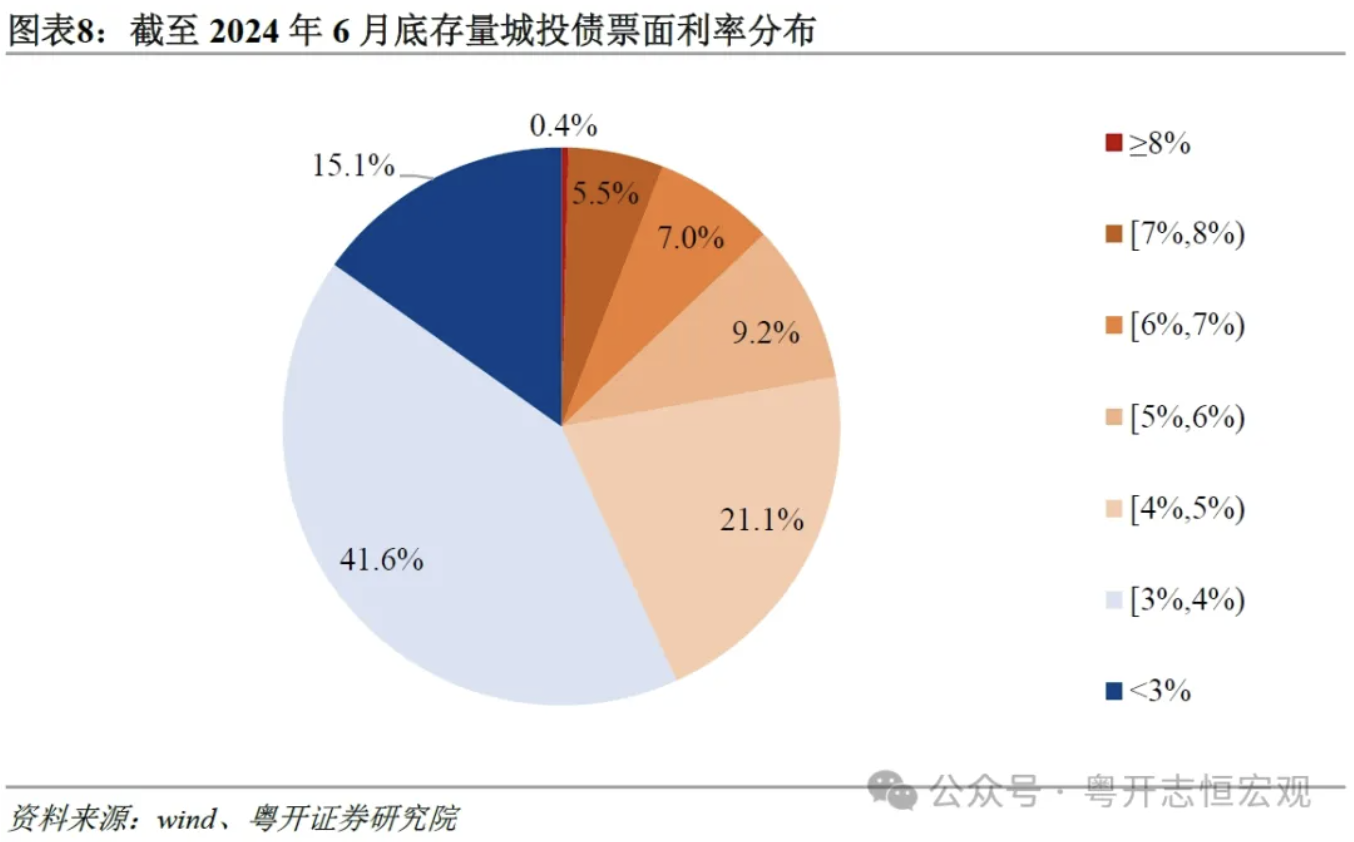

四是高息城投债逐渐淡出市场,票面利率3%以下的城投债占比显著提升,“资产荒”加剧。随着“一揽子化债”方案的落地,各地提前兑付高息城投债,压降融资成本。截至2024年6月底,票面利率5%以上的城投债规模为25519.5亿元,占比为22.2%,较2023年底下降8.1个百分点。其中,票面利率8%以上、7%-8%、6%-7%以及5%-6%的城投债占比分别为0.4%、5.5%、7.0%和9.2%,分别较2023年底下降0.1、2.0、2.7和3.3个百分点。相对而言,4%以下城投债占比有所提升,尤其是3%以下。截至2024年6月底,3%以下、3%-4%的城投债占比分别为15.1%和41.6%,较2023年底提高10.5和3.9个百分点。

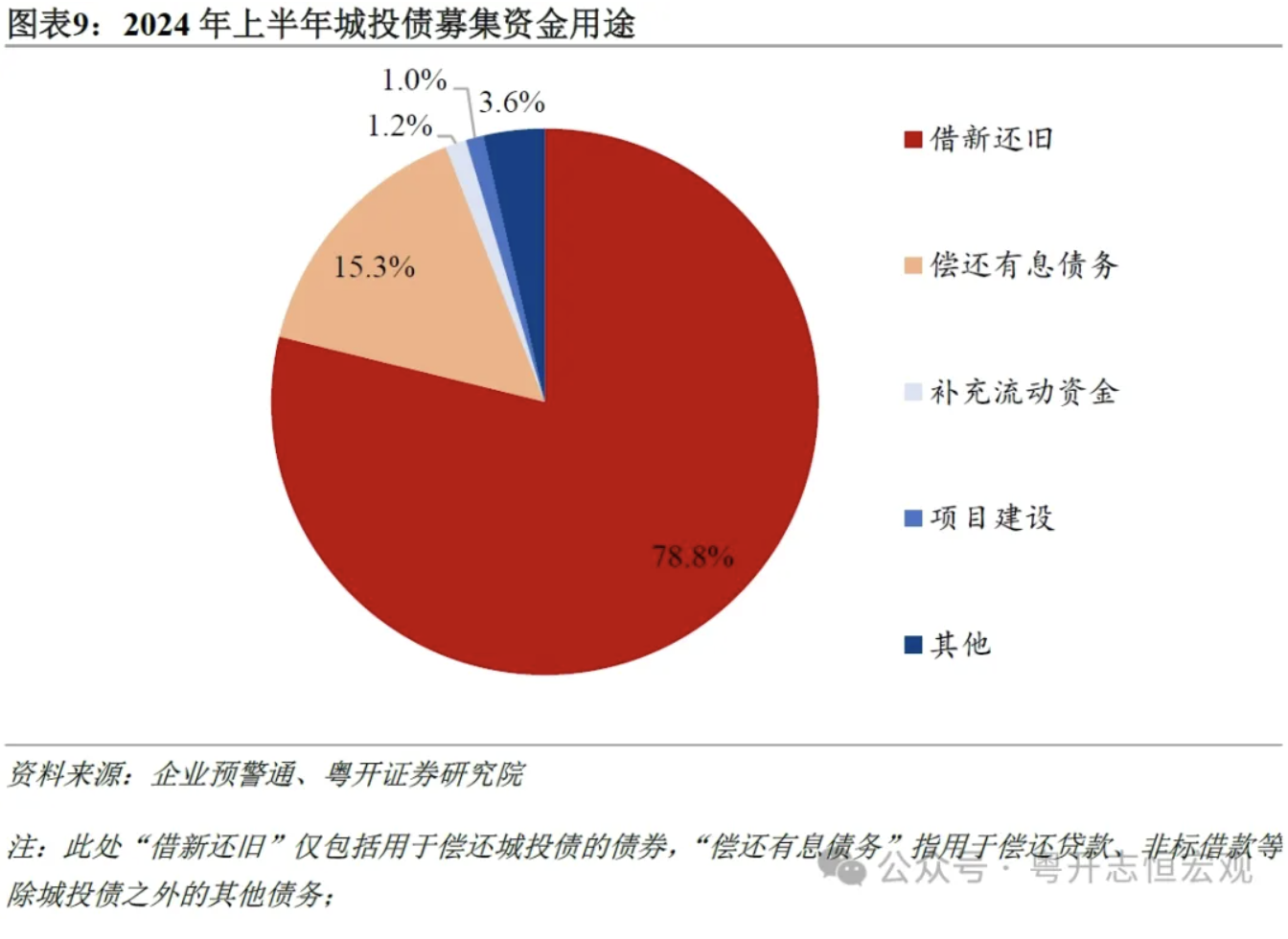

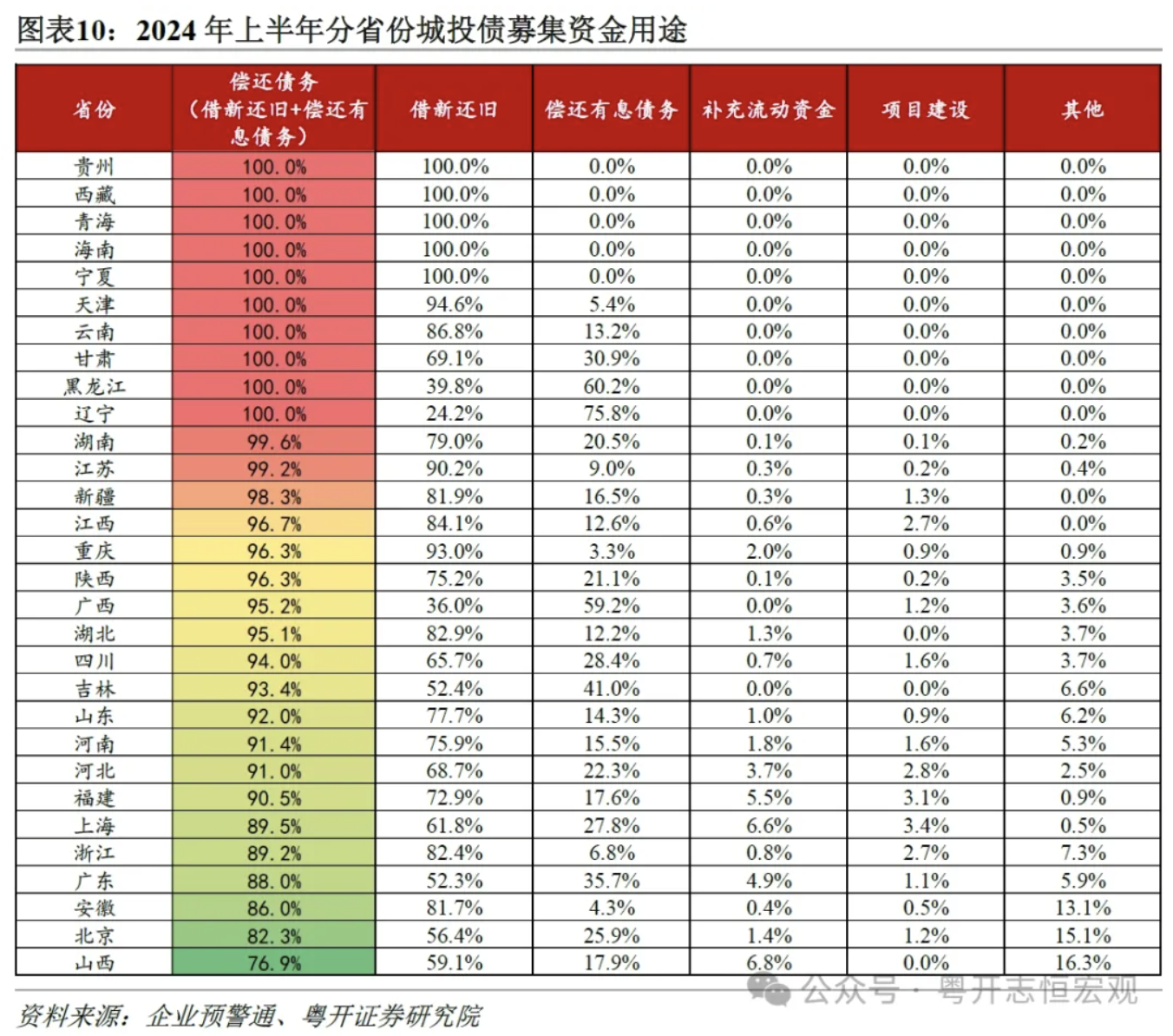

五是募集资金用途受限下,城投债用于偿还债务的占比提升至95%,用于补充流动资金和项目建设的资金较少。从募集资金用途看,受债务监管趋严的影响,城投债借新还旧比例进一步提升。2023年上半年,城投债募集资金用于借新还旧和偿还有息债务的比重分别达到78.8%和15.3%,合计偿还债务占比达到94.1%,较2023年全年提高0.9个百分点。相较而言,用于项目建设和补充流动资金的城投债较少,占比分别为1.2%和1.0%。分省份来看,贵州、西藏、青海、海南、宁夏、天津、云南、甘肃、黑龙江和辽宁10个省份偿还债务占比达到100%,基本为重点化债省份。

二、2024年下半年城投债展望:化债与转型两手抓

在防范化解地方政府债务风险和推动国资国企高质量发展的双重背景下,城投债下半年的运行逻辑围绕着“化债”与“转型”两大主题展开。在化债层面,多地公开表态确保企业公开市场债券刚性兑付以及积极推动多种化债政策落地,城投债总体违约风险较小。但在3899名单制管理、“335指标”等监管约束下,城投债发行审核趋严,资金用途以借新还旧为主,年内净融资仍将受限。在转型层面,无论是为了短期内突破融资限制,还是长期顺应城投转型的大趋势,城投公司纷纷谋求转型,积极提高市场化业务占比,但长期需关注城投转型的实质以及转型相伴随的风险。

(一)化债:城投债净融资仍将受限,关注统借统还下区域债务风险传导

当前化债仍是城投公司工作的重中之重。在财政化债与金融化债等举措逐步落地下,城投公司面临的短期流动性风险下降,债务风险有所缓释。城投债作为城投公司在公开市场发行的债券,具有一定的刚兑性,总体违约风险较小。但需关注以下三大趋势:

一是城投债下半年再融资压力不减,发行审核趋严下,净融资仍将受限。截至2024年7月28日,城投债下半年到期规模为15222.0亿元。在化债政策推动下,城投公司提前兑付高息城投债现象较为普遍,已知的回售、提前兑付和赎回规模分别为1368.4、972.6和214.1亿元,预计偿还量已近1.8万亿元。总体来看,城投债下半年再融资压力不减。同时,城投债发行审核趋严下,新增融资的难度较大,年内净融仍将受限。

二是当前城投债发行利率向地方债靠拢,进一步下行的空间有限。城投债各主体评级的发行利率均快速下行,逐步与地方政府债券靠近。2024年6月,城投债加权平均发行利率下降至2.6%,而同期地方政府债券加权平均发行利率为2.4%,城投债仅高出地方政府债券17.0BP,城投债发行利率继续下行的空间有限。分主体评级来看,AAA、AA+和AA级加权平均发行利率分别为2.4%、2.6%和2.8%。短期需关注化债行情下,城投债利率超预期下行带来的风险,长期回归城投公司自身风险定价。

三是重点区域允许统借统还有利于控制尾部风险,但需关注区域整体债务风险传导。12个重点省份在依法合规、防范风险交叉传染的前提下,在年度债券发行额度内统借统还,支持资质较好的融资平台承接弱资质融资平台借新还旧债券发行额度。2024年2月22日,贵州首单统借统还城投债落地。贵州宏应达建筑工程管理有限责任公司以4.8%的票面利率发行私募债券18亿元,拟全部用于安顺市西秀区黔城产业股份有限公司 “18西秀01”、“19西秀01”到期债券本金,两只债券原票面利率分别为7.8%和7.5%。

此举属于化债政策的新尝试,表明当前债务风险管理方面,仍坚持区域化债一盘棋的方式。在当前重点区域债务化解压力较大、弱资质主体再融资压力较大时,统借统还能够在短期内缓解弱资质平台的流动性风险,避免尾部风险外溢。同时,通过优质主体发行债券承接弱资质平台债务压力,有助于降低区域融资成本,优化区域债务结构,实现以低息换高息,以时间换空间。但需警惕统借统还下弱资质主体的风险向优质主体传导,进而导致整个区域债务风险上升。

(二)转型:短期突破融资限制,长期要回归城投转型实质

城投公司转型,既是监管收紧背景下的政策倒逼,也是城投公司谋求可持续发展的主动抉择;既是防范化解地方政府债务风险的要求,又是推动国资国企高质量发展的题中之义。在经济增速换挡、财政紧平衡以及城投公司自身债务风险高企的情况下,城投公司转型是大势所趋。

短期来看,城投公司积极提高市场化业务占比,主要是为了响应政策和监管的要求,突破融资限制。即使不再承担政府融资职能,良好的融资能力对于城投公司而言仍是至关重要的,无论是现阶段在建项目的开展、到期债务本息的偿付,还是拓展新业务领域、实施转型发展战略,均需要充足的资金、稳健的财务作为保障。因此,在“335指标”公布后,即非经营性资产(城建类资产)占总资产比重不超过30%、非经营性收入(城建类收入)占总收入比重不超过30%、财政补贴占净利润比重不得超过50%,城投公司纷纷试图提高市场化业务占比以突破融资限制。一方面,城投公司开始主动减少城建类业务以压降相关资产和收入占比;另一方面,城投公司通过纳入房地产、园区经营、金融业务或上市公司股权等手段实现收入多元化,使得城建类资产和收入占比被动压降。值得注意的是,市场化业务的划分标准并非单纯看业务大类,而是应该穿透业务收入的来源,根据是否来源于财政而区分。例如,在部分发达地区公用事业(供水供电、公交地铁、垃圾处理等)已经完成基础设施建设阶段,进入使用者付费的运营阶段,基本不再依赖财政补贴,则应当视为市场化业务。

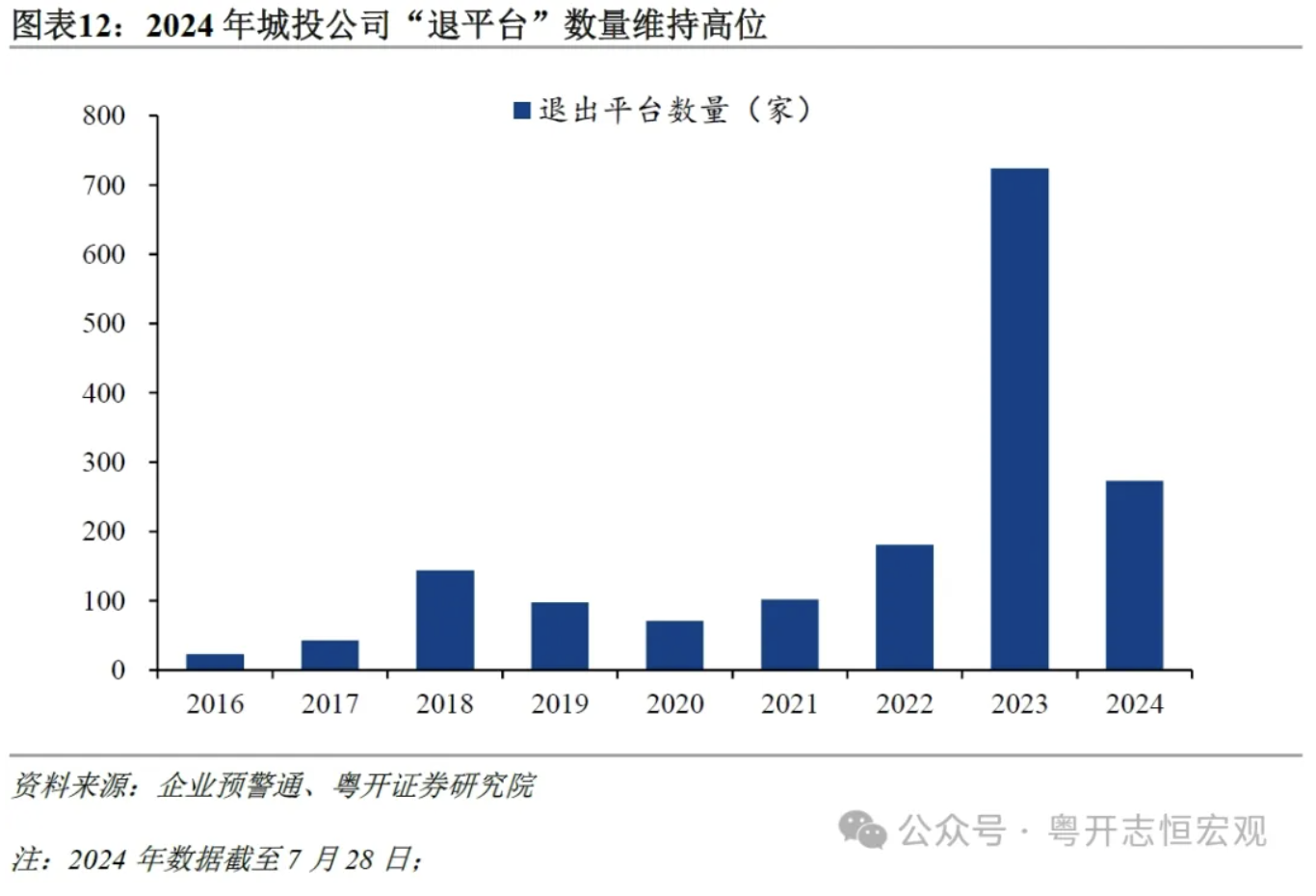

起源于2023年的城投公司“退平台”潮亦是城投公司为了在名单制管理下获取市场化融资的举措。为了避免批文审核不通过,2023年多达724家城投平台在公告中声明退出地方政府融资平台,为2022年的4倍。2024年7月1日,财政部部长蓝佛安在《国务院关于2023年中央决算的报告》中表示,分类推进融资平台公司改革转型,加快压降平台数量和隐性债务规模。在监管推动下,2024年城投公司“退平台”潮延续。截至7月28日,2024年共有276家城投公司退出平台。其中,2024年5月以来重庆城投公司宣告退出政府融资平台的节奏加快,共有33家城投公司声明不再承担政府融资职能,按照市场法则自主经营,自负盈亏,政府在出资范围内承担有限责任。

长期来看,城投公司需从“提高市场化业务占比”的初级阶段过渡到“提高市场化竞争力”的高级阶段,关注城投公司转型的实质和可持续性。城投公司转型的实质应当是理顺政府与市场的关系,核心是剥离城投公司的政府融资职能、打破市场对于城投公司由地方政府提供隐性信用担保的预期。无论是城投公司的业务转型、融资模式转型还是内部治理框架转型,均要求政府与城投公司之间有明确的边界,包括利益边界、债务边界和责任边界,其本质是理顺政府与市场的关系,推动其从依赖政府信用向市场化、专业化、可持续的经营模式转变,这还需要地方政府的配合。城投公司的转型不仅要关注业务结构的调整和市场化程度的提升,更要注重内部管理机制的完善和创新能力的培育,通过提高市场化业务占比、优化债务结构等措施,提升经营效率和盈利能力,从而建立起市场竞争力,走可持续发展的道路。(详见《城投公司转型的实质与前提——城投转型系列之一》)

(作者罗志恒,系粤开证券首席经济学家、研究院院长,牛琴,系高级宏观分析师。文章仅代表作者观点。原文首发于作者微信公号“粤开志恒宏观”。原标题:《2024年上半年城投债回顾与下半年展望:化债与转型》责编邮箱:yanguihua@jiemian.com。)

还没有评论,来说两句吧...