记者 杜萌

8月26日,证监会上海监管局披露了两份罚单,分别涉及上海两家公募基金前从业人员的“老鼠仓”。

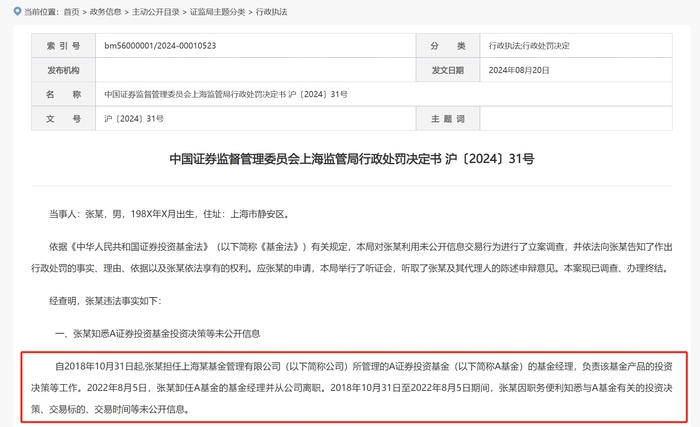

上海监管局行政处罚决定书(沪【2024】31号)显示,张某,男,198X年X月出生,住在上海市静安区。自2018年10月31日起,张某担任上海某基金管理有限公司所管理的A证券投资基金的基金经理,负责该基金产品的投资决策等工作。2022年8月5日,张某卸任A基金的基金经理并从公司离职。

2018年10月31日至2022年8月5日期间,张某因职务便利知悉与A基金有关的投资决策、交易标的、交易时间等未公开信息。自2018年10月31日至2022年8月5日期间,张某指挥其配偶刘某具体操作“闫某”广发证券账户,进行了和A基金的趋同交易情况。

经上海监管局查证,“闫某”广发证券账户买入沪深两市股票共656只,与A基金趋同买入股票393只,趋同买入股票只数占比59.91%,趋同买入金额66,566.53万元,趋同买入金额占比59.80%,账户趋同买入盈利金额1,566.26万元。

上海监管局认定,张某的上述行为违反了《基金法》第二十条第六项的规定,构成《基金法》第一百二十三条第一款所述违法行为。决定1、对张某责令改正,没收违法所得1,566.26万元,并处以1,566.26万元罚款。 2、对张某采取10年市场禁入措施,自决定宣布之日起,在禁入期间内,除不得继续在原机构从事证券业务、证券服务业务或者担任原证券发行人的董事、监事、高级管理人员职务外,也不得在其他任何机构中从事证券业务、证券服务业务或者担任其他证券发行人的董事、监事、高级管理人员职务。

另一份行政处罚决定书(沪【2024】30号)显示,另一家公募的前首席交易员王某虎也利用未公开信息明示、暗示他人从事相关证券交易活动,最终被处于50万元罚款。

王某虎于2008年3月入职A基金管理有限公司(以下简称A基金或公司),并于2018年10月起担任公司首席交易员,2023年7月离职。自2014年1月8日起,由于岗位工作需要,公司为王某虎开通了O32投资交易系统的相关权限。王某虎通过上述系统查看并知悉了公司在管的“A时代先锋股票型证券投资基金”持仓及成交回报等未公开信息。2021年3月至2023年7月,王某虎利用因职务便利获取的未公开信息,违反规定,明示、暗示占某礼从事相关交易活动。上述期间,“占某礼”证券账户与“A时代先锋股票型证券投资基金”发生趋同交易。

所谓“老鼠仓”,是指基金从业人员在基金资金买入某只股票之前,个人资金在低位先行买入该股票,待基金资金将股价拉升至高位后,再率先卖出个人仓位获取利益的行为。“老鼠仓”严重违背公开、公平、公正原则,基金投资者的钱并非用于投资而是被利用给少数人“抬轿子”牟利,损害了广大投资者的利益,严重破坏了资本市场规则,扰乱金融市场运行秩序。

近年来,监管机关已严肃查办了基金领域中多起违法违规事项。从小基金公司到知名基金公司,从公募基金到私募基金,都有“老鼠”落网。然而,虽然监管利剑高悬,公募“老鼠仓”却是屡禁不止,不断有人铤而走险试探监管“红线”。

2021年8月17日,中国基金业协会发布了《公开募集证券投资基金管理人及从业人员职业操守和道德规范指南》,这是首次针对基金公司及其从业人员的此类指南。其中提到,基金管理人和从业人员应当坚决杜绝内幕交易行为和利用未公开信息交易行为。

基金管理人应当建立、健全涵盖事前、事中、事后,包括董事、监事、高级管理人员,以及投资、研究和交易等部门相关人员在内的全方位、多层次的内幕交易防控机制;建立并不断完善内幕信息报告、知情人登记和保密等规章制度;应当参照内幕交易防控机制,建立、健全针对基金投资交易、收益分配等未公开信息的识别、管控机制,建立并完善内部信息保密、个人投资申报、合规检查和考核追责等规章制度。

还没有评论,来说两句吧...